1 ...6 7 8 10 11 12 ...25 Bodins Berechnungen der Münzgeldzunahme waren bemerkenswert genau. Spätere Ökonomen erkannten, dass sich die Preise in Europa während des 16. Jahrhunderts vervierfachten, während sich die Gold- und Silbermenge verdreifachte. Auch Bodin hatte die Edelmetallzunahme auf das mehr als 2,5-Fache geschätzt. Er verwies noch auf andere Faktoren hinter der Inflation: die Nachfrage nach Luxusgütern, eine Verknappung des Warenangebots aufgrund von Exporten und Verschwendung, habgierige Kaufleute, die mit Monopolen das Angebot künstlich niedrig hielten, und eben die Herrscher, die die Münzen verdarben.

Bodin war nicht der Erste, der die Wirkung des neuen Reichtums aus Amerika – und damit der Geldmenge – auf die Preise erkannte. 1556 hatte ein spanischer Theologe namens Martín de Azpilcueta (besser bekannt als Navarrus) den gleichen Schluss gezogen. Doch Bodins Aufsatz befasste sich zudem mit dem Geldangebot und der Nachfrage nach Geld, mit der Art, wie diese beiden Seiten der Wirtschaft funktionieren, und damit, wie Störungen in der Geldversorgung zur Inflation führen. Seine Untersuchung gilt als die erste Darlegung der Geldmengentheorie.

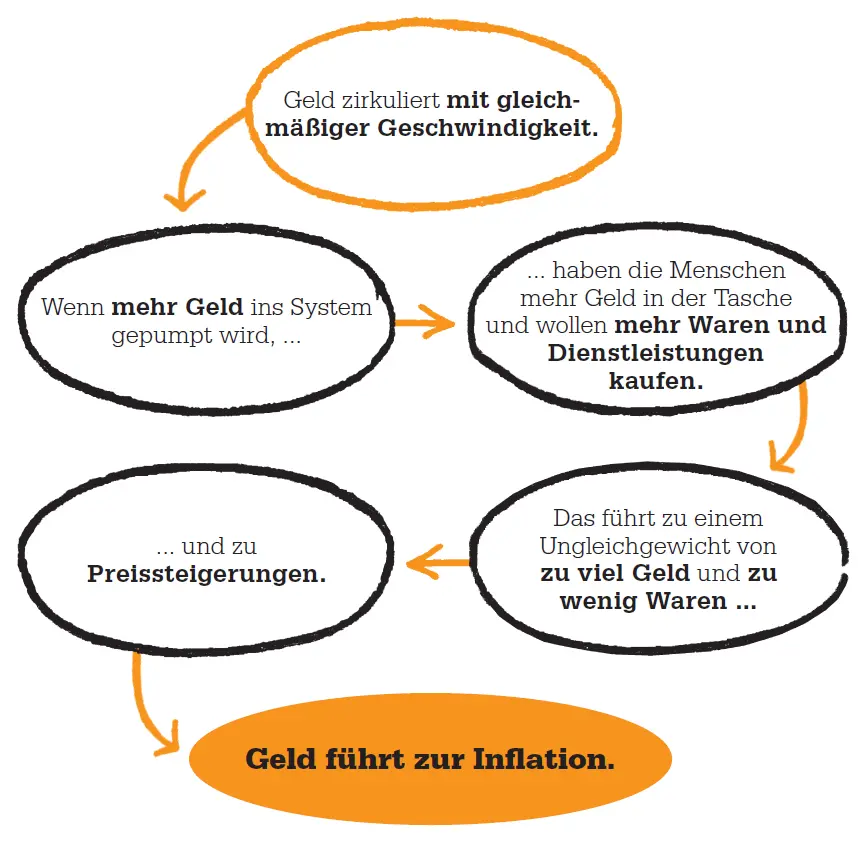

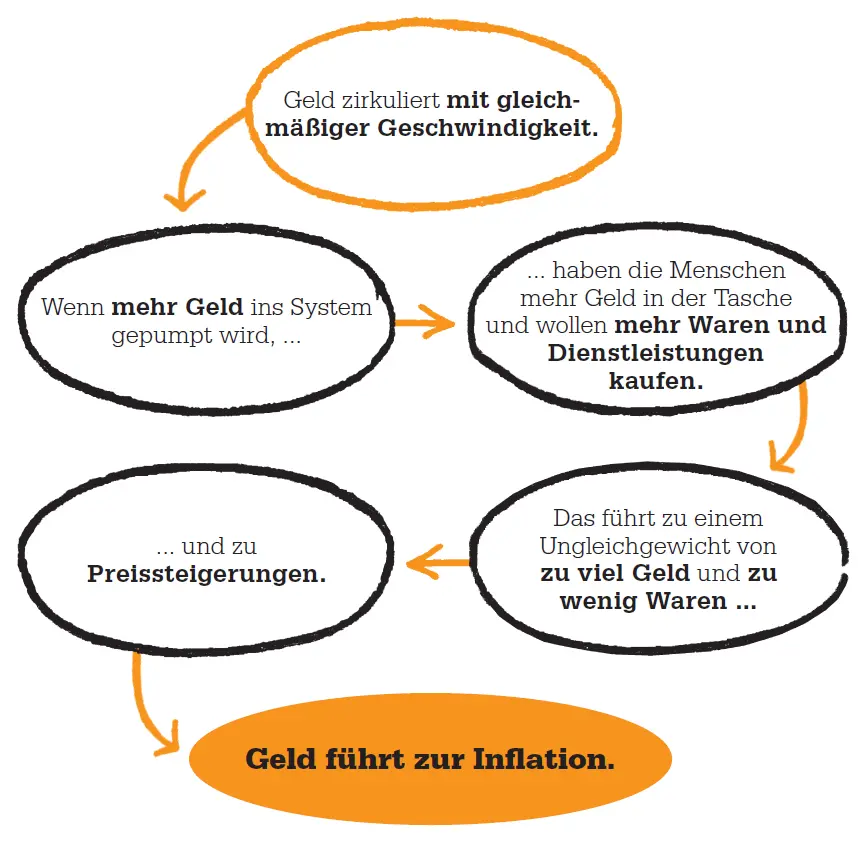

Die Logik dieser Theorie beruht zum Teil einfach auf dem gesunden Menschenverstand. Warum kostet eine Tasse Kaffee in reichen Stadtvierteln deutlich mehr als in armen? Die Antwort ist: Die Kunden dort haben mehr Geld. Wird die Geldmenge in den Taschen der Bevölkerung eines ganzen Landes verdoppelt, ist es nur natürlich, dass die Leute ihre erhöhte Kaufkraft einsetzen wollen, um mehr Waren und Dienstleistungen zu kaufen. Aber Waren und Dienstleistungen sind immer begrenzt. Es gibt also zu viel Geld und die Preise steigen.

Diese Ereigniskette zeigt die wichtige Beziehung zwischen der Geldmenge in einer Wirtschaft und dem allgemeinen Preisniveau. Die Geldmengentheorie besagt, dass eine Verdoppelung der Geldmenge zu einer Verdoppelung des Wertes der Transaktionen (oder der Einkommen oder der Ausgaben) führt. In der extremen Form der Theorie führt eine Verdoppelung des Geldes zu einer Verdoppelung der Preise, aber nicht des realen Wertes. Geld verhält sich gegenüber dem echten, relativen Wert von Waren und Dienstleistungen neutral – z. B. in der Frage, wie viele Jacken man für den Preis eines Computers erhält.

Realpreis und Nominalpreis

Viele Ökonomen entwickelten später Bodins Gedanken weiter. Sie stellten einen klaren Unterschied zwischen der realen Seite der Wirtschaft und der Nominal- oder Geldseite fest. Nominale Preise sind einfach nur Geldpreise, die sich mit der Inflation ändern können. Darum konzentrieren sich die Ökonomen auf die realen Preise – darauf, wie viel von einer Sache (Jacken, Computer oder Arbeitszeit) gegen eine andere eingetauscht werden muss, unabhängig davon, wie hoch ihr nominaler Preis ist. In der extremen Geldmengentheorie können Veränderungen in der Geldmenge zwar die Preise beeinflussen, aber das hat keine Auswirkungen auf die tatsächlichen ökonomischen Variablen wie Output oder Arbeitslosigkeit. Außerdem ist Geld selbst eine »Ware«: Die Menschen wollen es wegen seiner Kaufkraft besitzen.

»Der Reichtum an Gold und Silber … ist in diesem Königreich heute größer denn je in den letzten 400 Jahren. «

Jean Bodin

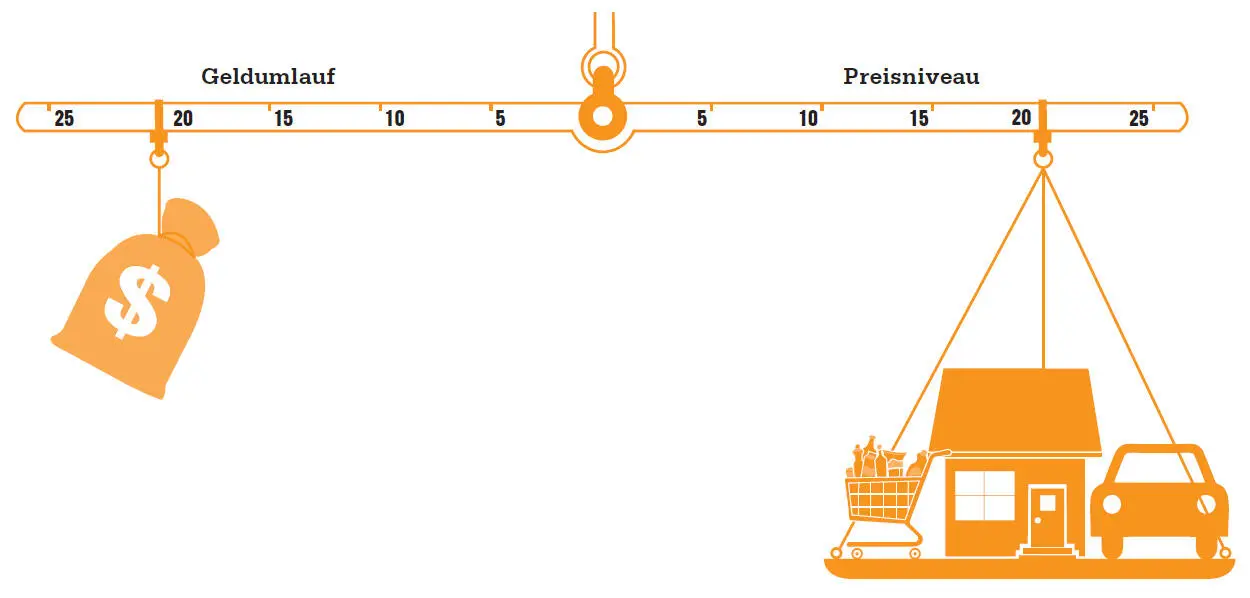

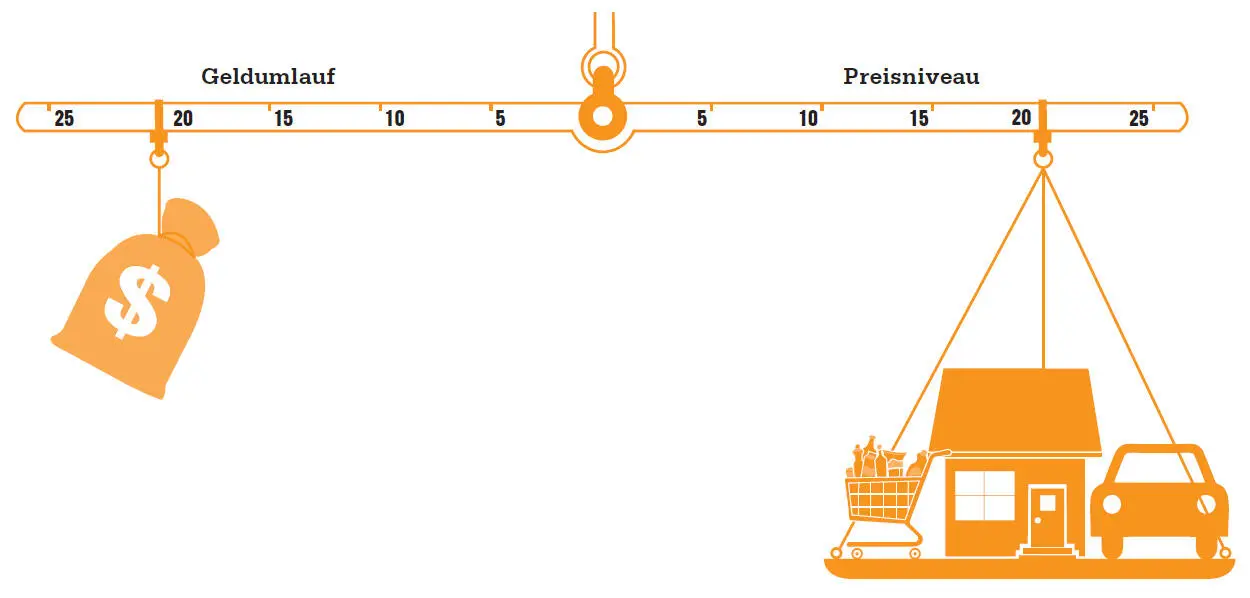

Irving Fisherveranschaulichte die Geldmengentheorie anhand des Bildes einer Waage. Nimmt die Geldmenge zu, wird der Sack schwerer und die Warenpreise werden angehoben. Sie müssen also nach rechts rutschen, um die Waage wieder ins Gleichgewicht zu bringen.

Die umfassendste Darstellung der Geldmengentheorie stammt von dem US-Ökonomen Irving Fisher (1867–1947). Er verwendete die Formel MV=PT. P ist hier das allgemeine Preisniveau und T sind die Transaktionen im Laufe eines Jahres. PT ist also der Gesamtwert der Transaktionen in einem Jahr. M ist die verfügbare Geldmenge, die immer wieder eingesetzt werden kann. Nun fehlt noch eine letzte Größe für den Geldumlauf: V ist die Geschwindigkeit, mit der das Geld durch die Wirtschaft zirkuliert.

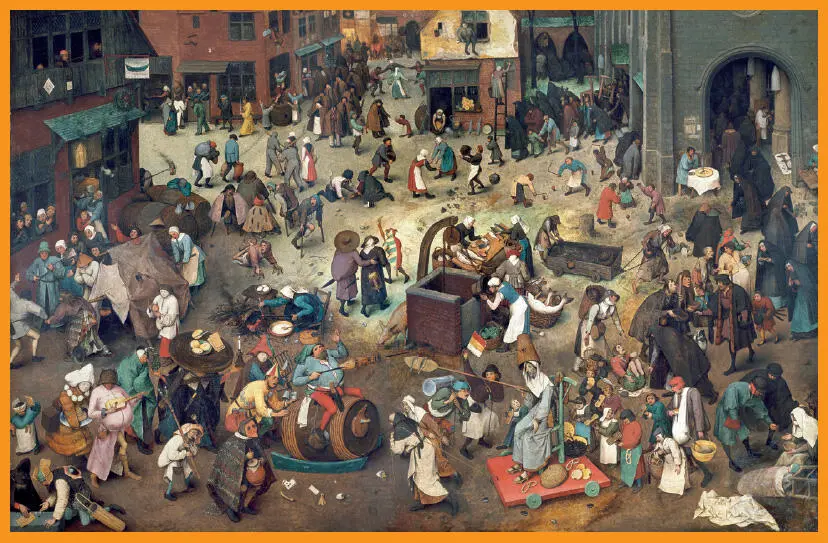

Dieses Gemäldedes niederländischen Malers Pieter Bruegel (1559) zeigt Vagabunden und reiche Leute in der Fastenzeit dicht beieinander. Hohe Preise führten im 15. Jh. zu großem Elend und zu Bauernaufständen.

Aus dieser Gleichung wird eine Theorie, wenn wir Annahmen über die Beziehungen zwischen den Buchstaben machen. Ökonomen tun das gleich dreifach. Zunächst betrachten sie V, die Geschwindigkeit des Geldes, als konstant. Wie wir unser Geld verwenden, ist Gewohnheitssache und ändert sich nicht sonderlich von Jahr zu Jahr. Zweitens gehen sie davon aus, dass T, die Anzahl der Transaktionen in einer Volkswirtschaft, ausschließlich von der Nachfrage der Verbraucher und der Technologie der Hersteller gesteuert wird, die gemeinsam den Preis bestimmen. Drittens rechnen sie damit, dass es einmalige Veränderungen an M (der Geldmenge) geben kann, wie den Zustrom von Edelmetallen aus der Neuen Welt nach Europa. Wenn V und T feststehende Größen sind, folgt daraus, dass eine Verdoppelung der Geldmenge zu einer Verdoppelung der Preise führt.

Zusammen mit den Nominal- und Realpreisen führte die Geldmengentheorie zu der Vorstellung, dass Geld in seinen Auswirkungen auf die Wirtschaft neutral sei.

Zweifel und Überarbeitung

Aber ist Geld wirklich neutral? Kaum jemand hält dies auf kurze Sicht für zutreffend. Die unmittelbare Auswirkung von Geld in der Tasche ist, dass man es für reale Waren und Dienstleistungen ausgibt. Laut Ansicht von John Maynard Keynes mag Geld auf lange Sicht durchaus neutral sein, aber kurzfristig ändert es reale Variablen wie Output und Arbeitslosigkeit. Alles deutet außerdem darauf hin, dass die Geldgeschwindigkeit (V) nicht konstant ist. Sie scheint sich hochzuschaukeln, wenn die Inflation hoch ist. In Rezessionszeiten mit niedriger Inflationsrate sinkt sie dagegen ab.

Keynes’ Vorstellungen stellten die Geldmengentheorie infrage: Geld dient nicht nur als Tauschmittel, sondern auch als Wertspeicher. Man kann es aufbewahren, um später etwas damit zu kaufen, als Unterpfand für harte Zeiten oder für künftige Investitionen. Keynesianer sind der Ansicht, dass diese Motive nicht so sehr von Einkommen oder Transaktionen (PT in der Formel) beeinflusst werden, sondern vielmehr durch die Zinsen. Ein Anstieg der Zinsen führt zu einem Anstieg der Geldgeschwindigkeit.

1956 verteidigte der US-Ökonom Milton Friedman die Geldmengentheorie, indem er sagte, der Bedarf des Individuums an realem Guthaben sei vom Wohlstand abhängig. Er glaubte, das Einkommen der Menschen erzeuge diesen Bedarf.

Heute drucken Zentralbanken elektronisch Geld und kaufen damit Regierungsschulden auf, ein Vorgang, der »quantitative Lockerung« heißt. Ihr Ziel ist, das gefürchtete Absinken der Geldmenge zu verhindern. Bisher war die deutlichste Folge die, dass die Zinsen auf die Staatsverschuldung sanken.

Читать дальше