Maik, Journalist beim städtischen Boulevardblatt, kauft sich einen neuen Schreibtisch für 800 €, an dem er berufliche und private Dinge erledigt. Seine drei Kinder und seine Ehefrau nutzen diesen Schreibtisch ebenfalls für ihre Zwecke. Er schätzt seine berufliche Nutzung auf 30 bis 70 Prozent; so genau kann er es nicht sagen.

Da eine objektive Trennung in einen beruflichen und privaten Anteil nicht erfolgt bzw. möglich ist, gilt ein Aufteilungs- und Abzugsverbot. Maik kann keine Aufwendungen als Werbungskosten berücksichtigen.

§ 4 Abs.5 EStG enthält darüber hinaus eine Aufzählung von Ausgaben, die als Betriebsausgaben den Gewinn nicht mindern dürfen. Sie werden als nicht abzugsfähige Betriebsausgaben bezeichnet und werden dem steuerlichen Gewinn außerbilanziell wieder hinzugerechnet [20].

[17] Zur Abgrenzung von abzugsfähigen und nicht abzugsfähigen Ausgaben siehe auch: Eifler, Michael: Die Abzugsfähigkeit von Aufwendungen im Einkommensteuerrecht unter dem Einfluss des § 12 EStG, 1. Auflage, Mastering ConceptConsult Januar 2015 (ebook).

[18] Kußmaul , Betriebswirtschaftliche Steuerlehre, S.304 und 305.

[19] BFH vom 21.09.2009, BStBl 2010 II S. 672 und BMF vom 06.07.2010, BStBl I S. 614.

[20] Dazu Kapitel 2.3.

2. Gewinnermittlung und Buchführungspflichten

§ 2 Abs.1 EStG definiert die sieben Einkunftsarten. Diese werden in Gewinn- und Überschusseinkünfte unterschieden.

Für die Gewinneinkünfte wird der Gewinn grundsätzlich nach §§ 4 und 5 EStG ermittelt , bei den Überschusseinkünften der Überschuss zwischen den Einnahmen i. S. d. § 8 EStG und den Werbungskosten § 9 EStG . Betriebsausgaben und Werbungskosten werden auch als erwerbssichernder Aufwand bezeichnet [21].

Bei den Gewinneinkünften bilden grundsätzlich Vermögensveränderungen die Besteuerungsgrundlage, bei den Überschusseinkünften wird das zugrunde liegende Vermögen steuerlich nicht betrachtet. Das heißt, dass Privatvermögen, das zur Überschusserzielung eingesetzt wird, unter Umständen bei einer Veräußerung eine nicht steuerbare Einnahme generiert [22].

[21] § 2 Abs.2 EStG normiert das objektive Nettoprinzip und verwirklicht den Grundsatz der Besteuerung nach der individuellen Leistungsfähigkeit.

[22] Haberstock, Lothar/Breithecker, Volker: Einführung in die Betriebswirtschaftliche Steuerlehre, Seite 54, 16., völlig neu bearbeitete Auflage, Erich Schmidt Verlag Berlin 2013.

2.1. Gewinnermittlung im Steuerrecht

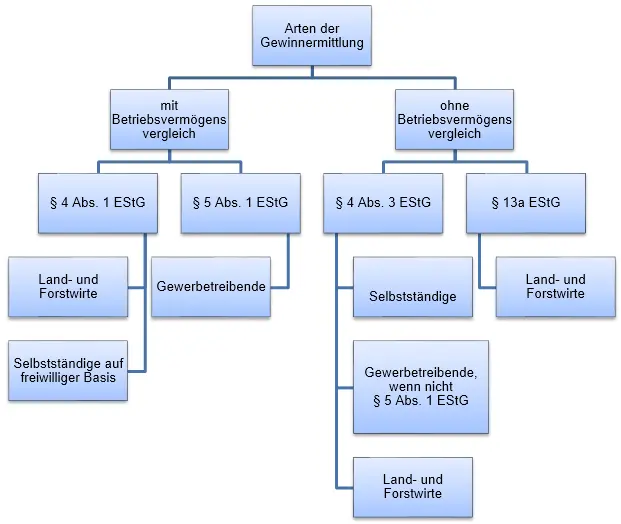

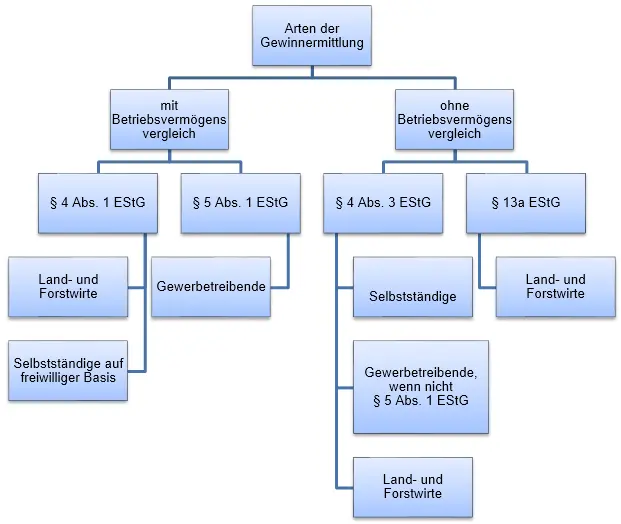

Das Steuerrecht kennt insgesamt vier Methoden der Gewinnermittlung, die in zwei Kategorien eingeteilt werden können.

Zum einen kann der Gewinn durch Betriebsvermögensvergleich (BVV) ermittelt werden. Betriebsvermögensvergleich bedeutet, dass der Steuerpflichtige bilanziert und regelmäßig Abschlüsse macht, unabhängig davon, ob er dazu verpflichtet ist oder freiwillig Bücher führt.

Es wird dabei

- der BVV nach § 5 Abs.1 EStG vom

- BVV nach § 4 Abs.1 EStG

unterschieden.

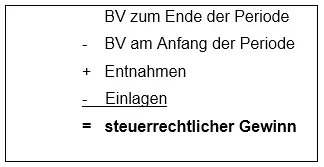

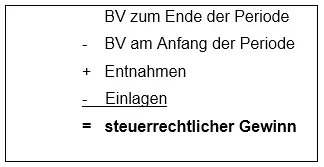

Für die Gewinnermittlungen nach §§ 4, 5 EStG ermittelt sich der steuerrechtliche Gewinn nach der Gewinndefinition des § 4 Abs.1 S.1 EStG. Das Betriebsvermögen ist dabei der Unterschied zwischen Aktiva und Passiva und kommt im Eigenkapital zum Ausdruck. Ein wesentlicher Unterschied besteht darin, dass beim Betriebsvermögensvergleich nach § 5 Abs.1 EStG sowohl die handelsrechtlichen Ansatz- und Bewertungsvorschriften §§ 252 bis 256 HGB als auch die steuerrechtlichen Bewertungsvorschriften §§ 4 – 7g EStG berücksichtigt werden müssen. Beim Betriebsvermögensvergleich nach § 4 Abs.1 EStG ist der Steuerpflichtige dagegen nur an die steuerrechtlichen Bewertungsvorschriften gebunden.

Abbildung 3: Betriebsvermögenvergleich § 4 Abs.1 S.1 EStG

Ziel des Betriebsvermögensvergleichs bzw. der Bilanzierung ist es, Erträge und Aufwendungen in dem Wirtschaftsjahr zu erfassen, in das sie auch tatsächlich gehören. Das hat zur Folge, dass Rechnungsabgrenzungen ggf. durchzuführen sind.

Beispiel:

Der Steuerpflichtige Voß führt Bücher und macht regelmäßig Abschlüsse. Er verkauft im Dezember 2018 einen Schrank, der in seinen Büchern mit 3.000 € ausgewiesen ist, für 5.000 € netto. Der Kunde bezahlt die dazugehörige Rechnung erst im März 2019.

Beim Verkauf des Schranks muss Voß folgende Buchung vornehmen (vereinfacht):

per Forderung LuL 5.950 € an

Schrank = 3.000 € Umsatzsteuer = 950 € Ertrag aus Abgang AV = 2.000 €

Der Ertrag ist 2018 erfasst, in der Periode, in die er tatsächlich gehört. Die Zahlung 2019 hat keine Gewinnauswirkung.

Darüber hinaus bezahlt Voß im Dezember die Versicherung seines Autos für Dezember 2018 bis einschließlich Februar 2019 per Überweisung. Je Monat muss er 150 € zahlen.

Voß bucht diesen Vorgang: per Versicherungsaufwand 450 € an Bank 450 €.

Da zwei Monatsbeträge sich erst 2019 auswirken dürfen, muss er für diese Beträge einen Rechnungsabgrenzungsposten bilden: Per RAP 300 € an Versicherungsaufwand 300 €

2019 muss er diesen RAP auflösen und erfasst dadurch den Aufwand in dem Wirtschaftsjahr, in den er tatsächlich gehört.

Zum anderen kann der Gewinn ohne BVV ermittelt werden. In diese Kategorie fallen die Gewinnermittlung anhand der Einnahme-Überschuss-Rechnung EÜR nach § 4 Abs.3 EStG (Kapitalflussrechnung) bzw. die Gewinnermittlung nach Durchschnittssätzen gemäß § 13a EStG für Land- und Forstwirte.

Abbildung 4, Gewinnermittlungsarten

Abbildung 4, Gewinnermittlungsarten

2.1.1. Gewinnermittlung durch Betriebsvermögensvergleich § 5 Abs.1 EStG

Gewerbetreibende , die aufgrund gesetzlicher Vorschriften verpflichtet sind, Bücher zu führen, haben den Betriebsvermögensvergleich durchzuführen.

Die Buchführungspflicht kann sich dabei aus §§ 140 AO i. V. m. 238 ff. HGB bzw. § 141 AO ergeben.

Jeder Kaufmann i. S. d. HGB ist verpflichtet, Bücher zu führen, § 238 HGB. Über § 140 AO ergibt sich daraus eine Buchführungspflicht für das Steuerrecht, so dass ein Gewerbetreibender im Steuerrecht immer verpflichtet ist Bücher zu führen, wenn sich für ihn eine Buchführungspflicht aus dem HGB ergibt [23].

Ist ein Gewerbetreibender nicht nach § 238 HGB i. V. m. § 140 AO zum Führen von Büchern verpflichtet, kann sich eine Buchführungspflicht aus § 141 AO ergeben. Seit 2016 muss ein Gewerbetreibender im Steuerrecht Bücher führen, wenn sein

Umsatz im Wirtschaftsjah r 600.000 € oder

der Gewinn 60.000 €

übersteigt [24].

Die Finanzbehörde hat den Steuerpflichtigen dabei darauf hinzuweisen, dass er dazu verpflichtet ist, Bücher zu führen und regelmäßig Abschlüsse zu machen. Die Verpflichtung selbst beginnt mit dem Wirtschaftsjahr, das auf die Bekanntgabe der Mitteilung durch das Finanzamt folgt, § 141 Abs.2 AO . Entgegengesetzt endet die Verpflichtung erst mit Ablauf des Wirtschaftsjahres, das auf das Wirtschaftsjahr folgt, in dem die Behörde festgestellt hat, dass die Voraussetzungen des § 141 Abs.1 AO nicht mehr vorliegen.

Beispiel:

Der Gewerbetreibende Karl-Horst Wunder ermittelt seinen Gewinn nach der Einnahmeüberschussrechnung. 2017 stellt die Finanzbehörde bei der Veranlagung des Jahres 2016 fest, dass der Gewinn des Wunder 63.000 € beträgt. Sie teilt ihm daraufhin mit, dass er nun mehr zur Buchführung verpflichtet ist.

Читать дальше

Abbildung 4, Gewinnermittlungsarten

Abbildung 4, Gewinnermittlungsarten