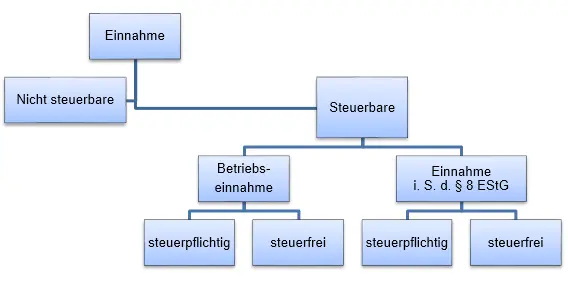

Es erfolgt eine Unterteilung in die subjektive (persönliche) Steuerpflicht – wer ist steuerpflichtig - und die objektive (sachliche) Steuerpflicht – welche Einnahmen sind steuerpflichtig.

Die Prüfung, ob steuerpflichtige bzw. steuerfreie Einnahmen vorliegen, erfolgt im Rahmen der Ermittlung der Einkünfte.

2.1. Subjektive Steuerpflicht

Die persönliche Steuerpflicht und damit die Frage, wer einkommensteuerpflichtig ist und damit Einkommensteuersubjekt wird, regelt § 1 EStG. Das Einkommensteuergesetz unterscheidet zwischen unbeschränkter und beschränkter Steuerpflicht für natürliche Personen.

Alle Personen, die weder unbeschränkt noch beschränkt steuerpflichtig sind, sind nicht einkommensteuerpflichtig.

2.1.1. Unbeschränkte Steuerpflicht § 1 Abs. 1 EStG

§ 1 Abs. 1 EStG ist der Haupttatbestand der unbeschränkten Steuerpflicht. Alle natürlichen Personen, die im Inland einen Wohnsitz oder gewöhnlichen Aufenthalt haben, sind unbeschränkt einkommensteuerpflichtig. Demnach beginnt die unbeschränkte Steuerpflicht mit der lebenden Geburt und endet mit dem Tod.

Als Inland zählt gemäß § 1 Abs.1 S. 2 EStG der Geltungsbereich des EStG und damit das Gebiet Deutschlands. Nur Einkünfte, die in diesem Gebiet erzielt wurden, sind inländische Einkünfte und unterliegen der Einkommensteuer. Liegt die unbeschränkte Steuerpflicht vor, gilt darüber hinaus das Welteinkommensprinzip. Nach diesem Prinzip unterliegen alle Einkünfte, auch diejenigen, die im Ausland erzielt werden, der deutschen Einkommensbesteuerung. Mögliche Doppelbesteuerungen werden über bi- oder multilaterale Abkommen vermieden [4] .

Ein Wohnsitz gemäß § 8 AO ist vorhanden, wenn der Steuerpflichtige eine Wohnung unter solchen Umständen hat, die darauf schließen lassen, dass die Räume beibehalten und genutzt werden können. Wohnungskriterien sind dabei rein objektiv auszulegen. Ein Anhaltspunkt für das Vorhandensein einer Wohnung ist z. B. die melderechtliche Adresse eines Steuerpflichtigen. Wichtig ist dennoch die tatsächliche, nicht die rechtliche Verfügungsmacht.

Der gewöhnliche Aufenthalt ist gemäß § 9 AO der Ort, der nicht nur vorübergehend genutzt wird. Die Beurteilung, ob ein gewöhnlicher Aufenthalt vorliegt, ist vor allem davon abhängig, ob sich die Person im Inland aufhält oder nicht[5] . Eine nicht nur vorübergehende Nutzung ist ab einem Nutzungszeitraum von länger als 6 Monaten bzw. 183 Tagen gegeben. Kurzfristige Unterbrechungen sind nicht schädlich. Hält sich eine Person an mehreren Orten im Inland auf, und kommt insgesamt auf einen Zeitraum von mehr als 6 Monaten, ist ein gewöhnlicher Aufenthalt zu bejahen.

[4] Kußmaul, Heinz: Betriebswirtschaftliche Steuerlehre – Lehr- und Handbücher der Betriebswirtschaftslehre, Seite 267 f., 7., vollständig aktualisierte und erweiterte Auflage, Oldenbourg Verlag München 2014. Weiterführend z. B. Fischer, Lutz/Kleineidam, Hans Jochen/Warneke, Perygin: Internationale Betriebswirtschaftliche Steuerlehre, Seite 41 ff., 5. neu bearbeitete und wesentlich erweiterte Auflage, Erich Schmidt Verlag Berlin 2005.

[5] Dazu auch AEAO, zu § 9 AO.

2.1.2. § 1 Abs. 2 EStG Erweiterte unbeschränkte Steuerpflicht

Unbeschränkt steuerpflichtig sind auch Personen,

die deutsche Staatsangehörige sind,

im Inland keinen Wohnsitz oder gewöhnlichen Aufenthalt haben,

zu einer inländischen juristischen Person des öffentlichen Rechts in einem Dienstverhältnis stehen,

dafür Arbeitslohn aus einer inländischen öffentlichen Kasse beziehen und

im Wohnsitzstaat nur beschränkt steuerpflichtig sind.

Darunter fallen z. B. die Mitarbeiter des Auswärtigen Amtes an den Botschaften, Soldaten und Polizisten im Auslandseinsatz und die zum Haushalt gehörenden Angehörigen.

2.1.3. § 1 Abs. 3 EStG fiktive unbeschränkte Steuerpflicht

Die fiktive unbeschränkte Steuerpflicht nach § 1 Abs. 3 EStG liegt vor, wenn ein beschränkt Steuerpflichtiger dies bei einer inländischen Finanzbehörde beantragt. Dieser Antrag ist dabei nur unter der Voraussetzung möglich, dass

die Gesamteinkünfte des Antragstellers im Kalenderjahr zu mindestens 90% der deutschen Besteuerung unterliegen oder

die nicht der deutschen Einkommensteuer unterliegenden Einkünften nicht größer als der Grundfreibetrag in Höhe von 9.000 € (2018) ist[6].

Der Hauptanwendungsfall dieser Regelung sind Personen, die im Ausland ihren Wohnsitz bzw. gewöhnlichen Aufenthalt haben, aber in Deutschland Einkünfte beziehen, die sogenannten Grenzpendler[7]. Die Höhe der ausländischen Einkünfte muss durch die ausländische Steuerbehörde bescheinigt werden, damit entsprechend ein Abzug der ausländischen Steuer von der festgesetzten deutschen Einkommensteuer möglich ist bzw. eine Doppelbesteuerung dieser Einkünfte vermieden werden kann[8].

[6] Grundfreibetrag nach § 32a Abs. 1 Nr. 1 EStG für 2017 8.820 €.

[7] Kußmaul, Betriebswirtschaftliche Steuerlehre, S. 267. Für Grenzgänger finden diese Regeln keine Anwendung, das Besteuerungsrecht verbleibt im Wohnsitzstaat, dazu weiterführend BMF v. 12.11.2014 „Steuerliche Behandlung des Arbeitslohns nach den Doppelbesteuerungsabkommen" m. w. N.

[8] Dazu auch BStBl 2012 I, 108 ff.

2.1.4. Beschränkte Steuerpflicht § 1 Abs. 4 EStG

Natürliche Personen, die keinen Wohnsitz oder gewöhnlichen Aufenthalt im Inland haben, aber inländische Einkünfte nach § 49 EStG erzielen, sind nur mit diesen Einkünften in Deutschland steuerpflichtig. § 49 EStG regelt das sogenannte Ursprungslandprinzip. Folge der beschränkten Steuerpflicht ist, dass bestimmte, im Einkommensteuergesetz enthaltene Fördermaßnahmen und Unterstützungen nicht in Anspruch genommen werden können, z. B.

die Zusammenveranlagung von Ehegatten § 26b EStG,

der Sonderausgabenabzug für Unterhaltsleistungen an den geschiedenen bzw. dauernd getrenntlebenden Ehegatten § 10 Abs. 1a Nr. 1 EStG

bzw.

die Berücksichtigung von Kindern,

da unterstellt wird, dass diese Tatbestände im Wohnsitzstaat berücksichtigt werden[9].

[9] Birk , Steuerrecht, S. 210.

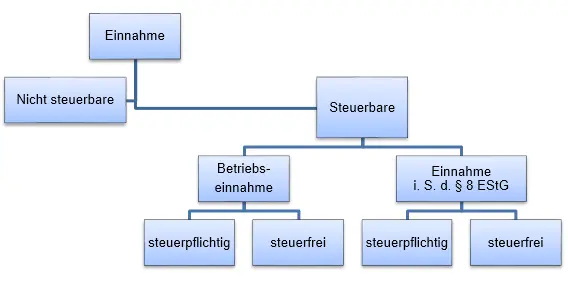

2.2. Objektive Steuerpflicht

Ist eine natürliche Person subjektiv einkommensteuerpflichtig, ist im zweitem Schritt die objektive bzw. sachliche Einkommensteuerpflicht zu prüfen.

Eine sachliche Einkommensteuerpflicht liegt dann vor, wenn die natürliche Person steuerbare Einnahmen bezogen hat. Diese sind immer dann vorhanden, wenn Einnahmen einer der sieben Einkunftsart zugeordnet werden können:

Land- und Forstwirtschaft,

Gewerbebetrieb,

selbständige Arbeit,

nichtselbständige Arbeit,

Kapitalvermögen,

Vermietung und Verpachtung sowie

sonstige Einkünfte.

Der Ausgangspunkt jeder einkommensteuerrechtlichen Betrachtung ist die Analyse, ob tatsächlich steuerbare Einnahmen vorliegen. Einnahmen, die nicht einer Einkunftsart zugeordnet werden können, sind nicht steuerbar und können ohne Steuerzugriff vereinnahmt werden, da hierfür sowohl die subjektiven als auch die objektiven Voraussetzungen erfüllt sein müssen[10] .

Zu diesen Einnahmen zählen z. B.

Lottogewinne,

Gewinne aus der Veräußerung von Grundstücken, wenn diese mehr als 10 Jahre nach der Anschaffung veräußert werden,

Gewinne aus der gelegentlichen privaten Veräußerung von Gegenständen des täglichen Bedarfs oder

Gewinne aus Glücksspielen.

Abbildung 3, Prüfschema Zuordnung steuerpflichtige Einnahmen

Читать дальше