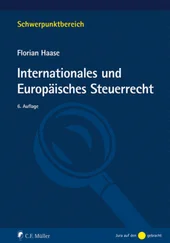

Artikel 4 Rechtsträger mit doppelter Ansässigkeit

(1) Ist aufgrund eines unter das Übereinkommen fallenden Steuerabkommens eine andere als eine natürliche Person in mehr als einem Vertragsstaat ansässig, so werden sich die zuständigen Behörden der Vertragsstaaten bemühen, durch Verständigung den Vertragsstaat zu bestimmen, in dem diese Person unter Berücksichtigung des Ortes ihrer tatsächlichen Geschäftsleitung, ihres Gründungsorts sowie sonstiger maßgeblicher Faktoren im Sinne des unter das Übereinkommen fallenden Steuerabkommens als ansässig gilt. Ohne eine solche Verständigung hat diese Person nur in dem Umfang und der Weise, die von den zuständigen Behörden der Vertragsstaaten vereinbart werden, Anspruch auf die in dem unter das Übereinkommen fallenden Steuerabkommen vorgesehenen Steuervergünstigungen oder -befreiungen.

(2) Absatz 1 gilt anstelle oder in Ermangelung von Bestimmungen eines unter das Übereinkommen fallenden Steuerabkommens, in denen vorgeschrieben ist, wie zu bestimmen ist, ob eine andere als eine natürliche Person in Fällen, in denen sie anderenfalls als in mehr als einem Vertragsstaat ansässig gelten würde, als in einem der Vertragsstaaten ansässig gilt. Absatz 1 gilt jedoch nicht für Bestimmungen eines unter das Übereinkommen fallenden Steuerabkommens, die sich ausdrücklich mit der Ansässigkeit von Gesellschaften, die Teil einer zweifach eingetragenen Unternehmensstruktur sind, befassen.

(3) Eine Vertragspartei dieses Übereinkommens kann sich vorbehalten,

| a) |

dass dieser gesamte Artikel nicht für ihre unter das Übereinkommen fallenden Steuerabkommen gilt; |

| b) |

dass dieser gesamte Artikel nicht für ihre unter das Übereinkommen fallenden Steuerabkommen gilt, in denen Fälle, in denen eine andere als eine natürliche Person in mehr als einem Vertragsstaat ansässig ist, bereits dadurch geregelt sind, dass die zuständigen Behörden der Vertragsstaaten verpflichtet sind, sich um eine Verständigung auf einen einzigen Vertragsstaat als Ansässigkeitsstaat zu bemühen; |

| c) |

dass dieser gesamte Artikel nicht für ihre unter das Übereinkommen fallenden Steuerabkommen gilt, in denen Fälle, in denen eine andere als eine natürliche Person in mehr als einem Vertragsstaat ansässig ist, bereits dadurch geregelt sind, dass Abkommensvergünstigungen versagt werden, ohne dass die zuständigen Behörden der Vertragsstaaten verpflichtet sind, sich um eine Verständigung auf einen einzigen Vertragsstaat als Ansässigkeitsstaat zu bemühen; |

| d) |

dass dieser gesamte Artikel nicht für ihre unter das Übereinkommen fallenden Steuerabkommen gilt, in denen Fälle, in denen eine andere als eine natürliche Person in mehr als einem Vertragsstaat ansässig ist, bereits dadurch geregelt sind, dass die zuständigen Behörden der Vertragsstaaten verpflichtet sind, sich um eine Verständigung auf einen einzigen Vertragsstaat als Ansässigkeitsstaat zu bemühen, und welche die Behandlung dieser Person im Rahmen des unter das Übereinkommen fallenden Steuerabkommens festlegen für den Fall, dass eine derartige Verständigung nicht erzielt werden kann; |

| e) |

Absatz 1 Satz 2 für die Zwecke ihrer unter das Übereinkommen fallenden Steuerabkommen durch folgenden Wortlaut zu ersetzen: „Ohne eine solche Verständigung hat diese Person keinen Anspruch auf die in dem unter das Übereinkommen fallenden Steuerabkommen vorgesehenen Steuererleichterungen oder -befreiungen.“; |

| f) |

dass dieser gesamte Artikel nicht für ihre unter das Übereinkommen fallenden Steuerabkommen mit Vertragsparteien dieses Übereinkommens gilt, die den Vorbehalt nach Buchstabe e angebracht haben. |

(4) Jede Vertragspartei dieses Übereinkommens, die keinen Vorbehalt nach Absatz 3 Buchstabe a angebracht hat, notifiziert dem Verwahrer, ob ihre unter das Übereinkommen fallenden Steuerabkommen jeweils eine in Absatz 2 beschriebene Bestimmung enthalten, die nicht einem Vorbehalt nach Absatz 3 Buchstaben b bis d unterliegt, und, sofern dies der Fall ist, jeweils die Nummer des Artikels und des Absatzes dieser Bestimmung. Haben alle Vertragsstaaten eine entsprechende Notifikation in Bezug auf eine Bestimmung eines unter das Übereinkommen fallenden Steuerabkommens abgegeben, so wird diese Bestimmung durch Absatz 1 ersetzt. Anderenfalls geht Absatz 1 den Bestimmungen des unter das Übereinkommen fallenden Steuerabkommens nur insoweit vor, als diese mit Absatz 1 unvereinbar sind.

OCED Base Erosion and Profit Shifting Project, 2015 Final Reports, Executive Summaries, 2015; OECD Developing a Multilateral Instrument to Modify Bilateral Tax Treaties, Action 15: 2015 Final Report – BEPS Action 15, 2015; OECD Draft Contents of the 2017 Update to the OECD Model Tax Convention, 2017; OECD Explanatory Statement to the Multilateral Convention to Implement Tax Treaty Related Measures to Prevent Base Erosion and Profit Shifting, 2016; OECD Musterkommentar, Musterabkommen auf dem Gebiete der Steuern vom Einkommen und Vermögen, 2014; OECD Neutralising the Effects of Hybrid Mismatch Arrangements, Action 2: 2015 Final Report – BEPS Action 2, 2015; OECD Preventing the Granting of Treaty Benefits in Inappropriate Circumstances, Action 6: 2015 Final Report – BEPS Action 6, 2015; OECD Signatories and Parties to the Multilateral Convention to Implement Tax Treaty Related Measures to Prevent Base Erosion and Profit Shifting, 2017; Vorschlag zur Änderung der RL (EU) 2016/1164 bzgl hybrider Gestaltungen mit Drittländern, COM(2016) 687 final v 25.10.2016.

I. Zweck der Vorschrift1 – 4

II. Bezug zum OECD-MA5 – 7

III.Kommentierung8 – 42

1.Abkommensvergünstigungen bei Doppelansässigkeit (Abs 1)8 – 26

a) Grundsätzliches8, 9

b) Anwendungsbereich10, 11

d) Verfahren zur Verständigung über die Ansässigkeit12 – 15

e) Kriterien für die Verständigung16 – 18

f) Folgen bei Verständigung über die Ansässigkeit19, 20

g) Folgen bei fehlender Verständigung über die Ansässigkeit21 – 24

h) Verfassungsrechtliche Bedenken25, 26

2. Änderung bestehender DBA (Abs 2)27 – 29

3.Vorbehalte zur Anwendung (Abs 3)30 – 37

a) Keine Anwendung des Art 4 (Abs 3 Buchst a und f)30 – 32

b) Keine Anwendung des Art 4 für DBA mit bestimmten Regelungen (Abs 3 Buchst b–d)33, 34

c) Anwendung einer alternativen Fassung des Art 4 Abs 1 (Abs 3 Buchst e)35 – 37

4. Notifizierung (Abs 4)38 – 42

IV. Umsetzung in Deutschland43 – 45

Literatur: Bendlinger Multilaterales Instrument zur automatischen Anpassung bestehender Doppelbesteuerungsabkommen, SWI 2017, 2; Polatzky/Balliet/Steinau Neue Hürden für die DBA-Anwendung durch das Multilaterale Instrument, IStR 2017, 226; Reimer Meilenstein des BEPS-Programms: Das Multilaterale Übereinkommen zur Umsetzung der DBA-relevanten Maßnahmen, IStR 2017, 1.

1

Doppelt ansässige Rechtsträgerwurden im Zuge der Untersuchung hybrider Gestaltungen und ihrer Neutralisierung iRd Aktionspunkts 2 des OECD BEPS-Projekts als Mittel möglicher hybrider Gestaltungen ausgemacht.[1] Diese resultieren in Besteuerungsinkongruenzenund gewähren einen doppelten Betriebsausgabenabzug (sog Double-Dip). So könnten zB in beiden Staaten Betriebsausgaben mit Beträgen verrechnet werden, die jedoch nach den Rechtsvorschriften eines Staates nicht als Einnahmen behandelt werden.[2] Oder es könnten ausländische Verluste nach nationalem Recht durch konzerninterne Verrechnungsmöglichkeiten (zB Gruppenbesteuerung, Organschaft) auf ein anderes gebietsansässiges Unternehmen verlagert werden und gleichzeitig die Bestimmungen eines DBA gegen eine Besteuerung der ausländischen Gewinne greifen.[3] Dadurch entspricht die Summe der steuerpflichtigen Einkünfte über den Konzern nicht den konsolidierten operativen Ergebnissen. Dieses „Problem“ entsteht – neben unterschiedlichen nationalen Besteuerungskonzepten – auch durch Inkongruenz zwischen den in nationalen Rechtsvorschriften und DBA verwendeten Gebietsansässigkeitskonzepten. Da aber nicht alle nationalen Gebietsansässigkeitskonzeptealler Vertragsstaaten mit einer Musterformulierung abgedeckt werden können, wird mit Art 4versucht die Lösung für diese Umgehungsstrategien in Anknüpfung an die nationalen Rechtsvorschriften der jeweiligen Vertragsstaaten zu finden. Er schafft flankierend zu den Empfehlungen der technischen Arbeitsgruppe für innerstaatliches Recht eine Abkommensregelung, die doppelt ansässige Rechtsträger davon abhalten soll, die Vorteile von Steuerabkommen missbräuchlich in Anspruch zu nehmen. Darüber hinaus soll die Umsetzung der empfohlenen Änderungen für innerstaatliches Recht nicht durch Steuerabkommen konterkariert oder gar verhindert werden.[4]

Читать дальше