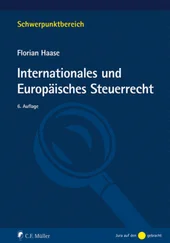

Multilaterales Instrument

Herausgegeben von

Prof. Dr. Florian Haase, M.I.Tax

Professor für Bürgerliches Recht, Wirtschafts- und Steuerrecht,

insbesondere Internationales und Europäisches Steuerrecht,

an der HSBA Hamburg School of Business Administration

Rechtsanwalt, Fachanwalt für Steuerrecht

Bearbeitet von

Dr. Kai-Uwe Bandtel, Rechtsanwalt, Steuerberater, Fachanwalt für Steuerrecht

Dr. Isabel Bauernschmitt, Steuerberaterin

Dipl.-Betriebsw. (FH) Tanja Creed, M.I.Tax, Steuerberaterin

Frank Dißmann, Steuerberater

Dipl.-Kfm. Bernd Frenzel, Steuerberater

Dipl.-Steuer-Jur. (FH) Malte Geils, Steuerberater

Prof. Dr. Florian Haase, M.I.Tax, Rechtsanwalt, Fachanwalt für Steuerrecht

Christian Hackethal, Rechtsanwalt, Steuerberater

Dipl.-Kfm. Florian Kaiser, Steuerberater

Dr. Achim Kestler, Steuerberater

Dr. Susanne Kölbl, Steuerberaterin

Dr. Melanie Köstler, Steuerberaterin

Dipl.-Kffr. Anna Luce, Steuerberaterin

Dr. Dagmar Möller-Gosoge, Steuerberaterin

Dipl.-Finanzw. (FH) Philip Nürnberg

www.cfmueller.de

Bibliografische Informationen der Deutschen Nationalbibliothek

Die Deutsche Nationalbibliothek verzeichnet diese Publikation in der Deutschen Nationalbibliografie; detaillierte bibliografische Daten sind im Internet über < http://dnb.d-nb.de> abrufbar.

ISBN 978-3-8114-4735-6

E-Mail: kundenservice@cfmueller.de

Telefon: +49 89 2183 7923

Telefax: +49 89 2183 7620

www.cfmueller.de

© C.F. Müller GmbH, Waldhofer Straße 100, 69123 Heidelberg

Hinweis des Verlages zum Urheberrecht und Digitalen Rechtemanagement (DRM)Der Verlag räumt Ihnen mit dem Kauf des ebooks das Recht ein, die Inhalte im Rahmen des geltenden Urheberrechts zu nutzen. Dieses Werk, einschließlich aller seiner Teile, ist urheberrechtlich geschützt. Jede Verwertung außerhalb der engen Grenzen des Urheberrechtsgesetzes ist ohne Zustimmung des Verlages unzulässig und strafbar. Dies gilt insbesondere für Vervielfältigungen, Übersetzungen, Mikroverfilmungen und Einspeicherung und Verarbeitung in elektronischen Systemen. Der Verlag schützt seine ebooks vor Missbrauch des Urheberrechts durch ein digitales Rechtemanagement. Bei Kauf im Webshop des Verlages werden die ebooks mit einem nicht sichtbaren digitalen Wasserzeichen individuell pro Nutzer signiert. Bei Kauf in anderen ebook-Webshops erfolgt die Signatur durch die Shopbetreiber. Angaben zu diesem DRM finden Sie auf den Seiten der jeweiligen Anbieter.

Sie, lieber Leser, halten einen der ersten Kommentare zum sog. Multilateralen Instrument in Händen, mit dem die abkommensbezogenen Maßnahmen des sog. BEPS-Projekts der OECD umgesetzt werden sollen und der von Experten der Praxisgruppe „Internationales Steuerrecht“ von Rödl & Partner verfasst worden ist. Der Kommentar ergänzt meinen in gleicher Reihe beim C.F. Müller-Verlag bereits in 3. Auflage erschienenen Kommentar zum AStG und dem OECD-Musterabkommen gleichsam um die Perspektive der Maßnahmen rund um „Base Erosion and Profit Shifting“.

Mit dem Kauf haben Sie ohne Zweifel eine gute Entscheidung getroffen, denn ohne Übertreibung lässt sich sagen, dass mit dem Multilateralen Instrument eine neue Ära des Internationalen Steuerrechts angebrochen ist. Ähnlich drückte sich auch der OECD-Generalsekretär Angel Gurría aus: „The signing of this multilateral convention marks a turning point in tax treaty history.“ Dies gilt sowohl in theoretischer als auch in ganz praktischer Hinsicht.

Aus theoretischer, eher akademischer Sicht ist es bemerkenswert, dass sich eine derartig große Zahl an Staaten mit teils sehr unterschiedlichen Interessen überhaupt innerhalb kürzester Zeit auf ein so komplexes Regelungswerk einigen konnte. Ferner ist es bemerkenswert, dass die Idee eines mehrseitigen Doppelbesteuerungsabkommens, die es theoretisch schon seit den frühen 1990er Jahren gibt, nicht nur revitalisiert, sondern sogleich „im großen Stil“ umgesetzt worden ist. Immerhin 68 Staaten waren am 7. Juni 2017 anlässlich der Unterzeichnungs-Zeremonie repräsentiert.

In ganz praktischer Hinsicht kommt niemand, der sich mit internationalen Steuerfällen zu beschäftigen hat (sei es als Steuerberater, Fachanwalt für Steuerrecht, Richter, Finanzbeamter oder Mitarbeiter in der Steuerabteilung eines Unternehmens), an der Beschäftigung mit dem Multilateralen Instrument vorbei. Es wird künftig ebenso wie ein bereits zwischen zwei Staaten in Kraft befindliches Doppelbesteuerungsabkommen in vielen grenzüberschreitenden Steuerfällen zu Rate zu ziehen sein. In jedem Einzelfall muss dann näher geprüft werden, ob sich aus dem Multilateralen Instrument Änderungen des jeweiligen Doppelbesteuerungsabkommens ergeben. Im ersten Durchgang hat allein Deutschland bereits 35 konkrete Doppelbesteuerungsabkommen benannt. Dass dies die Anwendungspraxis vor allem für das Massenfallrecht der Einkommensteuer nicht einfacher macht, liegt auf der Hand.

Ähnlich wie beim OECD-Musterabkommen wird es dem Vernehmen nach perspektivisch einen OECD-Kommentar zu dem Multilateralen Instrument geben – einstweilen müssen die „Explanatory Statements“ für dessen Auslegung genügen. Es wäre erfreulich, wenn sich dadurch für die Praxis nicht allzu viele Auslegungsschwierigkeiten, offene Fragen oder gar Wertungswidersprüche zu bestehenden DBA oder zu deren primärer Auslegungshilfe, dem OECD-Musterabkommen, ergeben werden. Herausgeber und Autoren hoffen daher insbesondere, Ihnen, lieber Leser, mit diesem Kommentar einen ersten Wegweiser durch das neue Regelungswerk an die Hand gegeben zu haben.

Mein Dank gilt, wie immer, der Geschäftsführung und den Mitarbeitern des C.F. Müller-Verlags, allen voran Frau Annette Steffenkock und ihrem Team. Sie haben weitsichtig gehandelt, als sie sich ohne großes Zögern entschieden, eines der spannendsten Projekte des Internationalen Steuerrechts der Gegenwart verlegerisch zu begleiten – ganz gleich, wie man im Übrigen zum BEPS-Projekt stehen mag.

Hamburg, im Oktober 2017 Florian Haase

Einführung, Art 1 und 2 : |

Prof. Dr. Florian Haase, M.I.Tax Rechtsanwalt, Fachanwalt für Steuerrecht, Rödl & Partner, Hamburg |

Art 3 : |

Dr. Achim Kestler Steuerberater, Rödl & Partner, München |

Art 4 Die Bundesrepublik Deutschland hat einen Vorbehalt gem Art 3 Abs 5 Buchst a erklärt, wonach die Geltung des gesamten Art 3 für ihre unter das MLI fallenden Steuerabkommen im Wege des Opting-out ausgeschlossen sein soll. Praktisch bedeutet dies, dass Spezialvorschriften hinsichtlich der abkommensrechtlichen Einordnung transparenter (hybrider) Rechtsträger auch künftig nur insoweit Anwendung finden, als diese zwischen den jeweiligen Vertragsparteien im konkreten Einzelfall individuell vereinbart wurden.[69] : |

Dipl.-Betriebsw. (FH) Tanja Creed, M.I.Tax Steuerberaterin, Rödl & Partner, Nürnberg |

Art 5 : |

Prof. Dr. Florian Haase, M.I.Tax Rechtsanwalt, Fachanwalt für Steuerrecht, Rödl & Partner, Hamburg |

Art 6 : |

Dipl.-Betriebsw. (FH) Tanja Creed, M.I.Tax Steuerberaterin, Rödl & Partner, Nürnberg |

| Art 7: |

Christian Hackethal Rechtsanwalt, Steuerberater, Rödl & Partner, Nürnberg |

Читать дальше