1. Cuando fusione a otra sociedad.

2. Cuando los socios enajenen acciones o partes sociales que representen cuando menos un 25% del capital social del contribuyente.

3. La sociedad que obtenga el carácter de integrada para efectos fiscales, en el ejercicio siguiente a aquel en que la sociedad integradora cuente con la autorización correspondiente, o bien, cuando se incorpore o desincorpore como sociedad integrada.

4. Cuando se escinda la sociedad.

5. Cuando el contribuyente no haya incurrido en pérdida fiscal en el ejercicio en el cual efectúa el cambio o en cualquiera de los últimos tres anteriores a éste, siempre que el cambio no tenga como efecto que se produzca una pérdida fiscal en el ejercicio de que se trate.

Deducción de inversiones que se enajenan o dejan de ser útiles

Cuando el contribuyente enajene los bienes o cuando estos dejen de ser útiles para obtener los ingresos, deducirá, en el ejercicio en que esto ocurra, la parte aún no deducida. En el caso en que los bienes dejen de ser útiles para obtener los ingresos, el contribuyente deberá mantener sin deducción un peso en sus registros. Lo dispuesto en este párrafo no es aplicable a los casos señalados en los párrafos penúltimo y último del artículo 31 de dicha Ley.

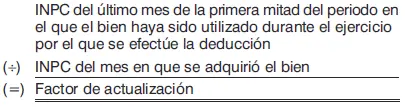

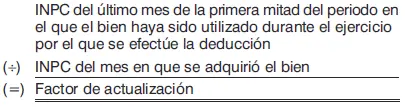

Los contribuyentes ajustarán la deducción de inversiones, con el factor de actualización siguiente:

Porcientos máximos de deducción autorizados

En los artículos 33 a 35 de la LISR, se establecen los porcientos máximos de deducción autorizados en el ejercicio, aplicables a las inversiones. A continuación se mencionan algunos de ellos:

| Inversión |

Porciento máximo de deducción en el ejercicio |

| Cargos diferidos |

5% |

| Erogaciones realizadas en periodos preoperativos |

10% |

| Regalías, asistencia técnica y otros gastos diferidos |

15% |

| Inmuebles |

5% |

| Inmuebles declarados como monumentos arqueológicos, artísticos, históricos o patrimoniales, conforme a la Ley Federal sobre Monumentos y Zonas Arqueológicos, Artísticos e Históricos, que cuenten con el certificado de restauración expedido por el INAH o por el INBA |

10% |

| Mobiliario y equipo de oficina |

10% |

| Automóviles, autobuses, camiones de carga, tractocamiones, montacargas, remolques, bicicletas convencionales, bicicletas y motocicletas cuya propulsión sea a través de baterías eléctricas recargables. |

25% |

| Computadoras personales de escritorio y portátiles; servidores; impresoras, lectores ópticos, graficadores, lectores de código de barras, digitalizadores, unidades de almacenamiento externo y concentradores de redes de cómputo |

30% |

| Semovientes y vegetales |

100% |

| Maquinaria y equipo |

El mencionado en el artículo 35 de la LISR, de acuerdo con la actividad correspondiente |

| Adaptaciones que se realicen a instalaciones que impliquen adiciones o mejoras al activo fijo, cuando las mismas tengan como finalidad facilitar a las personas con discapacidad, el acceso y uso de las instalaciones del contribuyente |

100% |

Pérdidas por caso fortuito o fuerza mayor

El artículo 37 de la LISR establece que las pérdidas de bienes del contribuyente por caso fortuito o fuerza mayor, que no se reflejen en el inventario, serán deducibles en el ejercicio en que ocurran. La pérdida será igual a la cantidad siguiente:

| Pérdida deducible |

Igual a |

Cantidad pendiente de deducir de la inversión a la fecha en que se sufra la pérdida |

La cantidad que se recupere se acumulará en los términos del artículo 18 de la LISR.

Cuando los activos fijos no identificables individualmente se pierdan por caso fortuito o fuerza mayor o dejen de ser útiles, el monto pendiente por deducir de dichos activos se aplicará considerando que los primeros activos que se adquirieron son los primeros que se pierden.

Cuando el contribuyente reinvierta la cantidad recuperada en la adquisición de bienes de naturaleza análoga a los que perdió, o bien, para redimir pasivos por la adquisición de dichos bienes, únicamente acumulará la parte de la cantidad recuperada no reinvertida o no utilizada para redimir pasivos. La cantidad reinvertida que provenga de la recuperación sólo podrá deducirse mediante la aplicación del por ciento autorizado por la LISR sobre el monto original de la inversión del bien que se perdió y hasta por la cantidad que de este monto estaba pendiente de deducirse a la fecha de sufrir la pérdida.

Si el contribuyente invierte cantidades adicionales a las recuperadas, considerará a éstas como una inversión diferente.

La reinversión mencionada deberá efectuarse dentro de los 12 meses siguientes contados a partir de que se obtenga la recuperación. En el caso de que las cantidades recuperadas no se reinviertan o no se utilicen para redimir pasivos, en dicho plazo, se acumularán a los demás ingresos obtenidos en el ejercicio en el que concluya el plazo.

Los contribuyentes podrán solicitar autorización a las autoridades fiscales, para que el plazo señalado en el párrafo anterior se pueda prorrogar por otro periodo igual.

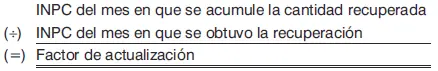

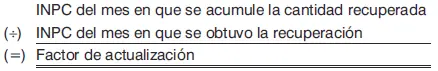

La cantidad recuperada no reinvertida en el plazo antes señalado, se ajustará multiplicándola por el factor siguiente:

Cuando sea impar el número de meses comprendidos en el periodo en el que el bien haya sido utilizado en el ejercicio, se considerará como último mes de la primera mitad de dicho periodo el mes inmediato anterior al que corresponda la mitad del periodo.

Es importante señalar que cuando la pérdida de los bienes que nos ocupan por caso fortuito o fuerza mayor, derive de la comisión de un delito, el contribuyente podrá deducir dicha pérdida siempre que acredite el cuerpo del delito. Para efectos de lo anterior, se deberá proceder conforme a lo siguiente:

1. Se deberá denunciar el delito.

2. Se deberá contar con copia certificada del auto de radicación, emitido por juez competente. Dicha copia certificada deberá exhibirse a requerimiento de la autoridad fiscal.

Lo anterior se debe realizar conforme al criterio normativo del SAT, 18/ISR/N, el cual se transcribe a continuación (las negritas son nuestras):

18/ISR/N Deducción de pérdidas por caso fortuito o fuerza mayor.

A. Una pérdida de dinero en efectivo derivada de un robo o fraude podrá ser deducida en los términos del artículo 25, fracción V de la Ley del ISR, como caso de fuerza mayor siempre que se reúnan los siguientes requisitos:

I. Que las cantidades perdidas, cuya deducción se pretenda, se hubieren acumulado para los efectos del ISR, y

II. Que se acredite el cuerpo del delito. Para ello, el contribuyente deberá denunciar el delito y contar con copia certificada del auto de radicación, emitido por el juez competente. Dicha copia certificada deberá exhibirse a requerimiento de la autoridad fiscal.

Las cantidades que se recuperen por seguros, fianzas o responsabilidades a cargo de terceros se acumularán de conformidad con el artículo 18, fracción VI de la Ley del ISR.

El contribuyente volverá a acumular las cantidades deducidas conforme al presente criterio en el caso de que la autoridad competente emita conclusiones no acusatorias, confirmadas, en virtud de que las investigaciones efectuadas hubieran indicado que los elementos del tipo no estuvieren acreditados y el juez hubiere sobreseído el juicio correspondiente.

Читать дальше