1 ...8 9 10 12 13 14 ...24

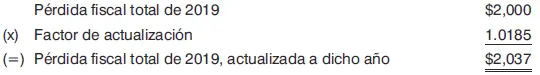

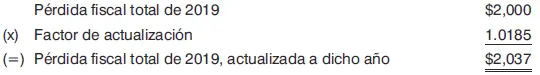

b) Actualización de la pérdida fiscal en el ejercicio en que ocurrió.

2o. Actualización de la pérdida fiscal de 2019 al ejercicio de 2020.

La pérdida fiscal no se actualiza a junio de 2020, dado que se aplica al pago provisional correspondiente a meses anteriores a dicho mes; sin embargo, cuando esta pérdida se amortice en el pago provisional de junio de 2020 o posteriores, o en la declaración del ejercicio, se podrá actualizar hasta ese mes para efectos de su amortización.

Liquidación de sociedades

El artículo 14 de la LISR establece que tratándose del ejercicio de liquidación, para calcular los pagos provisionales mensuales correspondientes, se considerará como coeficiente de utilidad para los efectos de los mismos, el que corresponda a la última declaración que al término de cada año de calendario el liquidador hubiera presentado o debió haber presentado o el que corresponda al último ejercicio de 12 meses por el que se tenga dicho coeficiente, sin que ese ejercicio sea anterior en más de cinco años a aquel por el que se deban efectuar los pagos provisionales.

Según el artículo 14 de la LISR, los contribuyentes que inicien operaciones con motivo de una fusión de sociedades en la que surja una nueva sociedad, efectuarán, en dicho ejercicio, pagos provisionales a partir del mes en el que ocurra la fusión. Para efectos de lo anterior, el coeficiente de utilidad correspondiente se calculará considerando de manera conjunta las utilidades o las pérdidas fiscales y los ingresos de las sociedades que se fusionan.

En el caso de que las sociedades que se fusionan se encuentren en el primer ejercicio de operación, el coeficiente se calculará utilizando los conceptos señalados correspondientes a dicho ejercicio. Cuando no resulte coeficiente en los términos señalados, se aplicará lo siguiente:

1. Se considerará el que corresponda al último ejercicio de 12 meses por el que se tenga dicho coeficiente, sin que ese ejercicio sea anterior en más de cinco años a aquel por el que se deban efectuar los pagos provisionales.

2. Se calculará considerando de manera conjunta las utilidades o las pérdidas fiscales y los ingresos de las sociedades que se fusionan.

Las personas morales que inicien operaciones con motivo de la escisión de sociedades efectuarán pagos provisionales a partir del mes en el que ocurra la escisión, considerando, para ese ejercicio, el coeficiente de utilidad de la sociedad escindente en el mismo. La sociedad escindente considerará como pagos provisionales efectivamente enterados con anterioridad a la escisión, la totalidad de dichos pagos que hubiera efectuado en el ejercicio en el que ocurrió la escisión y no se podrán asignar a las sociedades escindidas, aun cuando la sociedad escindente desaparezca.

El artículo 13 de la LISR indica que los pagos provisionales del ISR de los fideicomisos que realizan actividades empresariales se determinarán de acuerdo con lo mencionado en el artículo14 de la misma Ley, aplicado a las actividades de dichos fideicomisos.

En el primer año de calendario de operaciones del fideicomiso o cuando no resulte coeficiente de utilidad para los efectos de los pagos provisionales, se considerará como dicho coeficiente, el que corresponda en los términos del artículo 58 del CFF, a la actividad preponderante que se realice mediante el fideicomiso. Para tales efectos, la fiduciaria presentará una declaración por sus propias actividades y otra por cada uno de los fideicomisarios.

Ejercicio en el que no se presentan pagos provisionales

Los contribuyentes deberán presentar las declaraciones de pagos provisionales siempre que haya impuesto a pagar o saldo a favor.

No deberán presentar declaraciones de pagos provisionales en el ejercicio de inicio de operaciones.

Disminución de los pagos provisionales

De acuerdo con el artículo 14, inciso b), de la LISR, los contribuyentes que estimen que el coeficiente de utilidad que deben aplicar para determinar los pagos provisionales es superior al coeficiente de utilidad del ejercicio al que correspondan dichos pagos, podrán, a partir del segundo semestre del ejercicio, solicitar autorización para disminuir el monto de los que les correspondan. Cuando con motivo de la autorización para disminuir los pagos provisionales resulte que los mismos se hubieran cubierto en cantidad menor a la que les hubiera correspondido de haber tomado los datos relativos al coeficiente de utilidad de la declaración del ejercicio en el cual se disminuyó el pago, se cubrirán recargos por la diferencia entre los pagos autorizados y los que les hubieran correspondido.

Ahora bien, por lo que respecta a la presentación de la solicitud de autorización para disminuir el monto de los pagos provisionales del ISR, el artículo 18 del CFF indica que toda promoción dirigida a las autoridades fiscales, deberá presentarse mediante documento digital que contenga firma electrónica avanzada. Los contribuyentes que exclusivamente se dediquen a realizar actividades agrícolas, ganaderas, pesqueras o silvícolas, podrán no utilizar firma electrónica avanzada. El SAT, mediante reglas de carácter general, podrá determinar las promociones que se presentarán mediante documento impreso.

Las promociones deberán enviarse a través del buzón tributario y deberán tener por lo menos los siguientes requisitos:

1. El nombre, la denominación o razón social, y el domicilio fiscal manifestado al RFC, para el efecto de fijar la competencia de la autoridad, y la clave que le correspondió en dicho registro.

2. Señalar la autoridad a la que se dirige y el propósito de la promoción.

3. La dirección de correo electrónico para recibir notificaciones.

Cuando no se cumplan los requisitos a que se refieren los numerales 1 y 2 anteriores, las autoridades fiscales requerirán al promovente a fin de que en un plazo de 10 días cumpla con el requisito omitido. En caso de no subsanarse la omisión en dicho plazo, la promoción se tendrá por no presentada, así como cuando se omita señalar la dirección de correo electrónico.

Si el promovente que cuente con un certificado de firma electrónica avanzada, acompaña documentos distintos a escrituras o poderes notariales, y éstos no sean digitalizados, la promoción deberá presentarla en forma impresa, cumpliendo los requisitos que indica el cuarto párrafo del artículo 18 del CFF, debiendo incluir su dirección de correo electrónico. Las escrituras o poderes notariales deberán presentarse en forma digitalizada, cuando se acompañen a un documento digital.

Cuando no se cumplan los requisitos mencionados, las autoridades fiscales requerirán al promovente a fin de que en un plazo de 10 días cumpla con el requisito omitido. En caso de no subsanarse la omisión en dicho plazo, la promoción se tendrá por no presentada; si la omisión consiste en no haber usado la forma oficial aprobada, las autoridades fiscales deberán especificar en el requerimiento la forma respectiva.

Al respecto, el artículo 17-K del CFF establece que las personas morales inscritas en el RFC tendrán asignado un buzón tributario, consistente en un sistema de comunicación electrónico ubicado en el Portal del SAT, a través del cual:

Читать дальше