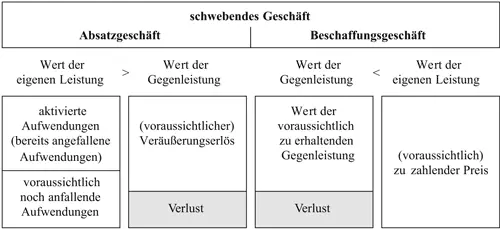

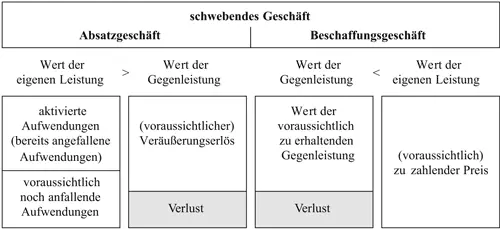

Die Verlustantizipation durch Rückstellungsbildung bezieht sich sowohl auf Absatzgeschäfte als auch auf Beschaffungsgeschäfte:

| – |

Bei Absatzgeschäftenkommt das Imparitätsprinzip dem Grunde nach zur Anwendung, wenn der mit einem Kunden festgelegte (Verkaufs-)Preis geringer ist als der Wert der dafür zu erbringenden eigenen Leistungen. |

| – |

Bei Beschaffungsgeschäftendroht im bilanzrechtlichen Sinn ein Verlust, wenn am Abschlussstichtag der Tageswert des noch nicht in den Verfügungsbereich des Kaufmanns gelangten Vermögensgegenstands geringer ist als der mit dem Lieferanten vereinbarte (Einkaufs-)Preis. |

Durch die Bildung einer Rückstellung für drohende Verluste aus schwebenden Geschäften wird der Grundsatz durchbrochen, dass schwebende Geschäfte nicht erfasst werden. Nach dem Imparitätsprinzip dem Grunde nach werden die durch schwebende Geschäfte verursachten Minderungen des Reinvermögens bilanziell bereits erfasst, obwohl sie sich erst im Zeitpunkt der Erfüllung des Geschäfts realisieren (Aufwandsantizipationsgebot).

Im Gegensatz hierzu erfassen Rückstellungen für ungewisse Verbindlichkeiten Aufwendungen, die nach dem Prinzip der Abgrenzung von Aufwendungen der Sache nach (wie Garantie- oder Pensionsrückstellungen) oder nach dem Grundsatz der Abgrenzung von Aufwendungen der Zeit nach (zB Rückstellungen für Schadensersatzverpflichtungen) zu passivieren sind. Der Unterschied besteht darin, dass Rückstellungen für ungewisse Verbindlichkeiten auf die Periodisierungsgrundsätze zurückzuführen sind, während Rückstellungen für drohende Verluste aus schwebenden Geschäften auf die Kapitalerhaltungsgrundsätze zurückgehen.

Abb. 10:

Ursachen für drohende Verluste aus schwebenden Geschäften

[Bild vergrößern]

126

Bei Rückstellungen für drohende Verluste aus schwebenden Geschäften wird eine Saldogröße passiviert. Der Anspruch und die Verpflichtung selbst gehen – wie generell bei schwebenden Geschäften – nicht in die Bilanz ein. Lediglich der Verpflichtungsüberhangwird als Rückstellung für drohende Verluste aus schwebenden Geschäften auf der Passivseite bilanziert. In dieser Vorgehensweise wird kein Verstoß gegen das Saldierungsverbot(§ 246 Abs. 2 S. 1 HGB) gesehen, da sich das Saldierungsverbot nur auf Erträge und Aufwendungen bezieht, die nach den Periodisierungsgrundsätzen (bereits) zu erfassen sind.

Beispiel für ein Beschaffungsgeschäft:

Die AB-OHG erwirbt bei einem Großhändler Rohstoffe. In dem am 10.12.01 abgeschlossenen Kaufvertrag wird mit dem Lieferanten ein Kaufpreis von 200 000 € und als Liefertermin der 15.1.02 vereinbart. Am Abschlussstichtag (31.12.01) könnten die gleichen Rohstoffe zu 190 000 € eingekauft werden.

Der Wertverlust ist erst im Zeitpunkt der Auslieferung am Markt bestätigt, dh am 15.1.02. Die Vermögensminderung ist allerdings bereits im abgelaufenen Wirtschaftsjahr entstanden. Die AB-OHG hat bei Lieferung 200 000 € zu bezahlen, obwohl am Abschlussstichtag erkennbar ist, dass die eingekauften Rohstoffe nur einen Wert von 190 000 € haben. Die eigene Leistung übersteigt die zu erwartende Gegenleistung um 10 000 €. Der drohende Verlust aus dem schwebenden Beschaffungsgeschäft ist durch Passivierung einer Rückstellung bereits im Jahr 01 gewinnmindernd zu erfassen. Der Eingang der Rohstoffe wirkt sich auf den Gewinn des Jahres 02 nicht aus.

| 10.12.01: keine Buchung (Grundsatz des Nichtausweises schwebender Geschäfte) |

| 31.12.01: Aufwand |

10 000 € |

an |

Rückstellung |

10 000 € |

Aufwandsantizipation nach dem Imparitätsprinzip dem Grunde nach (Verpflichtungsüberhang) im Jahr des Vertragsabschlusses

| 15.1.02: Rohstoffe |

190 000 € |

|

|

|

| Rückstellung |

10 000 € |

an |

Bank |

200 000 € |

Da der Wertverlust bereits im Vorjahr durch die Bildung einer Rückstellung für drohende Verluste aus schwebenden Geschäften erfasst wurde, ist der Vorgang im Jahr der Erfüllung des Vertrags erfolgsneutral.

Beispiel für ein Absatzgeschäft:

Die Bau-KG vereinbart in einem am 12.12.01 abgeschlossenen Werkvertrag, dem Kunden bis zum 30.6.02 eine Eigentumswohnung zu einem Festpreis von 300 000 € zu erstellen. Bis zum Abschlussstichtag wurde mit dem Bauvorhaben noch nicht begonnen.[1] Eine am Abschlussstichtag vorgenommene Nachkalkulation zeigt, dass aufgrund von zwischenzeitlich eingetretenen Preissteigerungen für die Herstellung der Wohnung voraussichtlich Aufwendungen von 320 000 € anfallen.

Der Wert der eigenen Leistung (= Aufwendungen zur Herstellung der Wohnung von 320 000 €) liegt voraussichtlich um 20 000 € über der Gegenleistung des Kunden (= Festpreis von 300 000 €). Diese Unterdeckung gilt nach dem Imparitätsprinzip dem Grunde nach als Aufwand des Jahres 01, der zur Passivierung einer Rückstellung für drohende Verluste aus schwebenden Geschäften und damit zu einer entsprechenden Gewinnminderung führt. Fasst man alle Buchungen zusammen, ändert sich im Jahr 02 der Erfolg der Bau-KG nicht. Den Aufwendungen für die Erstellung des Gebäudes von 320 000 € stehen Erträge in gleicher Höhe gegenüber: Umsatzerlöse von 300 000 € sowie Ertrag aus der Auflösung der Rückstellung für drohende Verluste aus schwebenden Geschäften von 20 000 €.

| 12.12.01: keine Buchung (Grundsatz des Nichtausweises schwebender Geschäfte) |

| 31.12.01: Aufwand |

20 000 € |

an |

Rückstellung |

20 000 € |

Aufwandsantizipation nach dem Imparitätsprinzip dem Grunde nach (Verpflichtungsüberhang) im Jahr des Vertragsabschlusses

| Januar bis Juni 02 (Bauphase): |

| diverse Aufwendungen |

|

an |

diverse Bestände |

|

| (Material, Löhne, …) |

320 000 € |

|

(Bank, Rohstoffe, …) |

320 000 € |

| Fertigerzeugnisse |

320 000 € |

an |

Bestandserhöhungen |

|

|

|

|

(Ertragskonto) |

320 000 € |

| 30.6.02 (Fertigstellung und Übergabe): |

| Forderungen aus Lieferungen und Leistungen |

300 000 € |

an |

Umsatzerlöse |

300 000 € |

| Bestandsminderungen |

|

|

|

|

| (Aufwandskonto) |

320 000 € |

an |

Fertigerzeugnisse |

320 000 € |

| Rückstellung |

20 000 € |

an |

sonstiger betrieblicher Ertrag |

20 000 € |

Da der Wertverlust durch die Bildung einer Rückstellung für drohende Verluste aus schwebenden Geschäften bereits im Vorjahr erfasst wurde, ist der Vorgang im Jahr der Erfüllung des Vertrags erfolgsneutral.

127

Die aus schwebenden Geschäften drohenden Verluste müssen in der Handelsbilanzdurch die Bildung einer Rückstellung berücksichtigt werden ( Ansatzpflicht, § 249 Abs. 1 S. 1 HGB). In der Steuerbilanzbesteht jedoch für Rückstellungen für drohende Verluste aus schwebenden Geschäften ein Passivierungsverbot(§ 5 Abs. 4a S. 1 EStG). Durch diese Durchbrechung des Maßgeblichkeitsprinzips( Fall 2b: zwei voneinander abweichende verbindliche Normen) fallen die handelsrechtliche und steuerrechtliche Gewinnermittlung in einem konzeptionellen Punkt auseinander. Für die Verletzung der handelsrechtlichen GoB in der Steuerbilanz hat der Gesetzgeber keinen der für die steuerliche Gewinnermittlung bedeutsamen Grundsätze angeführt. Vielmehr dient die Aufhebung des Imparitätsprinzips dem Grunde nach in der Steuerbilanzim Wesentlichen dazu, die durch die Abschaffung der Gewerbesteuer vom Kapital im Jahr 1998 entstandene Minderung der Steuereinnahmen auszugleichen. Das Verbot, in der Steuerbilanz Rückstellungen für drohende Verluste aus schwebenden Geschäften zu passivieren, beruhtalso ausschließlich auf haushaltspolitischen Überlegungen. Steuersystematische Argumente bestehen nicht.

Читать дальше