Cuando los contribuyentes a que se refiere este artículo distribuyan dividendos o utilidades y como consecuencia de ello paguen el impuesto que establece este artículo, podrán acreditar dicho impuesto de acuerdo a lo siguiente:

I. El acreditamiento únicamente podrá efectuarse contra el impuesto sobre la renta del ejercicio que resulte a cargo de la persona moral en el ejercicio en el que se pague el impuesto a que se refiere este artículo.

El monto del impuesto que no se pueda acreditar conforme al párrafo anterior, se podrá acreditar hasta en los dos ejercicios inmediatos siguientes contra el impuesto del ejercicio y contra los pagos provisionales de los mismos. Cuando el impuesto del ejercicio sea menor que el monto que se hubiese acreditado en los pagos provisionales, únicamente se considerará acreditable contra el impuesto del ejercicio un monto igual a este último.

Cuando el contribuyente no acredite en un ejercicio el impuesto a que se refiere el cuarto párrafo de este artículo, pudiendo haberlo hecho conforme al mismo, perderá el derecho a hacerlo en los ejercicios posteriores hasta por la cantidad en la que pudo haberlo efectuado.

II. Para los efectos del artículo 77 de esta Ley, en el ejercicio en el que acrediten el impuesto conforme a la fracción anterior, los contribuyentes deberán disminuir de la utilidad fiscal neta calculada en los términos de dicho precepto, la cantidad que resulte de dividir el impuesto acreditado entre el factor 0.4286.

Para los efectos de este artículo, no se considerarán dividendos o utilidades distribuidos, la participación de los trabajadores en las utilidades de las empresas.

Las personas morales que distribuyan los dividendos o utilidades a que se refiere el artículo 140 fracciones I y II de esta Ley, calcularán el impuesto sobre dichos dividendos o utilidades aplicando sobre los mismos la tasa establecida en el artículo 9o. de la presente Ley. Este impuesto tendrá el carácter de definitivo.

Pagos provisionales de las personas morales. Sociedades mercantiles

Concepto

Son los pagos mensuales que las personas morales deberán calcular y enterar a cuenta del impuesto del ejercicio.

El plazo para enterar estos anticipos será a más tardar el día 17 del mes inmediato posterior a aquel al que corresponda el pago.

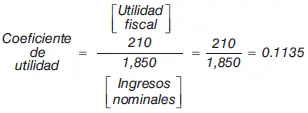

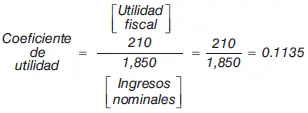

Para determinar los pagos provisionales es necesario obtener un coeficiente de utilidad en cualquier ejercicio de 12 meses de los últimos cinco años, considerando el más reciente de ellos.

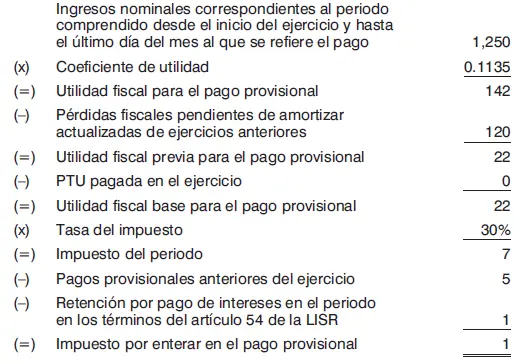

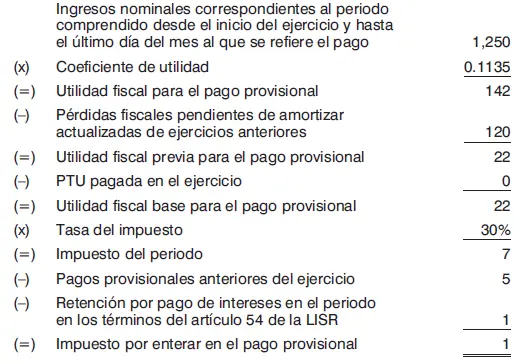

Las personas morales podrán acreditar contra el impuesto determinado en el periodo:

1. Los pagos provisionales del mismo ejercicio, efectuados con anterioridad.

2. La retención por pago de intereses en el periodo, en los términos del artículo 54 de la LISR.

Determinación

Ejemplo de su obtención

1o. Cálculo del coeficiente de utilidad.

2o. Determinación del impuesto por enterar en el pago provisional.

Notas

1. Respecto a los ingresos que se deben utilizar para calcular los pagos provisionales, se debe tener en cuenta lo siguiente:

a) Los ingresos nominales del periodo serán los ingresos acumulables obtenidos desde el inicio del ejercicio y hasta el último día del mes por el que se calcule el pago provisional.

b) En el caso de créditos u operaciones denominados en unidades de inversión, se considerarán ingresos nominales los intereses conforme se devenguen, incluyendo el ajuste correspondiente al principal, por estar los créditos u operaciones denominados en dichas unidades.

c) Para calcular los pagos provisionales no se deben considerar los siguientes ingresos:

•Los provenientes de fuente de riqueza ubicada en el extranjero que hayan sido objeto de retención por concepto del ISR.

•Los atribuibles a establecimientos ubicados en el extranjero que sean propiedad de la persona moral, cuando los ingresos estén sujetos al pago del ISR en el país en el que se encuentren ubicados dichos establecimientos.

2. Las personas morales del régimen general de la LISR que en algún ejercicio hayan aplicado el estímulo fiscal por deducción inmediata de la inversión de bienes nuevos de activo fijo, para efectos del cálculo del coeficiente de utilidad, adicionarán a la utilidad fiscal o reducirán de la pérdida fiscal del ejercicio por el que se calcule el coeficiente, según sea el caso, con el importe de la referida deducción.

3. El coeficiente de utilidad se calculará hasta el diezmilésimo. En esta práctica se calculó hasta 0.1135.

4. Las personas morales del régimen general de la LISR podrán disminuir de la utilidad fiscal determinada, el monto de la PTU pagada en el mismo ejercicio. El monto de la PTU se disminuirá por partes iguales, en los pagos provisionales de mayo a diciembre del ejercicio. La disminución se realizará en los pagos provisionales del ejercicio de manera acumulativa.

5. Durante el ejercicio de 2020, la tasa que se empleará para calcular los pagos provisionales del ISR será de 30%.

Fundamento

LISR

14.- Los contribuyentes efectuarán pagos provisionales mensuales a cuenta del impuesto del ejercicio, a más tardar el día 17 del mes inmediato posterior a aquel al que corresponda el pago, conforme a las bases que a continuación se señalan:

I. Se calculará el coeficiente de utilidad correspondiente al último ejercicio de doce meses por el que se hubiera o debió haberse presentado declaración. Para este efecto, la utilidad fiscal del ejercicio por el que se calcule el coeficiente, se dividirá entre los ingresos nominales del mismo ejercicio.

....................................................................................................................................

Tratándose del segundo ejercicio fiscal, el primer pago provisional comprenderá el primero, el segundo y el tercer mes del ejercicio, y se considerará el coeficiente de utilidad fiscal del primer ejercicio, aun cuando no hubiera sido de doce meses.

Cuando en el último ejercicio de doce meses no resulte coeficiente de utilidad conforme a lo dispuesto en esta fracción, se aplicará el correspondiente al último ejercicio de doce meses por el que se tenga dicho coeficiente, sin que ese ejercicio sea anterior en más de cinco años a aquel por el que se deban efectuar los pagos provisionales.

II. La utilidad fiscal para el pago provisional se determinará multiplicando el coeficiente de utilidad que corresponda conforme a la fracción anterior, por los ingresos nominales correspondientes al periodo comprendido desde el inicio del ejercicio y hasta el último día del mes al que se refiere el pago y, en su caso, se disminuirán los siguientes conceptos:

a) El monto de la participación de los trabajadores en las utilidades de las empresas pagada en el mismo ejercicio, en los términos del artículo 123 de la Constitución Política de los Estados Unidos Mexicanos. El citado monto de la participación de los trabajadores en las utilidades de las empresas se deberá disminuir, por partes iguales, en los pagos provisionales correspondientes a los meses de mayo a diciembre del ejercicio fiscal. La disminución a que se refiere este inciso se realizará en los pagos provisionales del ejercicio de manera acumulativa y el monto que se disminuya en términos de este párrafo en ningún caso será deducible de los ingresos acumulables del contribuyente, de conformidad con lo previsto en la fracción XXVI del artículo 28 de esta Ley.

Читать дальше