LISR 112. CPEUM 123 AP A IX e. LFT 120, 127 III.

Para la determinación de la renta gravable en materia de participación de los trabajadores en las utilidades de las empresas, los contribuyentes deberán disminuir de los ingresos acumulables las cantidades que no hubiesen sido deducibles en los términos de la fracción XXX del artículo 28 de esta Ley.

LISR 28 XXX.

Flujo de efectivo para acumulación y deducción

Para determinar el impuesto, los contribuyentes de esta Sección considerarán los ingresos cuando se cobren efectivamente y deducirán las erogaciones efectivamente realizadas en el ejercicio para la adquisición de activos fijos, gastos o cargos diferidos.

Cálculo del impuesto

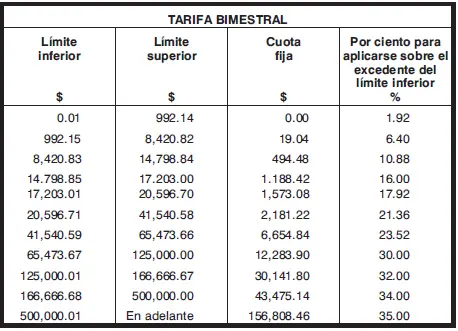

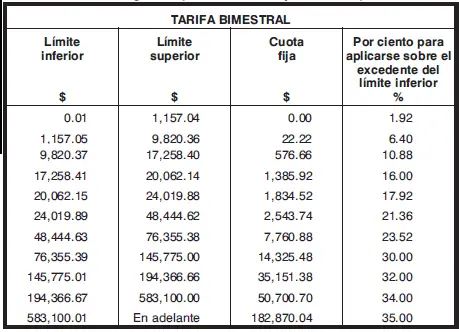

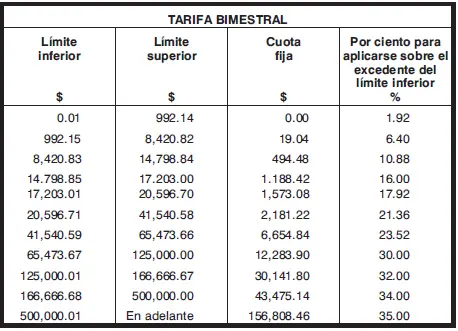

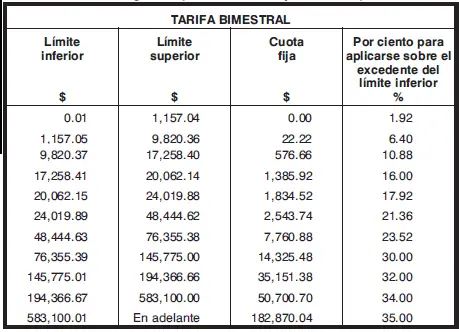

A la utilidad fiscal que se obtenga conforme al sexto párrafo de este artículo, se le aplicará la siguiente:

Actualización de la tarifa

Esta tarifa se actualizará en los términos y condiciones que establece el artículo 152, último párrafo de esta Ley.(1)

LISR 152.

(1) Nota del Editor: De conformidad con la LISR 152, último párrafo, vigente a partir del 1o. de enero de 2014, cuando la inflación observada acumulada desde el último mes que se utilizó en el cálculo de la última actualización de las cantidades establecidas en moneda nacional de las tarifas contenidas en ese artículo y en el artículo 96 de la LISR, exceda de 10%, dichas cantidades se actualizarán por el periodo comprendido desde el último mes que se utilizó en el cálculo de la última actualización y hasta el último mes del ejercicio en el que se exceda el porcentaje citado. Para estos efectos, se aplicará el factor de actualización que resulte de dividir el INPC del mes inmediato anterior al más reciente del periodo, entre el INPC correspondiente al último mes que se utilizó en el cálculo de la última actualización. Dicha actualización entrará en vigor a partir del 1o. de enero del ejercicio siguiente en el que se haya presentado el mencionado incremento. De enero de 2014 a enero de 2017 la inflación excedió de 10%, por lo que la tarifa referida en el artículo 111 de la LISR se actualizó y entró en vigor el 1o. de enero de 2018. Conforme a lo anterior, la tarifa bimestral aplicable a partir del 1o. de enero de 2018 es la siguiente (DOF 29/XII/2017 y 24/XII/2018):

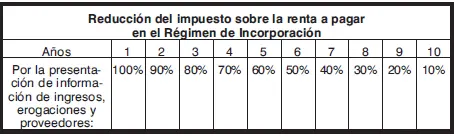

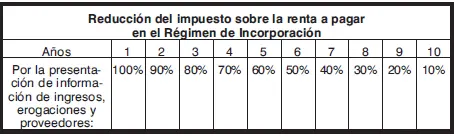

Disminución del impuesto

El impuesto que se determine se podrá disminuir conforme a los porcentajes y de acuerdo al número de años que tengan tributando en el régimen previsto en esta Sección, conforme a la siguiente:

Contra el impuesto reducido, no podrá deducirse crédito o rebaja alguno por concepto de exenciones o subsidios.

Periodo de permanencia en el régimen

Los contribuyentes que opten por aplicar lo dispuesto en esta Sección, sólo podrán permanecer en el régimen que prevé la misma, durante un máximo de diez ejercicios fiscales consecutivos. Una vez concluido dicho periodo, deberán tributar conforme al régimen de personas físicas con actividades empresariales y profesionales a que se refiere la Sección I del Capítulo II del Título IV de la presente Ley.

LISR 100.

Opción para determinar los pagos bimestrales mediante coeficiente

Para los efectos de este artículo, los contribuyentes podrán optar por determinar los pagos bimestrales aplicando al ingreso acumulable del periodo de que se trate, el coeficiente de utilidad que corresponda en los términos de lo dispuesto en el artículo 14 de esta Ley, considerando la totalidad de sus ingresos en el periodo de pago de que se trate. Los contribuyentes que opten por calcular sus pagos bimestrales utilizando el coeficiente de utilidad mencionado, deberán considerarlos como pagos provisionales y estarán obligados a presentar declaración del ejercicio. Esta opción no se podrá variar en el ejercicio.

LISR 14.

Obligaciones

112.- Los contribuyentes sujetos al régimen previsto en esta Sección, tendrán las obligaciones siguientes:

CFF 26-A, 30, 70. LCEC 2o, 27.

Inscripción al RFC

I. Solicitar su inscripción en el Registro Federal de Contribuyentes.

CFF 27, 31, 79 I, 80 I. RCFF 23.

Conservación de comprobantes

II. Conservar comprobantes que reúnan requisitos fiscales, únicamente cuando no se haya emitido un comprobante fiscal por la operación.

CFF 29, 29-A, 30.

Registro de los ingresos, egresos, inversiones y deducciones

III. Registrar en los medios o sistemas electrónicos a que se refiere el artículo 28 del Código Fiscal de la Federación, los ingresos, egresos, inversiones y deducciones del ejercicio correspondiente.

CFF 28, 83 II, 84 II.

Entrega de comprobantes fiscales

IV. Entregar a sus clientes comprobantes fiscales. Para estos efectos los contribuyentes podrán expedir dichos comprobantes utilizando la herramienta electrónica de servicio de generación gratuita de factura electrónica que se encuentra en la página de Internet del Servicio de Administración Tributaria.

Tratándose de operaciones con el público en general cuyo importe sea inferior a $250.00, no se estará obligado a expedir el comprobante fiscal correspondiente cuando los adquirentes de los bienes o receptores de los servicios no los soliciten, debiéndose emitir un comprobante global por las operaciones realizadas con el público en general conforme a las reglas de carácter general que para tal efecto emita el Servicio de Administración Tributaria.

Formas de pago

V. Efectuar el pago de las erogaciones relativas a sus compras e inversiones, cuyo importe sea superior a $5,000.00, mediante transferencia electrónica de fondos desde cuentas abiertas a nombre del contribuyente en instituciones que componen el sistema financiero y las entidades que para tal efecto autorice el Banco de México; cheque nominativo de la cuenta del contribuyente, tarjeta de crédito, débito, de servicios, o de los denominados monederos electrónicos autorizados por el Servicio de Administración Tributaria.

Tratándose de la adquisición de combustibles para vehículos marítimos, aéreos y terrestres, el pago deberá efectuarse en la forma señalada en el párrafo anterior, aun cuando la contraprestación de dichas adquisiciones no exceda de $5,000.00.

Las autoridades fiscales podrán liberar de la obligación de pagar las erogaciones a través de los medios establecidos en el primer párrafo de esta fracción, cuando las mismas se efectúen en poblaciones o en zonas rurales que no cuenten con servicios financieros. Durante el mes de enero del ejercicio de que se trate, el Servicio de Administración Tributaria deberá publicar, mediante reglas de carácter general, las poblaciones o zonas rurales que carecen de servicios financieros, liberando a los contribuyentes del Régimen de Incorporación Fiscal de la obligación de pagar las erogaciones a través de los medios establecidos en el primer párrafo de esta fracción cuando se encuentren dados de alta en las citadas poblaciones o zonas rurales.

Presentación de declaraciones

VI. Presentar, a más tardar el día 17 del mes inmediato posterior a aquél al que corresponda el pago, declaraciones bimestrales en las que se determinará y pagará el impuesto conforme a lo dispuesto en esta Sección. Los pagos bimestrales a que se refiere esta fracción, tendrán el carácter de definitivos.

Читать дальше