1 ...6 7 8 10 11 12 ...31 Ein Abgrenzungserfordernis latenter Steuern kann sich auch aus der unterschiedlichen Bewertung im Zusammenhang mit der Währungsumrechnung ergeben, da Fremdwährungsverbindlichkeiten mit einer Restlaufzeit von weniger als einem Jahr mit dem Devisenkassamittelkurs zum Bilanzstichtag umzurechnen sind (§ 256a HGB). Dies gilt auch, wenn handelsrechtlich hieraus ein Ausweis unrealisierter Gewinne entsteht.

Beispiel 17: Bewertung von Verbindlichkeiten

Die ABC GmbH & Co. KG hat von Herrn Meier am 1. 1. 2012 ein Grundstück gegen Zahlung einer lebenslangen Rente erworben. Die erste Zahlung wird am 2. 1. 2012 geleistet. Zum 1. 1. 2012 wird mit einer verbleibenden Lebenserwartung des Veräußerers von 25 Jahren gerechnet. Dies wurde aus den amtlichen Sterbetafeln ermittelt. Es wurde vereinbart, dass der jährliche Rentenbetrag in Form eines vorschüssigen Jahresbetrags i. H. v. 12.000 € geleistet wird. Die letzte Zahlung wird am 1. 1. 2037 erwartet. Annahmegemäß betrage der anzuwendende Zinssatz gemäß § 253 Abs. 1 Satz 2 HGB 6 %.

Zum 1. 1. 2012 beträgt der Erfüllungsbetrag der Verbindlichkeit 165.400 €. Nach Begleichung der ersten Rate am 2. 1. 2012 i. H. v. 12.000 € hat eine Aufzinsung der Restschuld i. H. v. 9.204 € zu erfolgen. Zum 31. 12. 2012 beträgt der Wert der Verbindlichkeit in der Bilanz 162.604 €.

Im Geschäftsjahr 2012 hat die ABC GmbH & Co. KG in der Gewinn- und Verlustrechnung unter den Zinsaufwendungen (§ 277 Abs. 5 HGB) einen Zinsaufwand aus der Aufzinsung i. H. v. 9.204 € zu erfassen.

1.4.2.3 Übergreifende Bewertungsvorschriften

Bewertung von latenten Steuern

Zu den Neuregelungen bei der Bewertung latenter Steuern vgl. ausführlich Kapitel 8.

Im Zuge der Folgebewertung regelt § 256a HGB, dass auf fremde Währung lautende Vermögensgegenstände und Verbindlichkeiten mit einer Laufzeit von mehr als einem Jahr– vorbehaltlich des § 253 Abs. 1 Satz 3 HGB und des § 254 HGB – am Abschlussstichtag mit dem Devisenkassamittelkursumzurechnen sind. Zu beachten sind dabei jedoch das Realisationsprinzip, das Imparitätsprinzip (§ 252 Abs. 1 Nr. 4 HGB) sowie das Anschaffungskostenprinzip (§ 253 Abs. 1 Satz 1 HGB).

Sofern die auf fremde Währung lautenden Vermögensgegenstände und Verbindlichkeiten eine Laufzeit unter einem Jahraufweisen, hat die Umrechnung ohne Beachtung der vorsichtigen und imparitätischen Einschränkungen mit dem Devisenkassamittelkurs zu erfolgen. Dies kann damit zum Ausweis unrealisierter Gewinne zum Bilanzstichtag führen.

Im Zusammenhang mit der Währungsumrechnungsind die Angabepflichten des § 277 Abs. 5 Satz 2 HGB zu beachten.

Für Zwecke der Steuerbilanz hingegen sind unrealisierte Erträge aus der Währungsumrechnung nicht zu berücksichtigen. Denn nach § 6 Abs. 1 EStG bilden die (fortgeführten) Anschaffungs- und Herstellungskosten weiterhin die steuerliche Wertobergrenze. Bedingt durch die Abweichungen zwischen Handels- und Steuerbilanz kommt es zur Abgrenzung latenter Steuern. Zur Abgrenzung latenter Steuern bei Personenhandelsgesellschaften wird auf Kapitel 8 verwiesen.

Im handelsrechtlichen Einzelabschluss sind die sich aus der Währungsumrechnung ergebenden Differenzen erfolgswirksam in der Gewinn- und Verlustrechnungunter den Sonstigen betrieblichen Erträgen und Sonstigen betrieblichen Aufwendungen zu erfassen (§ 277 Abs. 5 HGB).

Beispiel 18: Währungsumrechnung

In den Forderungen aus Lieferungen und Leistungen der International OHG ist eine Forderung gegenüber der M d.o.o. mit Sitz in Ungarn enthalten. Die Forderung wurde zum 13. 3. 2012 i. H. v. 600.000 HUF mit dem angenommenen Devisenkassakurs von 300 HUF/€ eingebucht. Zum 13. 03. 2012 beträgt der Buchwert daher 2.000 €. Die Laufzeit der Forderung beträgt zehn Monate. Zum Abschlussstichtag war die Forderung noch nicht beglichen. Zum 31. 12. 2012 beträgt der Devisenkassamittelkurs annahmegemäß 290 HUF/€. Nach § 256a HGB ist die Forderung, die eine Restlaufzeit unter einem Jahr aufweist, ohne Beachtung des Realisations- und Imparitätsprinzips zum Devisenkassamittelkurs umzurechnen. Der Buchwert zum 31. 12. 2012 beträgt daher 2.069 €. Die International OHG weist einen erfolgswirksamen Kursgewinn i. H. v. 69 € aus.

1.4.3 Geänderte Ausweisvorschriften

1.4.3.1 Geänderte Ausweisvorschriften auf der Aktivseite

Aktive latente Steuern

Zu den geänderten Ausweisvorschriften hinsichtlich latenter Steuern vgl. ausführlich Kapitel 8.4.3.

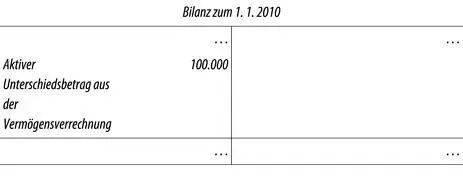

Aktiver Unterschiedsbetrag aus der Vermögensverrechnung

Mit den Neuerungen des § 246 Abs. 2 HGB durchbricht der Gesetzgeber das grundsätzlich geltende Bruttoprinzip bei der Darstellung von Vermögensgegenständen und Schulden. Vermögensgegenstände, die dem Zugriff aller übrigen Gläubiger entzogen und unbelastet sind sowie ausschließlich zur Erfüllung von Schulden aus Altersversorgungsverpflichtungen oder vergleichbaren langfristig fälligen Verpflichtungen dienen, sind künftig nicht mehr auf der Aktivseite zu zeigen, sondern unmittelbar mit den korrespondierenden Schulden zu verrechnen. Parallel ist mit den aus diesen Vermögensgegenständen und Schulden erwachsenden Aufwendungen und Erträgen zu verfahren. Hier kommt es zu einer Verrechnung innerhalb des Finanzergebnisses. Soweit die mit dem beizulegenden Zeitwert bewerteten Vermögensgegenstände die verrechneten Schulden übersteigen, ist dieser übersteigende Betrag in einem gesonderten Posten ( Aktivischer Unterschiedsbetrag aus der Vermögensverrechnung) aktivisch auszuweisen.

Beispiel 19: Pensionsrückstellungen/ Aktiver Unterschiedsbetrag aus der Vermögensverrechnung

Der Erfüllungsbetrag einer Versorgungsverpflichtung beträgt 800.000 €. Der Versorgungsverpflichtung steht ein Aktivum, welches die Kriterien des § 246 Abs. 2 Satz 2 HGB erfüllt, mit einem beizulegenden Zeitwert i. H. v. 600.000 € und Anschaffungskosten i. H. v. 400.000 € gegenüber. Nach dem vor Einführung des BilMoG geltenden Recht bestand ein Verrechnungsverbot für die Versorgungsverpflichtung und das Aktivum. Dies hatte zur Folge, dass in der Bilanz ein Aktivum i. H. v. 400.000 € und eine Versorgungsverpflichtung i. H. v. 800.000 € ausgewiesen werden mussten. Nach den Vorschriften des BilMoG besteht hingegen eine Saldierungspflicht gemäß § 246 Abs. 2 Satz 2 HGB. Da der beizulegende Zeitwert des Aktivums 600.000 € und die Pensionsverpflichtung 800.000 € betragen, ist in Zukunft nur noch der Saldo i. H. v. 200.000 € als Pensionsverpflichtung auf der Passivseite auszuweisen. Passive latente Steuern aus der Zeitwertbewertung seien bei diesem Beispiel nicht berücksichtigt.

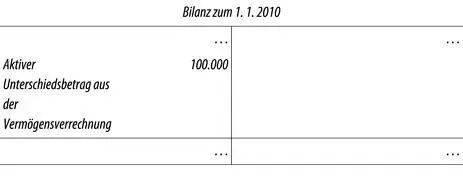

Hätte der Zeitwert des Aktivums statt 600.000 € 900.000 € betragen, hätte die Bilanz zum 1. 1. 2010 folgendes Aussehen:

1.4.3.2 Geänderte Ausweisvorschriften auf der Passivseite

Passive latente Steuern

Zu den geänderten Ausweisvorschriften latenter Steuern wird auf Kapitel 8.4.3 verwiesen.

1.4.3.3 Übergreifende Ausweisvorschriften

Bewertungseinheiten

Mit § 254 HGB sieht das HGB die Bildung von Bewertungseinheitenvor. Danach können das Grund- und das Sicherungsgeschäft gemeinsam bewertet werden. Bei Einführung des BilMoG war zunächst strittig, ob beim Vorliegen der entsprechenden Voraussetzungen zwingend eine Bewertungseinheit gebildet werden muss, oder ob es sich hierbei um ein Wahlrecht handelt. Insbesondere aus IDW RS HFA 35, Tz. 4, geht hervor, dass es sich um ein echtes Wahlrecht handelt. Im Zusammenhang mit der Wahlrechtsausübung ist allerdings zu beachten, dass dieses in der Folgezeit stetig zu erfolgen hat, somit also dem zeitlichen Stetigkeitsgebotunterliegt. Ein sachliches Stetigkeitsgebotbesteht nach IDW RS HFA 35 hingegen nicht. Entsprechend IDW RS HFA 35, Tz. 12, darf die Entscheidung für die einzelnen Sachverhalte gesondert getroffen werden, selbst wenn es sich um gleichartige Sachverhalte handelt.

Читать дальше