Demnach erfolgt im Einzelfall eine abweichende Bewertung in der Handelsbilanz und der Steuerbilanz, was eine Abgrenzungsnotwendigkeit latenter Steuern nach sich ziehen kann. Zur Bewertung latenter Steuernbei Personenhandelsgesellschaften wird auf Kapitel 8 verwiesen.

Merke:

Die abweichende handelsrechtliche und steuerrechtliche Bewertung von Rückstellungen löst regelmäßig die Abgrenzung latenter Steuern aus. Desweiteren ermöglichen die Beurteilung von Preis- und Kostensteigerungen sowie die Annahme von Laufzeiten dem Bilanzierenden in der Handelsbilanz erhebliche Ermessensspielräume.

Beispiel 15: Bewertung von Sonstigen Rückstellungen

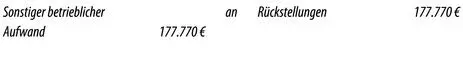

Die OhneFilter GmbH & Co. KG rechnet zum Bilanzstichtag 31. 12. 2012 mit Kosten zur Beseitigung betriebsbedingter Kontaminationsschäden i. H. v. 200.000 €. Die ungewisse Verbindlichkeit wird voraussichtlich in acht Jahren zum 31. 12. 2020 fällig. Zum 31. 12. 2012 beträgt der von der Deutschen Bundesbank veröffentlichte, anzuwendende Marktzinssatz bei einer achtjährigen Laufzeit annahmegemäß 2,7 %. Zudem wird mit Kostensteigerungen von insgesamt 10 % gerechnet. Die der Kostensteigerung zugrunde gelegten Annahmen sind plausibel. Der nach vernünftiger kaufmännischer Beurteilung notwendige Erfüllungsbetrag beträgt damit 220.000 €. I. R. d. Bewertung zum 31. 12. 2012 ist der Betrag der Rückstellung noch zu diskontieren. Es ergibt sich folglich ein Abzinsungseffekt i. H. v. 42.230 € (220.000 € - (220.000 € / 1,027 8)). Nach IDW RS HFA 34 hat die erstmalige Bildung der Rückstellung im operativen Ergebnis zu erfolgen, sofern sie nicht dem Außerordentlichen Ergebnis oder dem Steuerergebnis zuzuordnen ist (vgl. IDW RS HFA 34, Tz. 47).

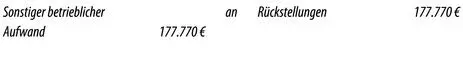

Die Rückstellung ist zum 31. 12. 2012 wie folgt einzubuchen und zu bewerten:

In der Steuerbilanz zum 31. 12. 2012 erfolgt eine von der Handelsbilanz abweichende Bewertung, da einerseits die künftigen Kostensteigerungen nicht zu berücksichtigen sind und andererseits der Diskontierungssatz gemäß § 6 Abs. 1 Nr. 3a Buchstabe e EStG 5,5 % beträgt. Folglich ist die Rückstellung in der Steuerbilanz zum 31. 12. 2012 mit 130.320 € (200.000 €/1,055 8) auszuweisen. Auf die Differenz zwischen Handels- und Steuerbilanz i. H. v. 47.450 € (177.770 € - 130.320 €) sind (vorbehaltlich des Wahlrechts des § 274 Abs. 1 Satz 2 HGB bei anschließender Gesamtdifferenzenbetrachtung) aktive latente Steuern abzugrenzen.

Bewertung von Pensionsrückstellungen

Im Gegensatz zur allgemeinen Diskontierungsregelung bei Rückstellungen dürfen Rückstellungen für laufende Pensionenoder Anwartschaften auf Pensionen pauschal mit dem bei einer angenommenen Laufzeit von 15 Jahren geltenden durchschnittlichen Marktzinssatz abgezinst werden (§ 253 Abs. 2 Satz 2 HGB). Jedoch ist einschränkend anzumerken, dass im Hinblick auf die Vermittlung eines den tatsächlichen Verhältnissen entsprechenden Bildes der Vermögens-, Finanz- und Ertragslage die Altersstruktur der Pensionsberechtigten auf Kompatibilität mit der angenommenen durchschnittlichen Restlaufzeit der Pensionsansprüche von 15 Jahren überprüft werden muss. Ist diese nicht gegeben, so ist der Zinssatz für die individuelle Restlaufzeit des Kollektivs zu ermitteln.

Auch bei der Bewertung der Pensionsrückstellungensind künftige Preis- und Kostensteigerungen zu beachten. Insbesondere sind hier künftige Lohn-, Gehalts-, und Rentensteigerungen, aber auch Karrieretrends sowie Fluktuations-, Sterbe- und Invaliditätswahrscheinlichkeiten einschlägig.

Sofern sich die Höhe der Altersversorgungsverpflichtungen ausschließlich nach dem beizulegenden Zeitwert von Wertpapieren des Anlagevermögens richtet ( wertpapiergebundene Pensionszusage), sind die Pensionsrückstellungen nach § 253 Abs. 1 Satz 3 HGB mit dem beizulegenden Zeitwert der Wertpapiere anzusetzen, sofern dieser einen garantierten Mindestbetrag übersteigt.

Hier weichen Handels- und Steuerrecht wiederum voneinander ab. Steuerlich hat weiterhin eine Abzinsung mit 6 % ohne Berücksichtigung künftiger Preis- und Kostensteigerungen zu erfolgen (§ 6a EStG).

Dies macht einerseits zwei eigenständige versicherungsmathematische Gutachten notwendig und impliziert andererseits die Abgrenzung latenter Steuern. Zur Abgrenzung latenter Steuern bei Personenhandelsgesellschaften wird auf Kapitel 8 verwiesen.

Im Anhangsind das angewandte versicherungsmathematische Bewertungsverfahren sowie die grundlegenden Annahmen der Berechnung (Zinssatz, erwartete Lohn- und Gehaltssteigerungen und zugrunde gelegte Sterbetafeln) anzugeben (§ 285 Nr. 24 HGB).

Beispiel 16: Bewertung von Pensionsrückstellungen

Die Gutversorgt OHG gewährt dem leitenden Angestellten Müller eine wertpapiergebundene Pensionszusage. Das gesetzliche Renteneintrittsalter von Herrn Müller beträgt 67 Jahre. Zum Renteneintritt werden dem Angestellten mindestens die mit 3 % p. a. verzinsten Beiträge (2.000 €) im Wege einer Einmalzahlung gezahlt. Im Übrigen bemisst sich der Rentenanspruch von Herrn Müller am Zeitwert seiner Aktienfondsanteile, welche durch die vom Arbeitgeber geleisteten Altersversorgungszahlungen finanziert werden.

Zum 31. 12. 2012 ist Herr Müller 60 Jahre alt. Seit dem 1. 1. 2005 wurden für seine Altersvorsorge jährlich für 2.000 € Aktienfondsanteile erworben. Zum 31. 12. 2012 beläuft sich der Zeitwert der Fondsanteile auf 17.650 €.

Für die Ermittlung der Rückstellung ist der garantierte Mindestbetrag zu ermitteln. Hierzu werden die jeweiligen Zuführungsbeträge bis zum Renteneintritt aufgezinst und anschließend mit dem entsprechenden Zinssatz für die Laufzeit vom Bilanzstichtag bis zum Renteneintritt diskontiert. Der Zinssatz für die Zeit bis zum Renteneintritt (sieben Jahre) beträgt annahmegemäß 4,25 %. Weitere sonst notwendige Bewertungsparameter werden vernachlässigt.

Der diskontierte Mindestbetrag beläuft sich zum 31. 12. 2012 auf 16.345 € ((2.000 x 1,03 7+ 2.000 x 1,03 8+ 2.000 x 1,03 9+ 2.000 x 1,03 10+ 2.000 x 1,03 11+ 2.000 x 1,03 12+ 2.000 x 1,03 13+ 2.000 x 1,03 14) / 1,0425 7).

Da der beizulegende Zeitwert der Fondsanteile den Mindestbetrag der Pensionsverpflichtung übersteigt, ist die Pensionszusage folglich mit dem Zeitwert der Fondsanteile i. H. v. 17.650 € anzusetzen.

Bewertung von Verbindlichkeiten

Vor BilMoG waren Verbindlichkeitenzum Rückzahlungsbetrag zu bewerten. Die Neuregelung definiert den Ansatz zum Erfüllungsbetrag (§ 253 Abs. 1 HGB). Diese Änderung hat praktisch lediglich klarstellende Bedeutung.

Verbindlichkeiten, die auf Rentenverpflichtungen beruhen, sind zu diskontieren, sofern keine Gegenleistung mehr zu erwarten ist (§ 253 Abs. 2 HGB). Die Diskontierung hat mit einem der Restlaufzeit der einzelnen Rentenzahlungen entsprechenden durchschnittlichen Marktzinssatz der vergangenen sieben Jahre zu erfolgen. Sofern sich kein unrichtiges Bild der Vermögens-, Finanz- und Ertragslage ergibt, kann die Abzinsung auch gemäß § 253 Abs. 2 Satz 2 HGB mit dem durchschnittlichen Marktzinssatz, der sich bei einer angenommenen Restlaufzeit von 15 Jahren ergibt, erfolgen.

Die Effekte aus der Auf- und Abzinsung von Verbindlichkeiten sind gesondert im Zinsergebnis(§ 277 Abs. 5 HGB) zu erfassen.

Steuerlich regelt § 6 Abs. 1 Nr. 3 EStG, dass Verbindlichkeiten, die eine Laufzeit von mehr als einem Jahr aufweisen und unverzinslich sind, mit 5,5 % abgezinst werden müssen. In diesen Fällen kommt es folglich zu einem Auseinanderfallen zwischen Handels- und Steuerbilanz, die die Abgrenzung latenter Steuern erfordert. Zur Abgrenzung latenter Steuern bei Personenhandelsgesellschaften vgl. Kapitel 8.

Читать дальше