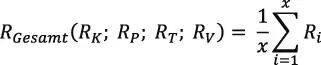

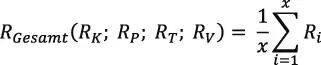

bb) Option 2: Gesamtrisikoscore als arithmetisches Mittel

163

Dem o.g. Dilemma versuchen viele Institute entgegen zu wirken, indem sie nicht den Maximalwert der Einzelscores als ausschlaggebend übernehmen, sondern stattdessen ein arithmetisches Mittelaller Risikoscores bilden. In unserem Beispiel von vorhin würden der Faktor Nationalität und die Dimension Produkt risikomindernd auf den Faktor Wohnsitz wirken, sodass sich insgesamt ein ausgewogenerer Gesamtrisikoscore ergeben würde.

Abb. 4:

Gesamtrisikoscore als arithmetisches Mittel

[Bild vergrößern]

164

Um nicht Gefahr zu laufen, dass durch die Durchschnittsbildung hohe Risiken in unangemessener Weise abgeschwächt werden, sollten sog. Auto High Risk-Faktorenbestimmt werden: Sobald ein solcher Auto High Risk-Faktor relevant wird,ermittelt sich der Gesamtrisikoscore des Kunden nicht mehr anhand des arithmetischen Mittels, sondern anhand des Maximalwertprinzips. Ein häufig vorkommendes Beispiel für Auto High Risk-Faktorenist der PEP-Status.

b) Institutsspezifische Gewichtung der Risikofaktoren

165

Um das Risikomodell noch an die Institutsspezifika anzupassen, bietet es sich an, statt eines einfachen arithmetischen Mittels einen gewichteten Durchschnittzu bilden. Die Gewichtung der einzelnen Risikodimensionen und der zugehörigen Faktoren muss von jedem Institut individuell festgelegt werden. Grundsätzlich sollte aber darauf geachtet werden, dass die Gewichtung einigermaßen ausgewogen erfolgt und nicht ein Faktor den Gesamtrisikoscore dominiert. Außerdem sollte die Gewichtung nicht dazu missbraucht werden, das Risikoprofil der Bank oder einzelner Kunden(segmente) zu beschönigen.

166

Die Wolfsberg-Gruppegibt in ihren „Frequently Asked Questions on Risk Assessments for Money Laundering, Sanctions and Bribery & Corruption“ aus 2017 ein Beispiel für eine solche Gewichtung.[62] Hier erhalten jene Dimensionen, von denen angenommen wird, dass von ihnen ein höheres Risiko ausgeht, eine höhere Gewichtung als jene, von denen per se betrachtet geringere Geldwäscherisiken ausgehen.

2. Kapitel Risikoanalyse nach § 5 GwG: Identifizierung der Risiken der Geldwäsche, Terrorismusfinanzierung und sonstigen strafbaren Handlungen› C. Durchführung der Risikoanalyse › III. Schritt 3a: Risikokategorisierung und -bewertung – Geldwäsche und Terrorismusfinanzierung › 5. Kategorisierung

167

Nachdem der Gesamtrisikoscore für jeden Kundenberechnet wurde, können die Kunden kategorisiert und die Gesamtrisikoverteilung des Instituts ermittelt werden. Wie bei der Festlegung der Risikoscores empfehlen wir auch hier drei Risikokategorien: Niedrig, mittel und hoch. Eine detaillierte oder gröbere Kategorisierung ist möglich.

168

Falls man sich für die Ermittlung des Gesamtrisikoscores mittels Maximalwertentschieden hat, fällt die Kategorisierung derKunden relativ leicht. Angenommen man hat als Risikoscores die Werte 1, 2 und 3 festgelegt, dann würde ein Gesamtrisikoscore von 1 der Kategorie „niedriges Risiko“, von 2 der Kategorie „mittleres Risiko“ und von 3 der Kategorie „hohes Risiko“ entsprechen.

169

Bei Ermittlung des Gesamtrisikoscores mittels gewichtetem oder einfachem Durchschnittwird die Kategorisierung etwas komplexer. Da es vorkommt, dass der Gesamtrisikoscore keine ganze Zahl ist, muss für jede Risikokategorie ein entsprechendes Intervall festgelegt werden. Ein Beispiel für mögliche Intervalle findet sich in der nachfolgenden Abbildung.

Abb. 5: Beispielhafte Intervalle je Risikokategorie

| Risiko |

Gesamtrisikoscore |

| Niedrig |

1 < Score < 1,5 |

| Mittel |

1,5 ≤ Score < 2,5 |

| Hoch |

2,5 ≤ Score < 3 |

2. Kapitel Risikoanalyse nach § 5 GwG: Identifizierung der Risiken der Geldwäsche, Terrorismusfinanzierung und sonstigen strafbaren Handlungen› C. Durchführung der Risikoanalyse › IV. Schritt 2b: Risikoerfassung und -identifizierung – sonstige strafbare Handlungen

IV. Schritt 2b: Risikoerfassung und -identifizierung – sonstige strafbare Handlungen

170

In diesem Schritt sind mögliche strafbare Handlungen zu Lasten des Instituts zu erfassen. Anders als bei Geldwäsche und Terrorismusfinanzierung ist im Zusammenhang mit sonstigen strafbaren Handlungen ein szenariobasiertes Vorgehenzu empfehlen.

2. Kapitel Risikoanalyse nach § 5 GwG: Identifizierung der Risiken der Geldwäsche, Terrorismusfinanzierung und sonstigen strafbaren Handlungen› C. Durchführung der Risikoanalyse › IV. Schritt 2b: Risikoerfassung und -identifizierung – sonstige strafbare Handlungen › 1. Definition der „sonstigen strafbaren Handlungen“

1. Definition der „sonstigen strafbaren Handlungen“

171

In § 25h Abs. 1 KWG erfolgt lediglich der Hinweis darauf, dass Institute über ein angemessenes Risikomanagement sowie Verfahren und Grundsätze zur Verhinderung von sonstigen strafbaren Handlungen, die zu einer Vermögensgefährdung führen können, verfügen müssen. Außer der Angabe, dass die Handlung einerseits strafbar und andererseits vermögensgefährdend sein muss, wird der Begriff im KWG nicht näher definiert.

172

Die Deutsche Kreditwirtschaft interpretiert in ihren Auslegungs- und Anwendungshinweisen von 2014 den Begriff als „alle vorsätzlich begangenen strafbaren Handlungen[…] die zu einer wesentlichen Gefährdung des Vermögens des Institutsführen können“.[63] Im Zusammenhang mit dem Begriff „Vermögensgefährdung“ wird festgehalten, dass es sich dabei sowohl um materielle Verluste, als auch um Reputationsschäden handeln kann.

173

Insbesondere die folgenden Tatbestände können somit als sonstige strafbare Handlung betrachtet werden:

| – |

Geld- und Wertzeichenfälschung (§§ 146–152b StGB); |

| – |

Verletzung des persönlichen Lebens- und Geheimnisbereichs (§§ 202a–202d StGB); |

| – |

Diebstahl und Unterschlagung (§§ 242–246 StGB); |

| – |

Raub und Erpressung (§§ 249–256 StGB); |

| – |

Begünstigung (§ 257 StGB); |

| – |

Betrug und Untreue (§§ 263–266 StGB); |

| – |

Urkundenfälschung (§§ 267–282 StGB); |

| – |

Insolvenzstraftaten (§§ 283–283d StGB); |

| – |

Straftaten gegen den Wettbewerb (§§ 298–301 StGB); |

| – |

Korruption (§§ 331–336 StGB); und |

| – |

Steuerstraftaten (§§ 369–376 AO). |

Nicht von dem Begriff umfasst sind Geldwäscheund Terrorismusfinanzierung, sowie Insiderhandelund Marktmanipulation, da diese Tatbestände einzeln betrachtet werden.

174

Des Weiteren wird in der Regel zwischen externen und internen strafbaren Handlungenunterschieden. Bei ersteren handelt es sich bei den Tätern ausschließlich um institutsfremde Personen, während bei letzteren zumindest einer der Täter institutsansässig ist (Mitarbeiter oder Mitglied der Organe).

2. Kapitel Risikoanalyse nach § 5 GwG: Identifizierung der Risiken der Geldwäsche, Terrorismusfinanzierung und sonstigen strafbaren Handlungen› C. Durchführung der Risikoanalyse › IV. Schritt 2b: Risikoerfassung und -identifizierung – sonstige strafbare Handlungen › 2. Identifizierung von institutsspezifischen Szenarien

Читать дальше