En el caso de que el contribuyente se dedique a dos o más actividades de las señaladas en esta fracción, se aplicará el por ciento que le corresponda a la actividad en la que hubiera obtenido la mayor parte de sus ingresos en el ejercicio inmediato anterior a aquel en el que se realice la inversión.

La opción a que se refiere esta fracción, no podrá ejercerse cuando se trate de mobiliario y equipo de oficina, automóviles, equipo de blindaje de automóviles, o cualquier bien de activo fijo no identificable individualmente ni tratándose de aviones distintos de los dedicados a la aerofumigación agrícola.

Para los efectos de esta fracción, se consideran bienes nuevos los que se utilizan por primera vez en México.

.........................................................................

Se deberá llevar un registro específico de las inversiones por las que se tomó la deducción inmediata en los términos previstos en esta fracción, anotando los datos de la documentación comprobatoria que las respalde y describiendo en el mismo el tipo de bien de que se trate, el por ciento que para efectos de la deducción le correspondió, el ejercicio en el que se aplicó la deducción y la fecha en la que el bien se dé de baja en los activos del contribuyente.

.........................................................................

III.Los contribuyentes que ejerzan la opción prevista en la fracción anterior, por los bienes a los que la aplicaron, estarán a lo siguiente:

a)El monto original de la inversión se podrá ajustar multiplicándolo por el factor de actualización correspondiente al periodo comprendido desde el mes en el que se adquirió el bien y hasta el último mes de la primera mitad del periodo que transcurra desde que se efectuó la inversión y hasta el cierre del ejercicio de que se trate.

El producto que resulte conforme al párrafo anterior, se considerará como el monto original de la inversión al cual se aplica el por ciento a que se refiere la fracción anterior por cada tipo de bien.

b)Considerarán ganancia obtenida por la enajenación de los bienes, el total de los ingresos percibidos por la misma.

c)Cuando los bienes se enajenen, se pierdan o dejen de ser útiles, se podrá efectuar una deducción por la cantidad que resulte de aplicar, al monto original de la inversión ajustado con el factor de actualización correspondiente al periodo comprendido desde el mes en el que se adquirió el bien y hasta el último mes de la primera mitad del periodo en el que se haya efectuado la deducción señalada en la fracción anterior, los por cientos que resulten conforme al número de años transcurridos desde que se efectuó la deducción de la fracción anterior citada y el por ciento de deducción inmediata aplicado al bien de que se trate, conforme a lo siguiente:

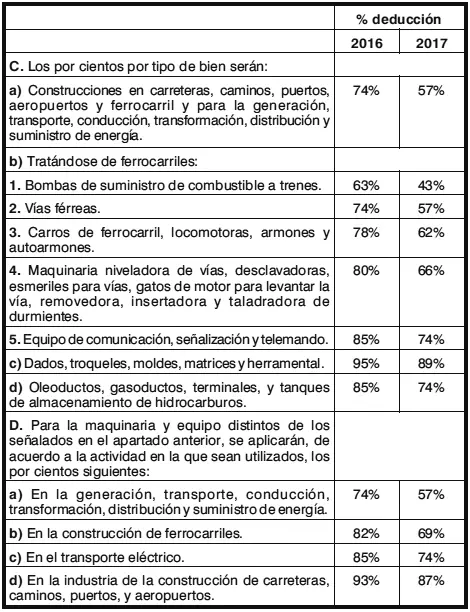

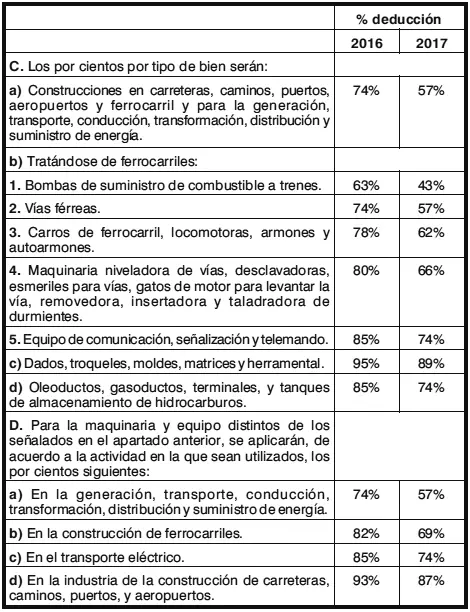

Para los contribuyentes a que se refiere el inciso i) de la fracción II, aplicarán respectivamente para 2016 y 2017, las siguientes tablas.

.........................................................................

Para los contribuyentes a que se refieren los incisos ii) y iii) de la fracción II, aplicarán respectivamente para 2016 y 2017, las siguientes tablas.

.........................................................................

Para los efectos de esta fracción, cuando sea impar el número de meses del periodo a que se refieren los incisos a) y c) de esta fracción, se considerará como último mes de la primera mitad el mes inmediato anterior al que corresponda la mitad del periodo.

IV.La deducción prevista en la fracción II, únicamente será aplicable en los ejercicios fiscales de 2016 y 2017, conforme a los porcentajes previstos en dicha fracción.

Los contribuyentes a que se refiere la citada fracción II, podrán aplicar la deducción por las inversiones que efectúen entre el 1o. de septiembre y el 31 de diciembre de 2015, en los términos previstos en dicha fracción para el ejercicio 2016, al momento de presentar la declaración anual del ejercicio fiscal de 2015.

.........................................................................

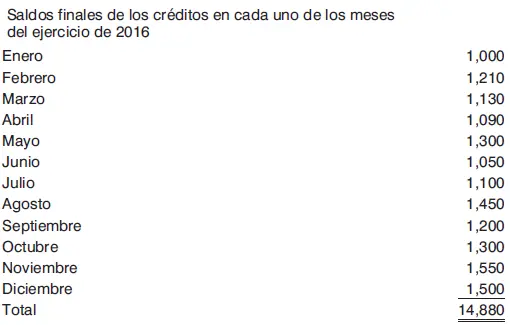

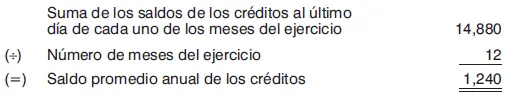

Saldo promedio anual de los créditos

Concepto

El saldo promedio anual de los créditos es un elemento que sirve para determinar el ajuste anual por inflación acumulable o deducible, como se analizará más adelante.

Para determinar este promedio, sólo se considerarán los créditos que señala el artículo 45 de la LISR.

No se considerarán créditos para efectos de la determinación del ajuste anual por inflación acumulable o deducible, los siguientes:

Los que sean a cargo de personas físicas y no provengan de sus actividades empresariales, cuando sean a la vista, a plazo menor de un mes o a plazo mayor si se cobran antes del mes. Se considerará que son a plazo mayor de un mes, si el cobro se efectúa después de 30 días naturales contados a partir de aquel en que se concertó el crédito.

Los que sean a cargo de socios o accionistas, asociantes o asociados en la asociación en participación, que sean personas físicas o sociedades residentes en el extranjero, salvo que en este último caso estén denominadas en moneda extranjera y provengan de la exportación de bienes o servicios.

Los que la fiduciaria tenga a su favor con sus fideicomitentes o fideicomisarios en el fideicomiso por el que se realicen actividades empresariales, que sean personas físicas o sociedades residentes en el extranjero, salvo que en este último caso estén denominadas en moneda extranjera y provengan de la exportación de bienes o servicios. Lo indicado en los dos puntos anteriores no será aplicable tratándose de créditos otorgados por las uniones de crédito a cargo de sus socios o accionistas, que operen únicamente con sus socios o accionistas.

Los que sean a cargo de funcionarios y empleados, así como los préstamos efectuados a terceros a que se refiere la fracción VII del artículo 27 de la LISR.

Los pagos provisionales de impuestos, así como los estímulos fiscales.

Cualquier ingreso cuya acumulación esté condicionada a su percepción efectiva. Lo dispuesto en este punto no es aplicable a los ingresos derivados de los contratos de arrendamiento financiero por los que se ejerza la opción prevista en el artículo 17, fracción III de la LISR.

Las acciones, los certificados de participación no amortizables y los certificados de depósito de bienes y, en general, los títulos de crédito que representen la propiedad de bienes, las aportaciones a una asociación en participación, así como otros títulos valor cuyos rendimientos no se consideren interés en los términos del artículo 8o. de la LISR.

El efectivo en caja.

Determinación

1. Fórmula para su obtención

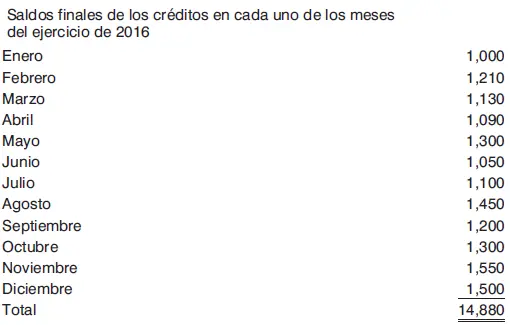

2. Datos para determinar el saldo promedio anual de los créditos

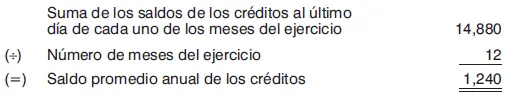

3. Determinación del saldo promedio anual de los créditos

Notas

1.Los intereses a favor que se devenguen en el mes, no se incluirán en el saldo de los créditos que se tenga al último día de cada mes.

Читать дальше