Tratándose de bienes cuya inversión no es deducible en los términos de las fracciones II, III y IV del artículo 36 de esta Ley, se considerará como ganancia el precio obtenido por su enajenación.

Determinación del monto original de la inversión en arrendamiento financiero

Concepto

El monto original de la inversión es el valor depreciable de una inversión. Cuando se trata de arrendamiento financiero, el monto será la cantidad que se haya pactado como valor del bien en el contrato respectivo.

Determinación

Ejemplo de su determinación

Valor del bien en el contrato = 45,000

Monto original de la inversión = 45,000

Fundamento

LISR

38.-Tratándose de contratos de arrendamiento financiero, el arrendatario considerará como monto original de la inversión, la cantidad que se hubiere pactado como valor del bien en el contrato respectivo.

.........................................................................

Deducción inmediata de inversiones

Concepto

Es la deducción optativa que en forma inmediata puede ser ejercida por, entre otros contribuyentes, las personas morales del régimen general de la LISR que hayan obtenido ingresos propios de su actividad empresarial en el ejercicio inmediato anterior de hasta $100’000,000.00, por el demérito que habrán de sufrir las inversiones de bienes nuevos de activo fijo, en sustitución de la deducción normal de inversiones.

La deducción inmediata de las inversiones equivale a deducir el valor presente de los activos de acuerdo con las regulaciones que la LISR establece.

Es muy importante considerar las limitaciones que impone la ley para poder tomar esta opción.

Determinación

1. Fórmulas para su obtención

2. Ejemplo de su determinación

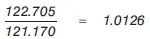

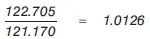

1o.Determinación del factor de actualización.

(INPC, supuestos)

2o.Obtención del monto original de la inversión ajustado.

3o.Determinación de la depreciación del ejercicio, actualizada.

Notas

1.Las personas morales del régimen general de la LISR que inicien actividades podrán aplicar la deducción inmediata de la inversión de bienes nuevos de activo fijo cuando estimen que sus ingresos del ejercicio no excederán de $100’000,000.00. Si al final del ejercicio exceden de esa cantidad, deberán cubrir el ISR correspondiente por la diferencia entre el monto deducido y el monto que se debió deducir en cada ejercicio en los términos de los artículos 34 y 35 de la LISR.

2.La deducción inmediata de inversiones de bienes nuevos de activo fijo se efectuará en el ejercicio en el que se realice la inversión de dichos bienes.

3.La deducción inmediata de inversiones de bienes nuevos de activo fijo no podrá ejercerse cuando se trate de mobiliario y equipo de oficina, automóviles, equipo de blindaje de automóviles, o cualquier bien de activo fijo no identificable individualmente, ni tratándose de aviones distintos de los dedicados a la aerofumigación agrícola.

4.Se consideran bienes nuevos los que se utilizan por primera vez en México.

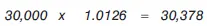

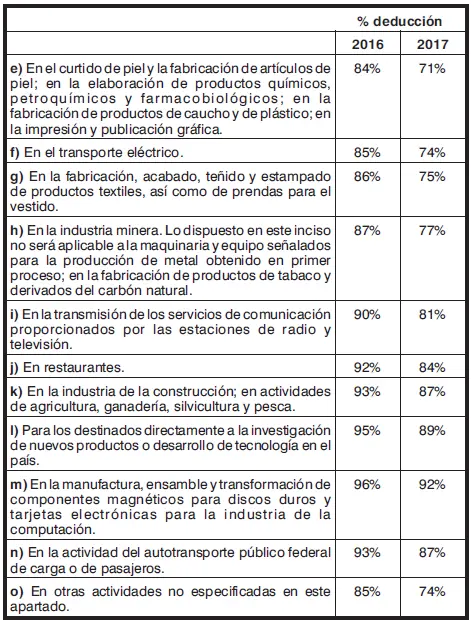

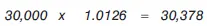

5.La deducción inmediata de inversiones de bienes nuevos de activo fijo, únicamente será aplicable en los ejercicios de 2016 y 2017, conforme a los porcentajes previstos en la fracción II del artículo tercero de las disposiciones de vigencia temporal de la LISR para 2016.

No obstante lo indicado en el párrafo anterior, las personas morales del régimen general de la LISR que realicen actividades empresariales pudieron aplicar la referida deducción por las inversiones de bienes nuevos activo fijo que efectuaron entre el 1o. de septiembre y el 31 de diciembre de 2015, en los términos previstos en dicha fracción para el ejercicio 2016, al momento de presentar la declaración anual del ejercicio de 2015.

Fundamento

DISPOSICIONES DE VIGENCIA TEMPORAL DE LA LEY DEL IMPUESTO SOBRE LA RENTA DEL DECRETO POR EL QUE SE REFORMAN, ADICIONAN Y DEROGAN DIVERSAS DISPOSICIONES DE LA LEY DEL IMPUESTO SOBRE LA RENTA, DE LA LEY DEL IMPUESTO ESPECIAL SOBRE PRODUCCION Y SERVICIOS, DEL CODIGO FISCAL DE LA FEDERACION Y DE LA LEY FEDERAL DE PRESUPUESTO Y RESPONSABILIDAD HACENDARIA (DOF 18/XI/2015)

Tercero.Para efectos de la Ley del Impuesto sobre la Renta se aplicarán las siguientes disposiciones:

.........................................................................

II.Se otorga el siguiente estímulo fiscal a los contribuyentes que a continuación se señalan:

i)Quienes tributen en los términos de los Títulos II o IV, Capítulo II, Sección I de esta Ley, que hayan obtenido ingresos propios de su actividad empresarial en el ejercicio inmediato anterior de hasta 100 millones de pesos.

Los contribuyentes a que se refiere el párrafo anterior que inicien actividades, podrán aplicar la deducción prevista en los Apartados A o B de esta fracción, según se trate, cuando estimen que sus ingresos del ejercicio no excederán del límite previsto en el párrafo anterior. Si al final del ejercicio exceden del límite previsto en el párrafo anterior, deberán cubrir el impuesto correspondiente por la diferencia entre el monto deducido conforme a esta fracción y el monto que se debió deducir en cada ejercicio en los términos de los artículos 34 y 35 de esta Ley.

ii)Quienes efectúen inversiones en la construcción y ampliación de infraestructura de transporte, tales como, carretera, caminos y puentes.

iii)Quienes realicen inversiones en las actividades previstas en el artículo 2o., fracciones II, III, IV y V de la Ley de Hidrocarburos, y en equipo para la generación, transporte, distribución y suministro de energía.

El estímulo consiste en efectuar la deducción inmediata de la inversión de bienes nuevos de activo fijo, en lugar de las previstas en los artículos 34 y 35 de esta Ley, deduciendo en el ejercicio en el que se adquieran los bienes, la cantidad que resulte de aplicar al monto original de la inversión, únicamente los por cientos que se establecen en esta fracción. La parte de dicho monto que exceda de la cantidad que resulte de aplicar al mismo el por ciento que se autoriza en esta fracción, será deducible únicamente en los términos de la fracción III.

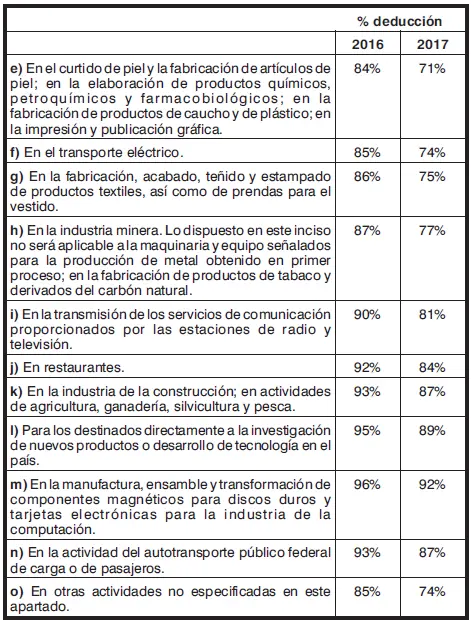

Los por cientos que se podrán aplicar para deducir las inversiones a que se refiere esta fracción, para los contribuyentes a que se refiere el inciso i) de está fracción, son los que a continuación se señalan:

Los por cientos que se podrán aplicar para deducir las inversiones a que se refiere esta fracción, para los contribuyentes a que se refieren los incisos ii) y iii) de esta fracción, son los que a continuación se señalan:

Читать дальше