2.3. Título oneroso

En el numeral 1 del literal a) del art. 3 de la LIGV se hace referencia a las transferencias de bienes muebles a título oneroso. Son operaciones donde ambas partes tiene a su cargo ciertas obligaciones. Por ejemplo, en la compraventa el vendedor tiene a su cargo la obligación de transferir de propiedad de cierto bien, mientras que al comprador le corresponde la obligación de pago del precio.

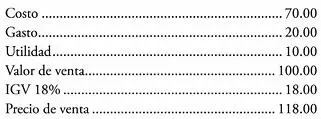

Onerosidad no significa pues que la operación de venta tiene que generar ganancias o utilidades para el vendedor. Por ejemplo, puede haber una venta de bienes con los siguientes datos:

a) Lista de precios

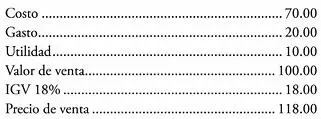

En la lista de precios el valor de venta de la mercadería es 100 soles. La estructura de este valor es la siguiente:

b) precio pactado en el contrato

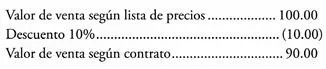

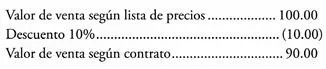

*En el contrato se ha considerado un descuento del 10%. Entonces:

En este caso la operación de venta no genera una ganancia (10) para el vendedor, pero de todas maneras esta transferencia se encuentra afecta al IGV.

2.4. Título gratuito

Se trata de las transferencias de bienes muebles donde una sola de las partes tiene una obligación a su cargo. El vendedor tiene la obligación de transferir la propiedad del bien mueble. En cambio, el adquirente del bien no tiene la obligación de pago del precio. También existen casos especiales donde la entrega de bienes no se origina en la existencia de alguna obligación legal o convencional. Aquí la entrega de bienes ocurre por la simple voluntad unilateral del transferente.

2.4.1. Transferencias afectas

En la primera mitad del literal c) del numeral 3 del art. 2 del RLIGV se encuentra una relación de transferencias gratuitas de bienes muebles que están afectas al IGV. Se trata de una lista que es ciertamente referencial.

Uno de los supuestos se refiere a la entrega de bienes a los trabajadores de la empresa para su libre disposición siempre que no sean necesarios para la prestación de sus servicios. Por ejemplo, con motivo de las fiestas de navidad la empresa entrega canastas de navidad a los trabajadores.

Esta entrega de bienes a lo mejor proviene de una obligación que ha sido contraída por la empresa mediante la celebración de un convenio colectivo de trabajo. Sin embargo, esta entrega de bienes también puede obedecer a la simple voluntad unilateral de la compañía.

2.4.2. Transferencias inafectas en la LIGV

En el numeral 2 del literal a) del art. 3 de la LIGV se encuentra ubicada una relación de transferencias gratuitas de bienes muebles que gozan de la inafectación del IGV. Se trata de una lista que también es referencial.

Uno de los supuestos consiste en la entrega de bienes al trabajador por concepto de condición de trabajo, siempre que esta transferencia sea indispensable para que el trabajador pueda prestar sus servicios o si es que esta entrega se encuentra dispuesta por la ley. Por ejemplo, una empresa minera entrega botas especiales al trabajador que labora en los socavones donde se encuentran los yacimientos mineros.

2.4.3. Transferencias inafectas en el RLIGV

En la segunda mitad del literal c) del numeral 3 del art. 2 del RIGV se encuentra ubicada una relación de transferencias gratuitas de bienes muebles que gozan de la inafectación del IGV. Otra vez se trata de una lista referencial.

Uno de estos casos tiene que ver con la entrega de bienes por concepto de promoción, dentro de ciertos límites o topes. Se entiende por promoción la puesta en conocimiento del público de cierto producto que comercializa la empresa. Por ejemplo, muchas veces los supermercados invitan bocaditos a los visitantes para dar a conocer sus productos tales como jamón o queso.

Otro caso se refiere a la entrega de bienes por concepto de bonificación, siempre que se cumplan ciertos requisitos. La bonificación consiste en la entrega gratuita de un determinado bien al cliente, siempre y cuando previamente compre una determinada mercadería.

Por ejemplo, una boutique pone a la venta cierto abrigo cuyo valor es 100 soles. Además, esta empresa ofrece la entrega gratuita de una gorra, solo si el cliente compra el abrigo.

Así las cosas, la venta del abrigo se encuentra afecta al IGV, mientras que la entrega de la gorra al cliente constituye una bonificación que se encuentra inafecta al IGV.

Existen dos diferencias muy importantes entre las entregas de bienes por concepto de promoción y bonificación. En la entrega de bienes por concepto de promoción existen topes y no se requiere que el particular efectivamente compre productos tales como el jamón o queso. En cambio, en la transferencia de bienes por concepto de bonificación no existen topes y más bien es necesario que el cliente previamente compre el producto principal como por ejemplo el abrigo.

2.4.4. Concurrencia de los aspectos objetivos de la hipótesis de incidencia tributaria

Si bien es verdad que en la hipótesis de incidencia tributaria (ley) existen cuatro aspectos objetivos, también es cierto que a la hora de examinar cada caso concreto se debe tomar en cuenta solamente tres de estos aspectos.

En efecto, en la medida que las transferencias a título oneroso y las transferencias a título gratuito son categorías excluyentes, entonces a la hora de examinar un determinado caso solo cabe tomar en cuenta una de ellas.

3. ASPECTOS SUBJETIVOS DE LA HIPÓTESIS DE INCIDENCIA TRIBUTARIA

En la LIGV no existe una norma que regule de modo expreso los aspectos subjetivos de la hipótesis de incidencia tributaria relativa a la venta de bienes muebles. Aquí se genera un conflicto con el principio de legalidad. Sin embargo, es posible tomar como referencia a las reglas del art. 9 de la LIGV que están dedicadas al contribuyente.

Dentro de este orden de ideas, existen básicamente tres sujetos que pueden ser autores de las ventas afectas al IGV. Estos sujetos son: a) empresa, b) casi empresa (habitualidad) y c) ciertos entes colectivos que no tienen personería jurídica propia, tales como los contratos de colaboración empresarial que llevan contabilidad independiente (consorcio, joint venture, etc.).

En primer lugar, la figura de la empresa se encuentra ubicada en el primer párrafo del numeral 9.1 del art. 9 de la LIGV y literal a) del numeral 9.1 del art. 9 de la LIGV. Estos dispositivos legales se refieren a las personas naturales y personas jurídicas que desarrollan actividad empresarial específicamente en materia de venta de bienes muebles. En este sentido, tiene cabida afirmar que los autores de los hechos que son capaces de generar el nacimiento de obligaciones tributarias (IGV) pueden ser las empresas, como por ejemplo las sociedades anónimas que realizan ventas de mercadería tales como víveres, ropa, etc.

En segundo lugar, la figura de la casi empresa o habitualidad está ubicada en el primer párrafo del numeral 9.2 del art. 9 de la LIGV y literal ii) del art. 9.2 del art. 9 de la LIGV en la parte que se hace referencia a las personas naturales y personas jurídicas que no realizan actividad empresarial, pero efectúan ventas de bienes muebles.

Además, el segundo párrafo del numeral 1 del art. 4 del RLIGV señala que para determinar la habitualidad en la venta de bienes muebles hay que analizar si la adquisición o producción de los bienes tiene por objeto su uso, consumo, venta o reventa. En estos dos últimos casos (venta y reventa) también hay que tomar en cuenta la frecuencia y/o monto.

Читать дальше