«Сбербанк», со своей стороны, полностью осознает собственное монопольное положение и умело пользуется им. Его процентные ставки по вкладам обозначают нижнюю границу для всего рынка (7 % по годовому депозиту в валюте [130]). Получая в свое распоряжение столь дешевые ресурсы, «Сбербанк» имеет возможность использовать механизм ценовой конкуренции на рынке кредитования частных лиц. Ставки, по которым он предлагает кредиты физическим лицам, выгодно отличаются от ставок независимых коммерческих банков [131].

Строго говоря, присутствие на рынке такого игрока делает конкуренцию почти невозможной. Ставки по кредитам частным лицам в «Сбербанке» настолько низки, что конкурировать с ними могут только иностранцы. Да и то речь идет скорее о теоретической возможности, которая может быть реализована, только если штаб-квартира какого-нибудь транснационального монстра сделает стратегическую ставку на освоение российского рынка и в больших объемах выделит своему дочернему обществу дешевые ресурсы.

Независимые же коммерческие банки в силу того, что кредитные ресурсы дорого обходятся им самим, вынуждены устанавливать процент на более высоком уровне. Это, во-первых, отпугивает большинство клиентов, а во-вторых, порождает феномен «неблагоприятного отбора» заемщиков. Последнее явление состоит в следующем: круг клиентов, соглашающихся на высокие проценты, в значительной степени формируется из числа недобросовестных плательщиков. Действительно, процентная ставка не имеет для них решающего значения… поскольку они вообще не собираются возвращать кредит. Для банка это оборачивается ростом числа «невозвратов» и проблемных заемщиков. Покрыть соответствующие дополнительные издержки можно лишь снова увеличив ставку процента, что усилит неблагоприятный отбор, а значит, снова подтолкнет ставку вверх и т. д.

Как победить Голиафа?

Есть ли выход из данного замкнутого круга? В случае с банками противопоставить что-либо ценовой конкуренции кажется сложным, ведь банковский кредит – продукт не столь дифференцированный, как, скажем, потребительские или инвестиционные товары. И параметров качества, по которым можно обойти конкурента, здесь не так много. Тем не менее опыт показывает, что, даже безнадежно проигрывая по цене, можно отвоевать целые сегменты рынка банковской розницы.

Итак, чем привлечь клиента, избалованного низкими процентными ставками «Сбербанка»? В широком смысле слова неценовые факторы конкурентоспособности банка на розничном рынке могут быть сведены к повышению удобства. В свою очередь удобство можно разложить на несколько слагаемых, среди которых особо выделяются скорость обслуживания, индивидуальный подход к клиенту и полнота продуктовой линейки. Но важнейшим параметром, составляющим конкурентоспособность розничного банка, можно считать удобство доступа.

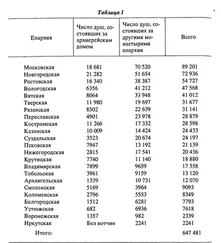

Удобство доступа.Банк должен располагаться таким образом, чтобы клиент не тратил много времени на дорогу. В современных условиях такое преимущество дает только разветвленная филиальная сеть. Ее отсутствие серьезно ограничивает возможности банка и практически делает его «локальным» учреждением, обслуживающим местную клиентуру. Приложение 4.2 дает представление о размерах филиальной сети лидеров банковской розницы в России. Очевидно, мощным конкурентным преимуществом по-прежнему обладает «Сбербанк РФ», чья филиальная сеть (свыше 15 000 подразделений) по своим размерам в несколько раз превосходит группу филиалов, принадлежащую всем остальным банкам. Представляется, что такая ситуация надолго закрепляет за этим монополистом его рыночную власть, поскольку создание целой сети удаленных подразделений – дело одновременно капиталоемкое и очень долгое.

Тем не менее для того, чтобы осуществить прорыв на розничный рынок, банки иногда используют для продажи своих услуг чужие «точки». В этой роли могут выступить почтовые отделения, бизнес-центры и торговые комплексы. Соответствующий пример приводится далее в этой главе. Не имея широкой сети филиалов, ряд коммерческих банков сумел завоевать рынок потребительского кредитования, разместив свои офисы в крупных центрах торговли.

Скорость обслуживания.Клиент высоко ценит свое время и отдаст предпочтение тому банку, который умеет его экономить. Но скорость обслуживания не может вырасти сама по себе. Обычно это является результатом продуманных инвестиций в банковские технологии. Ключевая роль здесь принадлежит автоматизации. Действительно, сокращение ручного труда заметно ускоряет выполнение многих операций. Однако в современных условиях не менее важную роль начинают играть так называемые организационные технологии: сокращение ненужных трансакций, оптимизация контроля, упразднение лишних управленческих звеньев и приближение руководителей к клиенту. Иногда для осуществления этого комплекса мероприятий бывает необходима полная перестройка (реинжиниринг) всего банка.

Читать дальше

Конец ознакомительного отрывка

Купить книгу