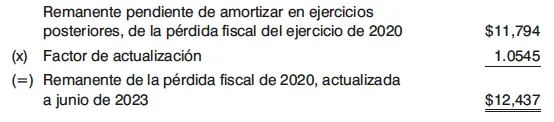

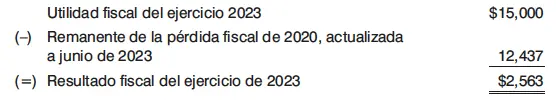

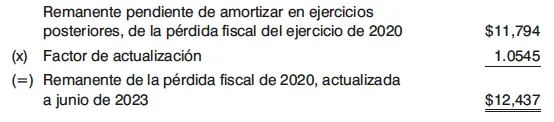

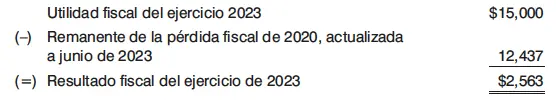

b) Amortización del remanente de la pérdida fiscal de 2020, en la utilidad del ejercicio de 2023.

COMENTARIOS

Respecto de las pérdidas fiscales sufridas en el ejercicio de 2020, la actualización previa a la disminución de resultados abarca dos aspectos, como se aprecia en el presente caso, al seguir pasos sucesivos para su actualización en tanto no se agoten o caduquen y al contemplar el factor de actualización del periodo comprendido entre el primer mes de la segunda mitad del ejercicio en que se sufran y el último mes del mismo ejercicio, siendo éste el primer cálculo del (os) sucesivo(s) que habrá que efectuar, pues a partir de dicho ajuste se actualizarán por el periodo comprendido entre el mes en que se hayan actualizado por última vez y el último mes de la primera mitad del ejercicio en que se aplicarán.

Las personas morales del régimen general de la LISR que con anterioridad al 1o. de enero de 2014 hubiesen sufrido pérdidas fiscales en los términos del Capítulo V del Título II de la LISR vigente hasta el 31/XII/2013, que no hubiesen sido disminuidas en su totalidad a esa fecha, disminuirán dichas pérdidas en los términos del Capítulo V del Título II de la LISR, considerando únicamente el saldo de dichas pérdidas pendiente de disminuir, que conforme a la LISR vigente hasta el 31/XII/2013, se encuentre pendiente de disminuir.

REFERENCIA

Artículos 57 y noveno, fracción VI, de las DTLISR14.

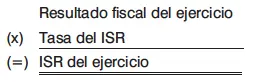

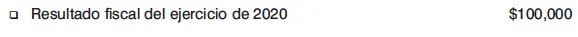

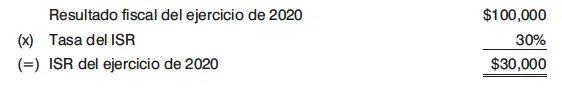

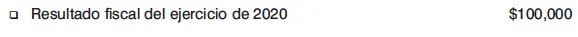

Según el artículo 9o. de la LISR, las personas morales deberán pagar el impuesto anual aplicando al resultado fiscal la tasa de 30%, conforme a lo siguiente:

El impuesto del ejercicio se pagará mediante declaración que se presentará ante las oficinas autorizadas, dentro de los tres meses siguientes a la fecha en que termine el ejercicio.

INDICE

1. Determinación del ISR anual de una persona moral por el ejercicio de 2020.

CASO 1

PLANTEAMIENTO

Determinación del ISR anual de una persona moral por el ejercicio de 2020.

DATOS

DESARROLLO

1o. Determinación del ISR anual de una persona moral por el ejercicio de 2020.

COMENTARIOS

Se muestra la mecánica que habrá de seguirse para obtener el impuesto anual causado por las personas morales, una vez determinado el resultado fiscal (véanse los rubros anteriores de este capítulo). Cabe destacar que el ISR del ejercicio se verá disminuido con las cantidades enteradas en los pagos provisionales del mismo impuesto (véase el capítulo siguiente), incluidas las retenciones efectuadas por el pago de intereses.

REFERENCIA

Artículos 9o. y 54.

CAPITULO III

DETERMINACION DE LOS PAGOS PROVISIONALES

Generalidades

De acuerdo con el artículo 14 de la LISR, las personas morales efectuarán pagos provisionales mensuales a cuenta del impuesto del ejercicio, a más tardar el día 17 del mes inmediato posterior a aquel al que corresponda el pago, conforme a las bases que a continuación se señalan:

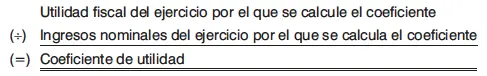

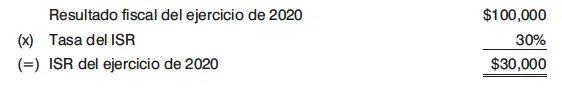

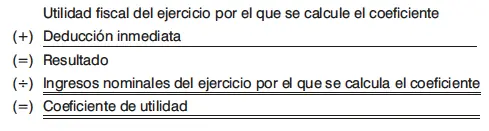

1o. En primer término, se calculará el coeficiente de utilidad correspondiente al último ejercicio de 12 meses por el que se hubiera o debió haberse presentado declaración, como sigue:

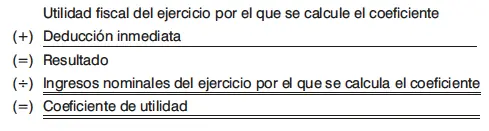

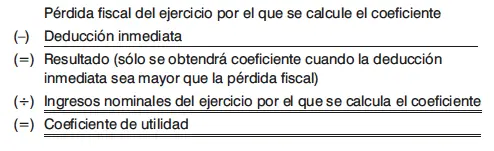

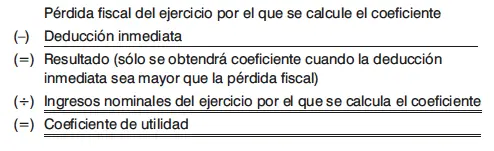

Las personas morales que hubieran aplicado la deducción inmediata de la inversión de bienes nuevos de activo fijo en algún ejercicio anterior, deberán calcular el coeficiente de utilidad como sigue:

a) Cuando se tiene utilidad fiscal.

b) Cuando se tiene pérdida fiscal.

Las personas morales que distribuyan anticipos o rendimientos a sus miembros, adicionarán a la utilidad fiscal o reducirán de la pérdida fiscal, según corresponda, el monto de los anticipos y rendimientos que, en su caso, hubieran distribuido a sus miembros, en el ejercicio por el que se calcule el coeficiente.

Cuando en el último ejercicio de 12 meses no resulte coeficiente de utilidad conforme a lo anterior, se aplicará el correspondiente al último ejercicio de 12 meses por el que se tenga dicho coeficiente, sin que ese ejercicio sea anterior en más de cinco años a aquel por el que se deban efectuar los pagos provisionales.

Es importante destacar que el artículo 10 del RISR establece que se calculará hasta el diezmilésimo el coeficiente de utilidad determinado para calcular los pagos provisionales del ISR.

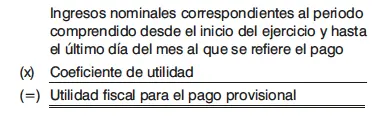

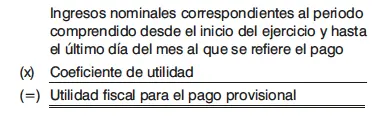

2o. La utilidad fiscal para el pago provisional se determinará de la manera siguiente:

En su caso, se disminuirán los siguientes conceptos:

a) El monto de la PTU pagada en el mismo ejercicio, en términos del artículo 123 de la CPEUM. El citado monto de la PTU se deberá disminuir, por partes iguales, en los pagos provisionales correspondientes a los meses de mayo a diciembre del ejercicio fiscal. La disminución referida se realizará en los pagos provisionales de manera acumulativa y el monto que se disminuya en los términos señalados en ningún caso será deducible de los ingresos acumulables del contribuyente, de conformidad con la fracción XXVI del artículo 28 de la LISR.

Para los efectos del párrafo anterior, la disminución de la PTU se hará hasta por el monto de la utilidad fiscal determinada para el pago provisional que corresponda y en ningún caso se deberá recalcular el coeficiente de utilidad determinado para el cálculo de dicho pago.

b) Las personas morales que distribuyan anticipos o rendimientos a sus miembros, disminuirán la utilidad fiscal para el pago provisional con el importe de los anticipos y rendimientos que las mismas distribuyan a sus miembros, en el periodo comprendido desde el inicio del ejercicio y hasta el último día del mes al que se refiere el pago.

A la utilidad fiscal determinada conforme a lo anterior se le restará, en su caso, la pérdida fiscal de ejercicios anteriores pendiente de aplicar contra las utilidades fiscales, sin perjuicio de disminuirla de la utilidad fiscal del ejercicio.

Los ingresos nominales serán los ingresos acumulables, excepto el ajuste anual por inflación acumulable. Tratándose de créditos o de operaciones denominados en unidades de inversión, se considerarán ingresos nominales, los intereses conforme se devenguen, incluyendo el ajuste que corresponda al principal por estar los créditos u operaciones denominados en dichas unidades.

Читать дальше