....................................................................................................................................

Cuenta de utilidad fiscal neta con las utilidades generadas a partir del 1o. de enero de 2014

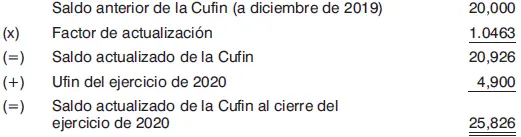

(Actualización de la cuenta al cierre del ejercicio de 2020)

Concepto

Esta cuenta representa las utilidades acumuladas generadas por las personas morales a partir del ejercicio de 2014, sobre las cuales se pagó el ISR y, por tanto, con el derecho a ser distribuidas entre los socios o accionistas sin que la persona moral cause impuesto por su distribución.

En el artículo 77 de la LISR se indica una mecánica para actualizar el saldo de esta cuenta cada vez que se reciban o se paguen dividendos, así como al cierre del ejercicio.

Determinación

1. Fórmulas para su obtención

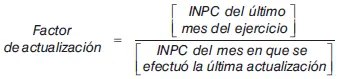

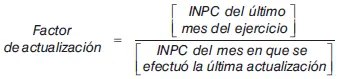

1o. Determinación del factor de actualización aplicable al saldo de la cuenta, al cierre del ejercicio.

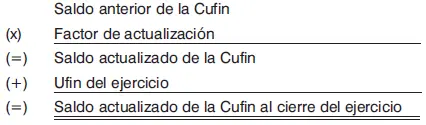

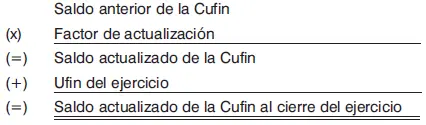

2o. Determinación del saldo de la Cufin, actualizado al cierre del ejercicio.

2. Ejemplo de su obtención

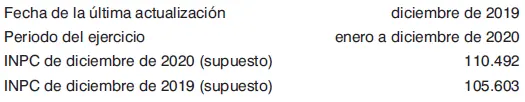

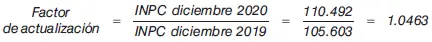

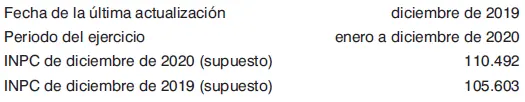

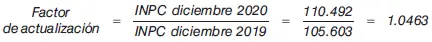

1o. Determinación del factor de actualización.

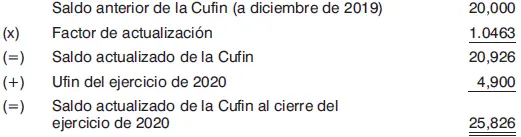

2o. Determinación del saldo actualizado de la Cufin al cierre del ejercicio de 2020.

Fundamento

LISR

77.- Las personas morales llevarán una cuenta de utilidad fiscal neta. Esta cuenta se adicionará con la utilidad fiscal neta de cada ejercicio, así como con los dividendos o utilidades percibidos de otras personas morales residentes en México y con los ingresos, dividendos o utilidades sujetos a regímenes fiscales preferentes en los términos del décimo párrafo del artículo 177 de esta Ley, y se disminuirá con el importe de los dividendos o utilidades pagados, con las utilidades distribuidas a que se refiere el artículo 78 de esta Ley, cuando en ambos casos provengan del saldo de dicha cuenta. Para los efectos de este párrafo, no se incluyen los dividendos o utilidades en acciones o los reinvertidos en la suscripción y aumento de capital de la misma persona que los distribuye, dentro de los 30 días naturales siguientes a su distribución. Para determinar la utilidad fiscal neta a que se refiere este párrafo, se deberá disminuir, en su caso, el monto que resulte en los términos de la fracción II del artículo 10 de esta Ley.

El saldo de la cuenta prevista en este artículo que se tenga al último día de cada ejercicio, sin incluir la utilidad fiscal neta del mismo, se actualizará por el periodo comprendido desde el mes en que se efectuó la última actualización y hasta el último mes del ejercicio de que se trate. Cuando se distribuyan o se perciban dividendos o utilidades con posterioridad a la actualización prevista en este párrafo, el saldo de la cuenta que se tenga a la fecha de la distribución o de percepción, se actualizará por el periodo comprendido desde el mes en el que se efectuó la última actualización y hasta el mes en el que se distribuyan o se perciban los dividendos o utilidades.

Para los efectos de lo dispuesto en este artículo, se considera utilidad fiscal neta del ejercicio, la cantidad que se obtenga de restar al resultado fiscal del ejercicio, el impuesto sobre la renta pagado en los términos del artículo 9o. de esta Ley, el importe de las partidas no deducibles para efectos de dicho impuesto, excepto las señaladas en las fracciones VIII y IX del artículo 28 de la Ley citada, la participación de los trabajadores en las utilidades de las empresas a que se refiere la fracción I del artículo 9o. de la misma, y el monto que se determine de conformidad con el siguiente párrafo.

....................................................................................................................................

Cuando la suma del impuesto sobre la renta pagado en los términos del artículo 9o. de esta Ley, las partidas no deducibles para efectos del impuesto sobre la renta, excepto las señaladas en las fracciones VIII y IX del artículo 28 de esta Ley, la participación de los trabajadores en las utilidades de las empresas a que se refiere la fracción I del artículo 9o. de la misma, y el monto que se determine conforme al párrafo anterior, sea mayor al resultado fiscal del ejercicio, la diferencia se disminuirá del saldo de la cuenta de utilidad fiscal neta que se tenga al final del ejercicio o, en su caso, de la utilidad fiscal neta que se determine en los siguientes ejercicios, hasta agotarlo. En este último caso, el monto que se disminuya se actualizará desde el último mes del ejercicio en el que se determinó y hasta el último mes del ejercicio en el que se disminuya.

Cuando se modifique el resultado fiscal de un ejercicio y la modificación reduzca la utilidad fiscal neta determinada, el importe actualizado de la reducción deberá disminuirse del saldo de la cuenta de utilidad fiscal neta que la persona moral tenga a la fecha en que se presente la declaración complementaria. Cuando el importe actualizado de la reducción sea mayor que el saldo de la cuenta a la fecha de presentación de la declaración referida, se deberá pagar, en la misma declaración, el impuesto sobre la renta que resulte de aplicar la tasa a que se refiere el artículo 9o. de esta Ley a la cantidad que resulte de sumar a la diferencia entre la reducción y el saldo de la referida cuenta, el impuesto correspondiente a dicha diferencia. Para determinar el impuesto que se debe adicionar, se multiplicará la diferencia citada por el factor de 1.4286 y al resultado se le aplicará la tasa del artículo 9o. de esta Ley. El importe de la reducción se actualizará por los mismos periodos en que se actualizó la utilidad fiscal neta del ejercicio de que se trate.

El saldo de la cuenta de utilidad fiscal neta deberá transmitirse a otra u otras sociedades en los casos de fusión o escisión. En este último caso, dicho saldo se dividirá entre la sociedad escindente y las sociedades escindidas, en la proporción en que se efectúe la partición del capital contable del estado de posición financiera aprobado por la asamblea de accionistas y que haya servido de base para realizar la escisión.

Cuenta de capital de aportación

(Saldo inicial al 31 de diciembre de 2013)

Concepto

Esta cuenta constituye el valor presente de las cantidades aportadas por los socios, para ser consideradas en el caso de reducción de capital o liquidación de la sociedad, a efecto de determinar la existencia o no de dividendos en dicha reducción o liquidación.

Mediante disposiciones transitorias de la LISR para 2014, se otorgó la opción a los contribuyentes que hayan iniciado actividades antes del 1o. de enero de 2014, de considerar como saldo inicial de esta cuenta, el saldo que de esta última hayan determinado al 31 de diciembre de 2013, conforme al artículo 89 de la LISR vigente a esta última fecha.

Читать дальше