DER AKTIONÄR:Herr Stork, oft wird davon gesprochen, dass die Verschiebung des Umsatzes an den Börsen von den physischen Präsenzplätzen zu den elektronischen Handelssystemen den Startschuss für die Entwicklung des Algo-Tradings gegeben hat. Sehen Sie das auch so, und wenn ja, wann hat diese Entwicklung eingesetzt?

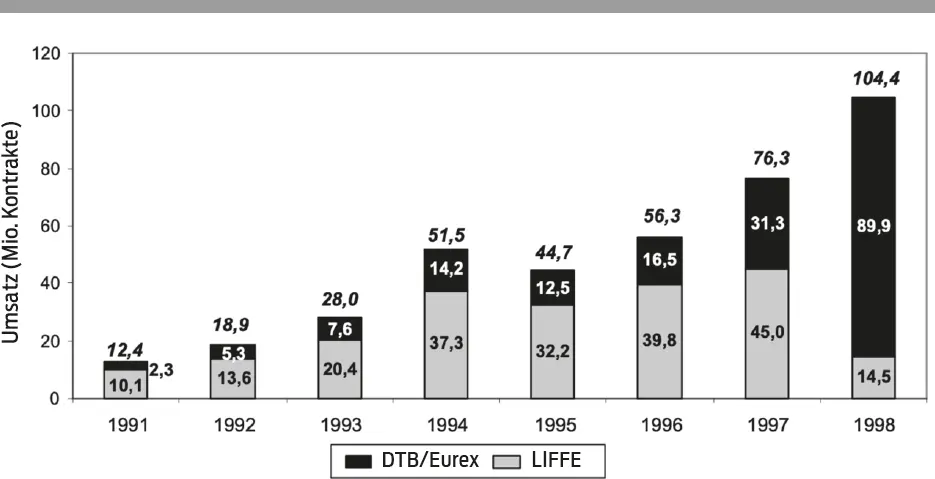

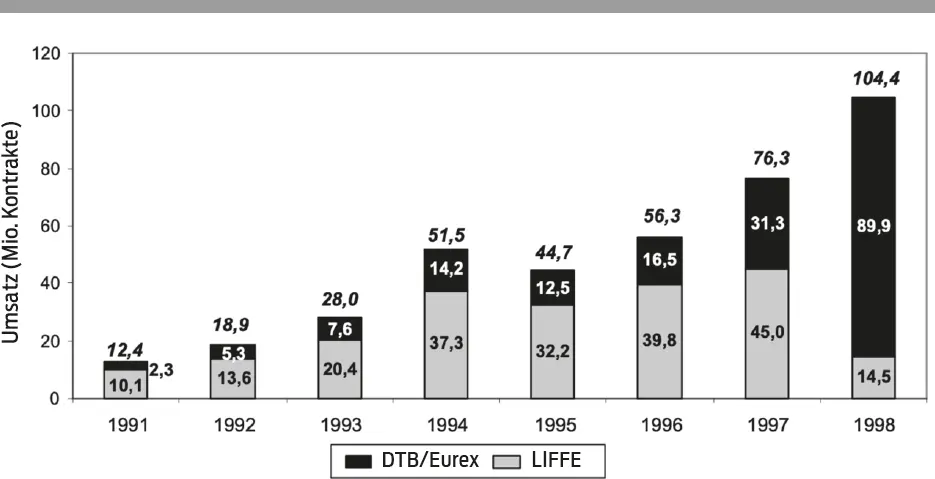

Stork:Diesbezüglich eines der einschneidendsten Erlebnisse war mein Besuch an der Londoner Börse LIFFE am 9. Oktober 1997. An diesem Tag hat die Deutsche Bundesbank den dritten Leitzins von 3 Prozent auf 3,3 Prozent erhöht. Das am meisten gehandelte Produkt der Londoner LIFFE war ein Terminkontrakt auf Bunds, die 10-jährige deutsche Staatsanleihe. Die DTB bot damals schon ein identisches Produkt an und hatte als elektronische Börse eine niedrigere Kostenbasis. Bis Ende 1996 war die LIFFE die mit Abstand größte Terminbörse in Europa, gefolgt von der MATIF in Paris und der DTB in Frankfurt. Die DTB war eine 1990 gegründete elektronische Börse und der Vorgänger von Eurex. Ich war damals genau zu dem Zeitpunkt der Zinserhöhung in der Nähe des Bund-Future-Pits. Die Präsenzbörsen waren damals noch in unterschiedliche „Pits“ unterteilt, räumlich abgetrennte Bereiche, in denen ausschließlich bestimmte Produkte gehandelt wurden. Die Reaktion war gewaltig: Innerhalb weniger Minuten wurden Millionen von Kontrakten gehandelt. Ein englischer Kollege erzählte mir damals, dass zu diesem Zeitpunkt eine massive Vergrößerung der Londoner Börse LIFFE geplant war. Ich meine mich sogar zu erinnern, dass er eine Vergrößerung der Handelssäle auf die Größe von drei Fußballfeldern erwähnte.

Niemand konnte sich an diesem Tag vorstellen, dass der gesamte Umsatz in diesem Vorzeigeprodukt an die DTB wandern würde. Ich kann mich erinnern, dass ich mir im Januar 1998, circa drei Monate nach meinem Besuch an der LIFFE, den Umsatz im Bund-Future dort über Reuters angesehen habe. Schockiert nahm ich zur Kenntnis, dass die Umsätze auf wenige Tausend Kontrakte geschrumpft waren. Die LIFFE war tot – für mich eines der gravierendsten Beispiele, wie schnell Veränderung in den Finanzmärkten passieren kann.

Quelle: Shutterstock

ABBILDUNG 2.1 | LIFFE EXCHANGE LONDON 25.01.1993

Vollbesetzte LIFFE am 25.01.1993

Quelle: Shutterstock

ABBILDUNG 2.2 | LIFFE EXCHANGE LONDON 18.11.1999

LIFFE Exchange London, 18.11.1999: Der letzte LIFFE-Tag an der Cannon Bridge, bevor sie computerisiert wurde. Das Bild zeigt, wie die letzten Händler ihre Geschäfte wie gewohnt fortsetzen.

In den USA hat diese Entwicklung mit einiger Zeitverzögerung eingesetzt. Ungefähr um 2007 sind die Umsätze an den „Pits“ langsam zu den elektronischen Handelssystemen abgewandert. Man kann das übrigens wunderbar in den sogenannten „Backtests“ von Algorithmen erkennen. Viele Algos, die bis 2007 einwandfrei funktioniert haben, funktionieren danach überhaupt nicht mehr.

Quelle: Elektronischer Handel versus Präsenzhandel: Eine Untersuchung des Wettbewerbs von Terminbörsen am Beispiel des DM-Bund-Future, Prof. Dr. Wolfgang Bessler, Dr. Thomas Book, Mai 2002.

ABBILDUNG 2.3 | ELEKTRONISCHER HANDEL VERSUS PRÄSENZHANDEL

Umsatzentwicklung des DM-Bund-Future an DTB/Eurex und LIFFE (1991-1998)

DER AKTIONÄR:Wann kam die nächste große Veränderung an den Märkten und wie hat sie sich auf das Trading ausgewirkt?

Hechler:Eigentlich startete das Algo-Trading schon Ende der 90er-Jahre. Die Verlagerung der Präsenzbörsen auf elektronische Plattformen ebnete den Weg zum vollautomatischen Trading. Der Marketmaker an der Terminbörse DTB quotierte seine Kauf-und Verkaufskurse schon vollautomatisch, das elektronische Handelssystem IBIS (Integriertes Börsenhandels-und Informationssystem) wurde 1997 durch das bis heute bestehende Xetra-System abgelöst. Durch Schnittstellen-Programmierung war es nun den einzelnen Marktteilnehmern möglich, sich direkt an die Börse anzubinden und verschiedene Handelsmodelle sowie Quotierungstools live zu handeln. Sogenannte Autopiloten, die vom Händler selbst eingestellt wurden, waren nun in der Lage, größere Orders über den Tag verteilt in regelmäßigen Abständen an die Börse zu leiten. Die fortschreitende Automatisierung hatte zur Folge, dass es teilweise nicht mehr möglich war, auf die angezeigten Kurse zu handeln. Sobald man eine Aktie, die auf dem Handelsschirm mit 51,43 Euro zum Verkauf angeboten wurde, kaufen wollte, war „jemand“ schneller und schnappte einem die Briefseite vor der Nase weg. Der nächste Kurs war dann zwei Cent höher und wurde vom selben Kontrahenten, der mit 51,43 Euro gekauft hatte, mit 51,45 Euro wieder verkauft. Mit dem bloßen Auge nicht erkennbar, wurden so die ersten Erfahrungen mit dem heute sehr verbreiteten „High-Frequency Trading“ gemacht. In der heutigen schnelllebigen Börsenzeit ist der HFT-Trader, gemessen am täglichen Volumen, der größte Akteur. Diese Form des Tradings ist sicherlich eine der profitabelsten und gleichzeitig umstrittensten Arten des Handels.

Im Nanosekundenbereich kauft und verkauft der programmierte Algorithmus Futures, Aktien oder Optionsscheine an den elektronischen Börsen weltweit. Eine noch legale Form des Insider-Tradings, denn der HFT-Trader hat gegenüber den anderen Marktteilnehmern einen entscheidenden Vorteil: die Geschwindigkeit. Teilweise sind die Rechenzentren der HFT-Firmen in der Nähe der Börsen und verfügen über eine direkte Anbindung an den Börsenrechner. Trotz der hohen Kosten ist diese Form des „legalen Frontrunnings“ sehr lukrativ und beschert den Firmen satte Gewinne. Dass es zu teilweise heftigen Verwerfungen an den Börsen durch vollautomatisierte Handelsprogramme kommen kann, beweisen folgende Beispiele: der berühmte Flash Crash im Mai 2010, als der Dow Jones innerhalb von wenigen Minuten mehr als 1.000 Punkte verlor, um danach wieder auf das alte Niveau zu steigen. Im August 2012 verlor Knight Capital durch eine Panne in der Trading-Software 440 Millionen Dollar an einem Tag. Abschließend kann bemerkt werden, dass durch die fortschreitende Verbreitung des Algo-Tradings in den verschiedensten Formen der Beruf des klassischen Börsenhändlers sozusagen wegrationalisiert wurde.

VERSCHIEDENE FORMEN DES TRADINGS

3.1Systematisches Trading

Das systematische Trading könnte sich kaum stärker vom diskretionären Trading im klassischen Stil unterscheiden. Sobald ein Händler eine Position nach einem klar vordefinierten Regelwerk eingeht, wird dieser Trade als systematisch bezeichnet. Ob die Order vollautomatisch durch ein Computerprogramm oder manuell eingegeben wird, spielt in diesem Fall keine Rolle. Der Vorteil des systematischen Tradings ist die vermeintliche Emotionslosigkeit in einem massiven Drawdown (Verlust zwischen einem Höchststand und dem darauffolgenden Tiefststand), den ein Trading-System, das backgetestet wurde, im Laufe der gehandelten Jahre sicherlich durchmacht. Der Trader, der fünf aufeinanderfolgende Verlust-Trades in einem über Jahre backgetesteten Handelssystem zu verkraften hat, geht besser mit dieser Situation um als der Händler, der mit den identischen Trades, die „aus dem Bauch“ eingegangen wurden, den gleichen Verlust einfährt. Die Märkte tun oft nicht das, was logisch erscheint. Der systematische Trader muss keine Angst vor seiner eigenen Psyche haben. Aufgrund der heutigen technischen Möglichkeiten ist es relativ einfach, selbst geschriebene oder gekaufte Handelssysteme in kurzer Zeit backzutesten. Wir empfehlen, die Backtests nicht über einen längeren Zeitraum als zehn Jahre durchzuführen. Im Zuge der Verlagerung des Präsenzhandels hin zum elektronischen Handel entstand ein neues Zeitalter, sodass es unserer Meinung nach nicht sinnvoll ist, auf ältere Daten zurückzugreifen. Kleinste Veränderungen im Regelwerk des Systems können im Backtest detailliert geprüft und angepasst werden. Als es noch keine Computer gab, wurde ein Backtest mühsam auf Millimeterpapier in tagelanger Schwerstarbeit durchgeführt – heute genügt ein Knopfdruck, und in wenigen Sekunden wird ein Markt mit vielen Parametern backgetestet. Ein erfolgreiches Handelssystem funktioniert idealerweise in mehreren verschiedenen Märkten und kann vom Trader ohne großen Zeitaufwand mit den entsprechenden Programmen 24/7 gehandelt werden. Somit sinkt der Zeitaufwand erheblich und der Trader muss nicht den ganzen Tag vor dem Schirm verbringen. Dadurch werden Wahrnehmungs- und Entscheidungsfehler massiv reduziert.

Читать дальше