c) Un listado de todas las entidades integrantes del grupo empresarial multinacional, y de sus establecimientos permanentes, incluyendo las principales actividades económicas de cada una de las entidades integrantes del grupo empresarial multinacional; jurisdicción de constitución de la entidad, para el caso en que fuera distinta a la de su residencia fiscal, además de toda aquella información adicional que se considere pudiera facilitar el entendimiento de la información anterior.

La declaración informativa país por país, deberá ser presentada por los contribuyentes a que se refiere este artículo cuando se ubiquen en alguno de los supuestos que se señalan a continuación:

a) Sean personas morales controladoras multinacionales, entendiéndose como tales aquéllas que reúnan los siguientes requisitos:

1. Sean residentes en México.

2. Tengan empresas subsidiarias definidas en términos de las normas de información financiera, o bien, establecimientos permanentes, que residan o se ubiquen en el extranjero, según sea el caso.

3. No sean subsidiarias de otra empresa residente en el extranjero.

4. Estén obligadas a elaborar, presentar y revelar estados financieros consolidados en los términos de las normas de información financiera.

5. Reporten en sus estados financieros consolidados resultados de entidades con residencia en otro o más países o jurisdicciones.

6. Hayan obtenido en el ejercicio inmediato anterior ingresos consolidados para efectos contables equivalentes o superiores a doce mil millones de pesos.

Este monto podrá ser modificado por el Congreso de la Unión para el ejercicio de que se trate en la Ley de Ingresos de la Federación.

b) Sean personas morales residentes en territorio nacional o residentes en el extranjero con establecimiento permanente en el país, que hayan sido designadas por la persona moral controladora del grupo empresarial multinacional residente en el extranjero como responsables de proporcionar la declaración informativa país por país a que se refiere la presente fracción. La persona moral designada deberá presentar, a más tardar el 31 de diciembre del año siguiente al de su designación, un aviso ante las autoridades fiscales en los términos que para tales efectos establezca el Servicio de Administración Tributaria mediante reglas de carácter general.

Reglas de carácter general. Requerimientos

El Servicio de Administración Tributaria establecerá reglas de carácter general para la presentación de las declaraciones referidas en las fracciones I, II y III del presente artículo, a través de las cuales podrá solicitar información adicional, e incluirá los medios y formatos correspondientes. Por otra parte, dicha autoridad fiscal, podrá requerir a las personas morales residentes en territorio nacional que sean subsidiarias de una empresa residente en el extranjero, o a los residentes en el extranjero que tengan un establecimiento permanente en el país, la declaración informativa país por país a que se refiere la fracción III de este artículo, en los casos en que las autoridades fiscales no puedan obtener la información correspondiente a dicha declaración por medio de los mecanismos de intercambio de información establecidos en los tratados internacionales que México tenga en vigor, para dichos efectos los contribuyentes contarán con un plazo máximo de 120 días hábiles a partir de la fecha en la que se notifique la solicitud para proporcionar la declaración a que se refiere este párrafo.

LISR 76 II, 76 III.

Cuenta de utilidad fiscal neta

77.- Las personas morales llevarán una cuenta de utilidad fiscal neta. Esta cuenta se adicionará con la utilidad fiscal neta de cada ejercicio, así como con los dividendos o utilidades percibidos de otras personas morales residentes en México y con los ingresos, dividendos o utilidades sujetos a regímenes fiscales preferentes en los términos del décimo párrafo del artículo 177 de esta Ley, y se disminuirá con el importe de los dividendos o utilidades pagados, con las utilidades distribuidas a que se refiere el artículo 78 de esta Ley, cuando en ambos casos provengan del saldo de dicha cuenta. Para los efectos de este párrafo, no se incluyen los dividendos o utilidades en acciones o los reinvertidos en la suscripción y aumento de capital de la misma persona que los distribuye, dentro de los 30 días naturales siguientes a su distribución. Para determinar la utilidad fiscal neta a que se refiere este párrafo, se deberá disminuir, en su caso, el monto que resulte en los términos de la fracción II del artículo 10 de esta Ley.

LISR 7o, 10 II, 78, 177. RISR 122. CFF 8o, 9o.

Actualización

El saldo de la cuenta prevista en este artículo que se tenga al último día de cada ejercicio, sin incluir la utilidad fiscal neta del mismo, se actualizará por el periodo comprendido desde el mes en que se efectuó la última actualización y hasta el último mes del ejercicio de que se trate. Cuando se distribuyan o se perciban dividendos o utilidades con posterioridad a la actualización prevista en este párrafo, el saldo de la cuenta que se tenga a la fecha de la distribución o de percepción, se actualizará por el periodo comprendido desde el mes en el que se efectuó la última actualización y hasta el mes en el que se distribuyan o se perciban los dividendos o utilidades.

LISR 6o, 177. CFF 11, 17-A.

Concepto de utilidad fiscal neta

Para los efectos de lo dispuesto en este artículo, se considera utilidad fiscal neta del ejercicio, la cantidad que se obtenga de restar al resultado fiscal del ejercicio, el impuesto sobre la renta pagado en los términos del artículo 9o. de esta Ley, el importe de las partidas no deducibles para efectos de dicho impuesto, excepto las señaladas en las fracciones VIII y IX del artículo 28 de la Ley citada, la participación de los trabajadores en las utilidades de las empresas a que se refiere la fracción I del artículo 9o. de la misma, y el monto que se determine de conformidad con el siguiente párrafo.

LISR 9o, 28 VIII, 28 IX. RISR 117. CFF 11.

Determinación del monto que deberá ser disminuido

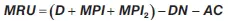

Cuando en el ejercicio por el cual se calcule la utilidad fiscal neta a que se refiere el párrafo anterior, la persona moral de que se trate tenga la obligación de acumular los montos proporcionales de los impuestos sobre la renta pagados en el extranjero de conformidad con los párrafos segundo y cuarto del artículo 5o. de esta Ley, se deberá disminuir a la cantidad que se obtenga conforme al párrafo anterior, el monto que resulte por aplicar la siguiente fórmula:

LISR 5o.

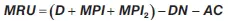

Donde:

MRU: Monto a restar de la cantidad obtenida conforme al tercer párrafo de este artículo.

D: Dividendo o utilidad distribuido por la sociedad residente en el extranjero a la persona moral residente en México sin disminuir la retención o pago del impuesto sobre la renta que en su caso se haya efectuado por su distribución.

MPI: Monto proporcional del impuesto sobre la renta pagado en el extranjero en primer nivel corporativo, referido en los párrafos segundo y tercero del artículo 5o. de esta Ley.

MPI2: Monto proporcional del impuesto sobre la renta pagado en el extranjero en segundo nivel corporativo, referido en los párrafos cuarto y quinto del artículo 5o. de esta Ley.

DN: Dividendo o utilidad distribuido por la sociedad residente en el extranjero a la persona moral residente en México disminuido con la retención o pago del impuesto sobre la renta que en su caso se haya efectuado por su distribución.

AC: Impuestos acreditables conforme al primer, segundo y cuarto párrafos del artículo 5o. de esta Ley que correspondan al ingreso que se acumuló tanto por el dividendo percibido como por sus montos proporcionales.

Читать дальше