Martin Weber - 5 vor Steuerrecht

Здесь есть возможность читать онлайн «Martin Weber - 5 vor Steuerrecht» — ознакомительный отрывок электронной книги совершенно бесплатно, а после прочтения отрывка купить полную версию. В некоторых случаях можно слушать аудио, скачать через торрент в формате fb2 и присутствует краткое содержание. Жанр: unrecognised, на немецком языке. Описание произведения, (предисловие) а так же отзывы посетителей доступны на портале библиотеки ЛибКат.

- Название:5 vor Steuerrecht

- Автор:

- Жанр:

- Год:неизвестен

- ISBN:нет данных

- Рейтинг книги:5 / 5. Голосов: 1

-

Избранное:Добавить в избранное

- Отзывы:

-

Ваша оценка:

5 vor Steuerrecht: краткое содержание, описание и аннотация

Предлагаем к чтению аннотацию, описание, краткое содержание или предисловие (зависит от того, что написал сам автор книги «5 vor Steuerrecht»). Если вы не нашли необходимую информацию о книге — напишите в комментариях, мы постараемся отыскать её.

Die Bilanzbuchhalterprüfung zählt zu den anspruchsvollsten kaufmännischen Weiterbildungsabschlüssen der IHK. Mit der Reihe „5 vor“ bereiten Sie sich „auf den letzten Metern“ sicher auf die Prüfung zum Bilanzbuchhalter vor.

Die Inhalte dieses Titels sind speziell auf den Handlungsbereich „Betriebliche Sachverhalte steuerlich darstellen“ abgestimmt. Aufbau und Struktur orientieren sich dabei am offiziellen Rahmenplan der aktuellen Prüfungsverordnung für Bilanzbuchhalter vom 26. 10. 2015.

Leicht verständlich, mit anschaulichen Beispielen, zahlreichen Abbildungen und Hinweisen werden die wesentlichen Kernthemen dieses Handlungsbereichs erläutert. Kontrollfragen am Ende eines jeden Kapitels und ein gesondertes Kapitel mit Übungsaufgaben helfen zusätzlich, Ihr Prüfungswissen gezielt aufzufrischen, zu überprüfen und zu vertiefen.

Alle Kontrollfragen stehen zudem als digitale Lernkarten für Smartphone, Tablet und PC kostenlos zur Verfügung.

Die „5 vor“-Reihe – die schnelle und effiziente Vorbereitung auf die Prüfung.

Die Reihe „5 vor“ deckt sämtliche Handlungsbereiche der Bilanzbuchhalterprüfung ab. Weitere Titel zu den anderen Handlungsbereichen finden Sie unter go.nwb.de/bibu.

Inhaltsverzeichnis:

Relevante Prüfungsinhalte ausgerichtet am offiziellen Rahmenplan (VO 2015):

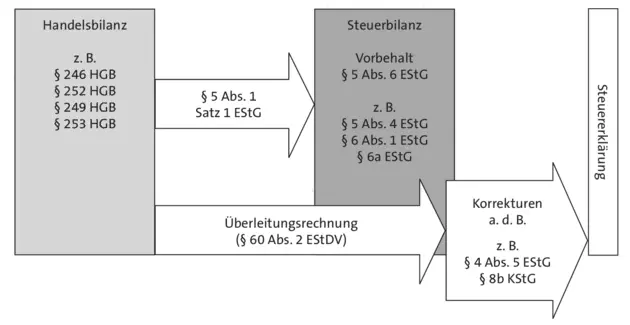

Steuerliches Ergebnis aus dem handelsrechtlichen Ergebnis ableiten.

Datensätze für das Verfahren zur elektronischen Übermittlung von Jahresabschlüssen nach dem Einkommensteuergesetz ableiten.

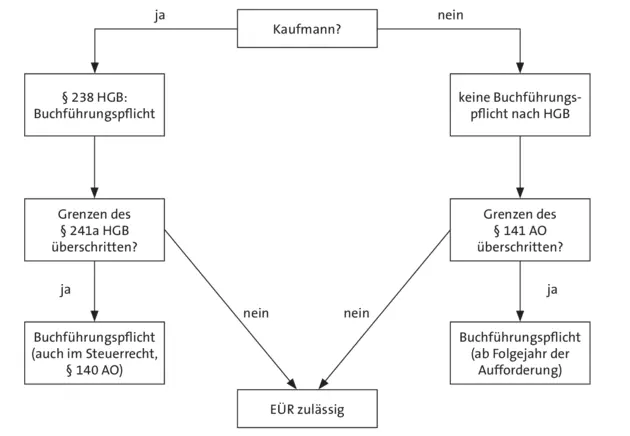

Den zu versteuernden Gewinn nach den einzelnen Gewinnermittlungsarten bestimmen.

Das körperschaftlich zu versteuernde Einkommen, die festzusetzende Körperschaftsteuer sowie die Abschlusszahlung und Erstattung der Körperschaftsteuer berechnen.

Regelungen des Körperschaftsteuerrechts und des Einkommensteuerrechts in Abhängigkeit von der Rechtsform eines Unternehmens erläutern.

Die gewerbesteuerliche Bemessungsgrundlage entwickeln und für die Gewerbesteuererklärung aufbereiten sowie die Gewerbesteuer und die Gewerbesteuerrückstellung berechnen.

Geschäftsvorfälle auf ihre umsatzsteuerliche Relevanz und auf ihre Vorsteuer prüfen sowie die Umsatzsteuervoranmeldungen und Umsatzsteuererklärungen vorbereiten.

Vorschriften zum Verfahrensrecht.

Grundlegende nationale und binationale Verfahren zur Vermeidung einer Doppelbesteuerung im Ertragssteuerrecht gegenüberstellen sowie Verfahren zur Vermeidung einer Doppelbesteuerung im Ertragssteuerrecht beschreiben.

Lohnsteuer, Grunderwerbsteuer und Grundsteuer.

Übungsaufgaben.