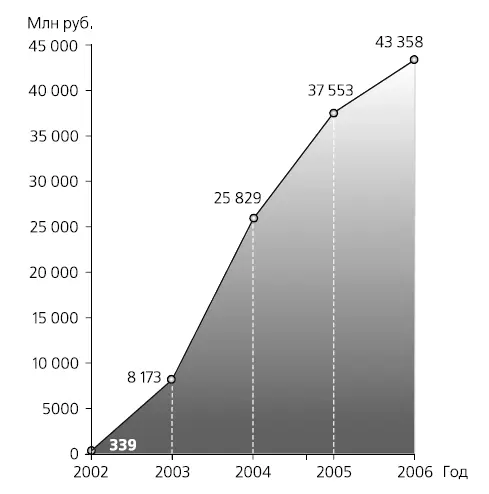

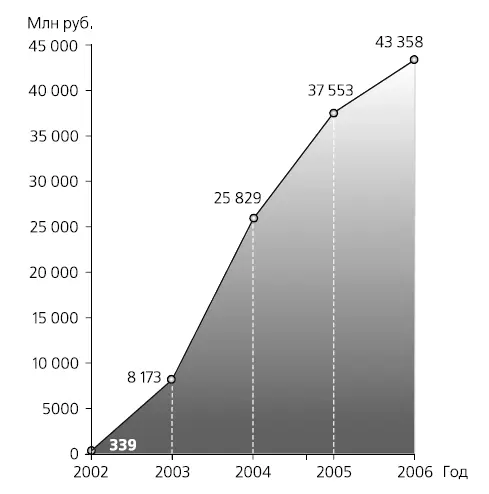

Сосредоточение ресурсов окупилось сторицей (рис. 4.3). «Хоум Кредит энд Финанс» выдвинулась на позицию второго по силе игрока российского рынка экспресс-кредитования. Причем по ряду показателей эта фирма длительное время демонстрировала большую динамику, чем даже общепризнанный лидер – банк «Русский Стандарт». Например, в 2004 г. кредитный портфель «Хоум Кредит энд Финанс» вырос на 252 %, тогда как «Русского Стандарта» – на 164 %.

Впрочем, в последнее время (2005–2006 гг.) развитие «ХКФБ» резко замедлилось. Дело в том, что, по мнению некоторых экспертов, сверхвысокие темпы роста были достигнуты ценой повышения риска. Дмитрий Лепетиков, исполнительный директор Центра развития, например, отмечал осенью 2005 г.: «Красноречивым примером является ситуация с банком „Хоум Кредит энд Финанс", который строит свою рекламу на минимизации необходимых для получения кредита документов. По итогам первого полугодия 2005 г. банк показал убытки на сумму около 600 млн руб., что заметно больше его уставного капитала, а предъявленный им уровень просрочки по кредитам физическим лицам превышает 16 %» [146].

Пришлось резко затормозить. В первом полугодии 2006 г. дело дошло даже до абсолютного сокращения размера активов «ХКФБ». Трудности и даже тактические провалы, впрочем, не умаляют общего успеха. Начав с нуля, «ХКФБ» закрепился на второй позиции среди российских банков, занятых экспресс-кредитованием.

Рис. 4.3.Динамика совокупных активов банка «Хоум Кредит энд Финанс»

РЕЦЕПТ УСПЕХА

ИНОСТРАННЫЕ КОМПАНИИ ВТОРОГО ЭШЕЛОНА СПОСОБНЫ ПРЕТЕНДОВАТЬ НА ЛИДЕРСТВО В РОССИИ, ЕСЛИ ДЕЛАЮТ НА НЕЕ СТАВКУ

Типовой мотив развития событий.Ситуация, когда второстепенный по мировым меркам игрок добивается успеха в России, отнюдь не редка. В истории «Хоум Кредит энд Финанс» присутствует несколько типовых черт:

1) сосредоточение средней по размерам иностранной фирмой непропорционально высокой доли своих ресурсов на российском рынке, выработка отношения к России как к главному стратегическому приоритету;

2) делегирование в Россию (или найм на месте) первосортных управленческих кадров, наделенных широкими полномочиями (относительная независимость российского дочернего общества от штаб-квартиры корпорации);

3) реализация агрессивной маркетинговой политики.

О первой черте уже говорилось выше. Вторая черта – достаточно высокий уровень самостоятельности «Хоум Кредит энд Финанс» явственно следует из назначения его главой А.В. Лыкова, российского банкира, до того прославившегося успешным внедрением платежной системы STB-Card – первой широко распространенной системы пластиковых карт в нашей стране. Здесь характерно и то, что руководство было поручено не экспату (например, чеху), а русскому, и то, что выбор пал на «звездного менеджера». Ясно, что чешская штаб-квартира хотела видеть во главе своего российского дочернего общества не послушного исполнителя принятых в Европе бизнес-процедур, а руководителя, творчески развивающего дело применительно к отечественным условиям.

Что касается агрессивности маркетинга (третья черта), то представление о ней могут дать две дорогостоящие рекламные кампании на телевидении: «Два документа» и «Любой платеж». В их рамках массовому потребителю буквально вбили в голову, что для получения кредита в «Хоум Кредит энд Финанс» ему ничего не надо, кроме предъявления любых двух документов, а посильный уровень ежемесячных выплат всегда может быть согласован с банком. Характерно, что «Русский Стандарт», имея больший объем кредитных операций, рекламу ведет куда сдержанней.

Диагностика потенциала успеха.Многие отраслевые рынки России, будучи значительными по натуральной величине (по количеству реализуемых товаров или услуг), достаточно скромны по стоимостным показателям. Это позволяет рассчитывать на успех, а в случае удачи даже на захват лидерства западным компаниям второго и третьего эшелонов.

Оборот средней по европейским меркам компании достаточен, чтобы сделать ее игроком первой величины в России. При этом ключевые затраты, необходимые для внедрения на рынок – от стоимости контрольных пакетов большинства предприятий до стоимости рекламных кампаний, – в нашей стране по-прежнему относительно низки. Между тем, риски вложения в Россию все еще рассматриваются многими крупнейшими мировыми ТНК как слишком большие, что приводит к их очень осторожному и даже пассивному поведению в нашей стране. Это создает объективную основу для своего рода инверсии: средняя фирма, сделавшая стратегическую ставку на Россию, может здесь оказаться «крупнее», чем объективно многократно превышающий ее по размерам мировой гигант, все еще выжидающий лучших времен для начала масштабных инвестиций.

Читать дальше

Конец ознакомительного отрывка

Купить книгу