Альтернативу названным подходам и составляет факторинг. Суть операции заключается в финансировании банком (либо факторинговой компанией) поставщика товара, который взамен переуступает банку свои права требований к покупателям. Как только совершается отгрузка товара, банк полностью или частично оплачивает поставщику те счета, по которым его покупатели не рассчитываются немедленно, и затем дожидается прихода платежа, чтобы вернуть свои деньги.

Очень часто факторинг сравнивают с банковским кредитом, и для фирмы-поставщика товара эти две операции функционально действительно весьма схожи. Полученные от факторинговой фирмы средства очень похожи на кредит, а выплаченная ей комиссия – на проценты по займу. Вместе с тем у факторинга есть и явная специфика. В отличие от большинства форм кредитного финансирования он представляет собой беззалоговую форму платежа. Это делает факторинг привлекательным не только для крупных компаний, но и для широкого круга мелких и средних фирм, зачастую не располагающих залогами, которые готовы принять банки. Важно и то, что получение средств от фирмы-фактора тесно связано с поставками товара (осуществляется только по реальному факту поставки и следует за ней почти мгновенно – день в день или на следующий день после передачи фактору документов). Клиент увеличивает объем своих оборотных средств (фактически превращает дебиторскую задолженность в «живые» деньги) и сразу может использовать их на расширение производства, либо увеличение продаж.

Кроме того, банк берет на себя все заботы по обслуживанию так называемой дебиторской задолженности (счетов к получению). Эта услуга охватывает не только простой «учет и контроль», но и управление риском (установление лимита задолженности по каждому из дебиторов), а также консалтинг, информационно-аналитическое обслуживание и многое другое. Таким образом, факторинг включает в себя целый комплекс услуг, предоставляемых клиенту взамен уступки прав по договорам поставки.

Взимаемая с клиента комиссия, следовательно, имеет не только кредитную составляющую, но включает и плату за все эти услуги. В свою очередь для факторингового подразделения банка комиссия представляет собой источник дохода, позволяющий возместить издержки (в том числе стоимость отвлеченных денег) и получить прибыль.

Какие предприятия чаще всего прибегают к услугам факторинговых подразделений банков или специализированных факторинговых фирм? Считается, что целесообразно использовать факторинг, если фирмы соответствуют нескольким критериям. Во-первых, это фирмы, действующие в условиях острой конкуренции; на монополизированных рынках нет смысла предоставлять товарный кредит, да и вообще бороться за покупателя. Во-вторых, это фирмы, осуществляющие регулярные поставки сразу нескольким покупателям с отсрочкой платежа. Оба обстоятельства снижают риск факторинговых компаний: регулярность отношений в известной степени гарантирует от нелояльного поведения (повторяющиеся сделки в большей степени дисциплинируют покупателя, чем разовые), а множественность покупателей позволяет распределить оставшийся риск (неплатеж со стороны группы независимых фирм менее вероятен, чем такое же поведение единственного покупателя). В-третьих, длительность отсрочки платежа не должна быть слишком большой (как правило, срок составляет от 30 до 90 дней).

Современное состояние рынка

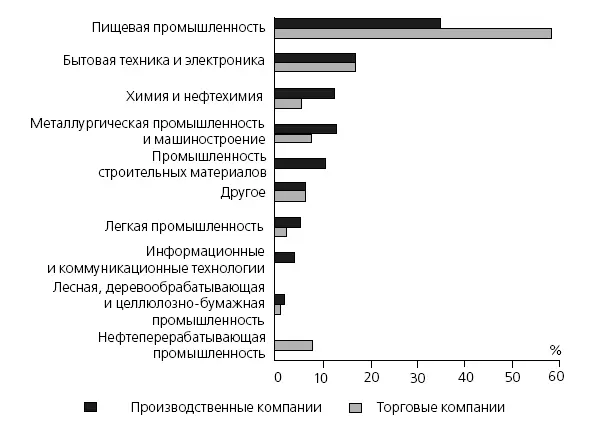

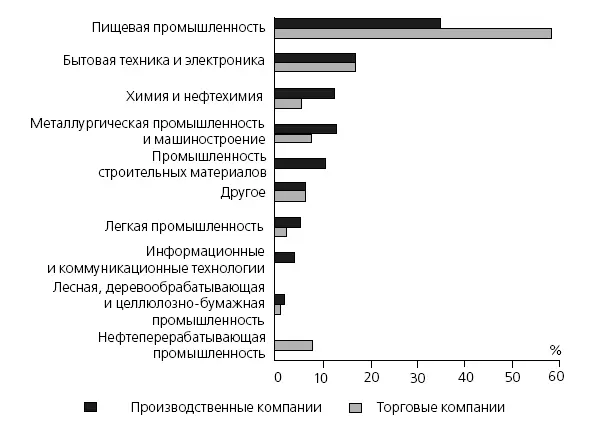

Кратко опишем российский рынок факторинга. Анализируя его в отраслевом разрезе, можно отметить, что наибольшее распространение факторинг получил на рынке пищевой промышленности (33 %) и потребительских товаров (особенно на рынке алкогольной продукции), причем оперируют тут как прямые производители, так и ритейлеры или оптовые фирмы. Существенную долю рынка занимают также бытовая электроника, бытовая химия и легкая промышленность.

По данным рейтингового агентства «Эксперт РА», на долю производственных компаний приходится около 81 % дебиторской задолженности и, соответственно, 19 % – на долю торговых. Впрочем, доля торговых фирм в этой статистике явно занижена. Такое положение, по мнению специалистов, обусловлено тем, что в состав крупных холдингов зачастую входят собственные торговые компании [171].

Рис. 4.6. Отраслевое распределение клиентов факторинговых компаний в 2004 г. по данным «Эксперт РА»

Читать дальше

Конец ознакомительного отрывка

Купить книгу