....................................................................................................................................

TRANSITORIOS DEL DECRETO POR EL QUE SE REFORMAN, ADICIONAN Y DEROGAN DIVERSAS DISPOSICIONES DE LA LEY DEL IMPUESTO AL VALOR AGREGADO; DE LA LEY DEL IMPUESTO ESPECIAL SOBRE PRODUCCION Y SERVICIOS; DE LA LEY FEDERAL DE DERECHOS, SE EXPIDE LA LEY DEL IMPUESTO SOBRE LA RENTA, Y SE ABROGAN LA LEY DEL IMPUESTO EMPRESARIAL A TASA UNICA, Y LA LEY DEL IMPUESTO A LOS DEPOSITOS EN EFECTIVO (DOF 11/XII/2013)

Noveno.- En relación con la Ley del Impuesto sobre la Renta a que se refiere el artículo séptimo de este Decreto, se estará a lo siguiente:

....................................................................................................................................

VI. Los contribuyentes que con anterioridad a la entrada en vigor de la Ley del Impuesto sobre la Renta, hubiesen sufrido pérdidas fiscales en los términos del Capítulo V del Título II de la Ley del Impuesto sobre la Renta que se abroga, que no hubiesen sido disminuidas en su totalidad a la fecha de entrada en vigor de esta Ley, disminuirán dichas pérdidas en los términos del Capítulo V del Título II de la Ley del Impuesto sobre la Renta, considerando únicamente el saldo de dicha pérdida pendiente de disminuir, conforme a la Ley del Impuesto sobre la Renta que se abroga, se encuentre pendiente de disminuir.

....................................................................................................................................

Impuesto del ejercicio de las personas morales

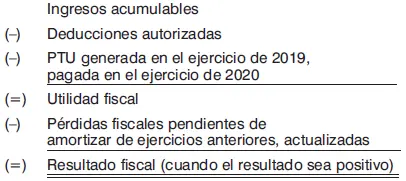

Concepto

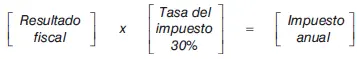

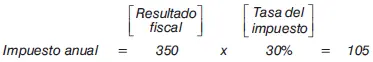

Las personas morales tienen la obligación de determinar y pagar el impuesto sobre la renta del ejercicio correspondiente, el cual se obtiene cuando se aplica la tasa impositiva del 30% al resultado fiscal.

Esta obligación se cubrirá mediante una declaración anual, misma que se presentará dentro de los tres meses siguientes a la fecha en que termine el ejercicio.

Determinación

1. Fórmulas para su obtención

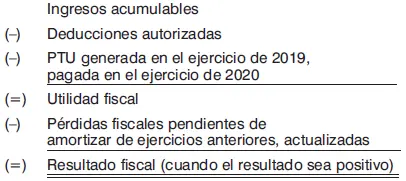

1o. Determinación del resultado fiscal.

Nota

El paso 2 continúa si el resultado fiscal en el punto 1 es positivo.

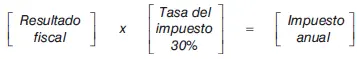

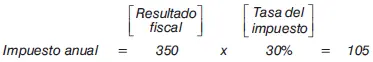

2o. Determinación del impuesto anual.

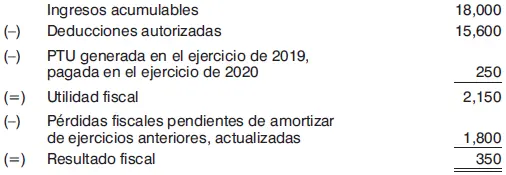

2. Ejemplo de su obtención

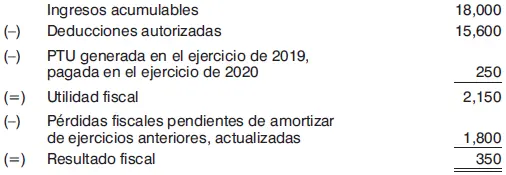

1o. Determinación del resultado fiscal.

2o. Determinación del impuesto anual.

Nota

A partir del ejercicio de 2014, la PTU pagada en el ejercicio se disminuye de los ingresos acumulables del contribuyente.

Fundamento

LISR

9o.- Las personas morales deberán calcular el impuesto sobre la renta, aplicando al resultado fiscal obtenido en el ejercicio la tasa del 30%.

El resultado fiscal del ejercicio se determinará como sigue:

I. Se obtendrá la utilidad fiscal disminuyendo de la totalidad de los ingresos acumulables obtenidos en el ejercicio, las deducciones autorizadas por este Título y la participación de los trabajadores en las utilidades de las empresas pagada en el ejercicio, en los términos del artículo 123 de la Constitución Política de los Estados Unidos Mexicanos.

II. A la utilidad fiscal del ejercicio se le disminuirán, en su caso, las pérdidas fiscales pendientes de aplicar de ejercicios anteriores.

El impuesto del ejercicio se pagará mediante declaración que presentarán ante las oficinas autorizadas, dentro de los tres meses siguientes a la fecha en la que termine el ejercicio fiscal.

....................................................................................................................................

TRANSITORIOS DEL DECRETO POR EL QUE SE REFORMAN, ADICIONAN Y DEROGAN DIVERSAS DISPOSICIONES DE LA LEY DEL IMPUESTO AL VALOR AGREGADO; DE LA LEY DEL IMPUESTO ESPECIAL SOBRE PRODUCCION Y SERVICIOS; DE LA LEY FEDERAL DE DERECHOS, SE EXPIDE LA LEY DEL IMPUESTO SOBRE LA RENTA, Y SE ABROGAN LA LEY DEL IMPUESTO EMPRESARIAL A TASA UNICA, Y LA LEY DEL IMPUESTO A LOS DEPOSITOS EN EFECTIVO (DOF 11/XII/2013)

Noveno.- En relación con la Ley del Impuesto sobre la Renta a que se refiere el artículo séptimo de este Decreto, se estará a lo siguiente:

....................................................................................................................................

VI. Los contribuyentes que con anterioridad a la entrada en vigor de la Ley del Impuesto sobre la Renta, hubiesen sufrido pérdidas fiscales en los términos del Capítulo V del Título II de la Ley del Impuesto sobre la Renta que se abroga, que no hubiesen sido disminuidas en su totalidad a la fecha de entrada en vigor de esta Ley, disminuirán dichas pérdidas en los términos del Capítulo V del Título II de la Ley del Impuesto sobre la Renta, considerando únicamente el saldo de dicha pérdida pendiente de disminuir, conforme a la Ley del Impuesto sobre la Renta que se abroga, se encuentre pendiente de disminuir.

....................................................................................................................................

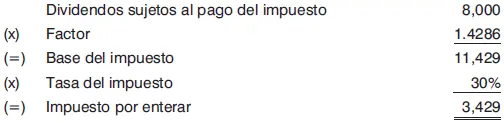

Impuesto sobre la renta por pago de dividendos efectuados por las personas morales

(Cuando no proceden de la Cufin)

Concepto

Las personas morales que distribuyan dividendos a sus socios o accionistas están obligadas a pagar el impuesto que se obtenga de aplicar la tasa del 30%, al importe que resulte de multiplicar los dividendos o las utilidades por el factor de 1.4286.

No se estará obligado al pago de este impuesto cuando los dividendos o utilidades distribuidos provengan de la cuenta de utilidad fiscal neta (Cufin).

Para determinar el impuesto a pagar a la tasa del 30% conforme a lo señalado en el primer párrafo, se comparará el importe a distribuir por concepto de dividendos contra el saldo de la Cufin, la diferencia, cuando el importe de dichos dividendos sea mayor, será la cantidad sobre la cual se determinará el impuesto.

Determinación

1. Fórmulas para su obtención

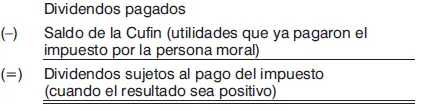

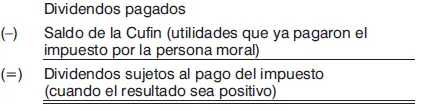

1o. Determinación de los dividendos sujetos al pago del impuesto.

Nota

Se continúa con el paso 2 si el importe de los dividendos excede el saldo que se tenga en la Cufin.

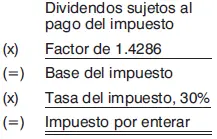

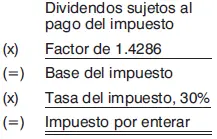

2o. Determinación del impuesto por enterar.

2. Ejemplo de su obtención

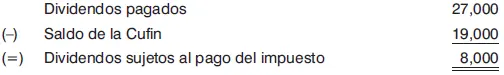

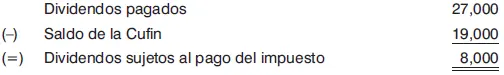

1o. Determinación de los dividendos sujetos al pago del impuesto.

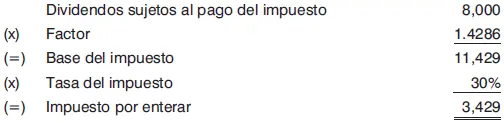

2o. Determinación del impuesto por enterar.

Notas

Читать дальше