•Estímulo fiscal en el IVA región fronteriza norte

IMSS

IMSS (Aportaciones de seguridad social)

•Determinación del salario base de cotización

•Determinación de la liquidación mensual de cuotas al IMSS (I) (Por los seguros de riesgos de trabajo, enfermedades y maternidad, invalidez y vida, y guarderías y prestaciones sociales)

•Determinación de la liquidación bimestral de cuotas al IMSS (II) (Por el seguro de retiro, cesantía en edad avanzada y vejez)

INFONAVIT

INFONAVIT (Aportaciones patronales)

•Aportaciones al Infonavit

DIVERSOS

Introducción

•Cálculo de recargos de contribuciones omitidas en el ejercicio de 2020

No cabe duda que una de las ramas más complicada de la Contaduría Pública es la materia fiscal, debido a que en las leyes tributarias federales se manejan diversos términos, tales como contables, jurídicos y económicos, entre otros. Además, las disposiciones fiscales son numerosas. Aunado a ello, esos ordenamientos fiscales sufren modificaciones constantemente. Esto complica el aprendizaje de la materia fiscal.

Por las razones antes expuestas, esta Casa Editorial ha preparado la presente Guía, la cual explica de manera clara, sencilla y mediante la ilustración de diversos casos prácticos, la mecánica para calcular las contribuciones federales siguientes:

1. Impuesto sobre la Renta.

2. Impuesto al Valor Agregado.

3. Código Fiscal de la Federación.

4. Aportaciones de seguridad social (IMSS).

5. Aportaciones patronales al Infonavit.

Estamos seguros que esta Guía será de gran utilidad para las personas que inician el estudio de la materia fiscal, maestros de contribuciones federales, despachos de contadores públicos y, en general, para cualquier persona interesada en conocer los aspectos básicos de nuestra legislación fiscal vigente.

Los autores

Nota importante por considerar:

1.De acuerdo con el artículo tercero transitorio del Decreto por el que se declara reformadas y adicionadas diversas disposiciones de la Constitución Política de los Estados Unidos Mexicanos, en materia de desindexación del salario mínimo, publicado en el DOF el 27/I/2016, a la fecha de entrada en vigor de este decreto (al día siguiente de su publicación en el DOF), todas las menciones al salario mínimo como unidad de cuenta, índice, base, medida o referencia para determinar la cuantía de obligaciones y supuestos previstos en las leyes federales, así como en cualquier disposición jurídica que emane de éstas, se entenderán referidas a la UMA, la cual será equivalente al valor que tenga el salario mínimo general vigente diario en todo el país a la fecha de entrada en vigor del decreto de referencia.

Sin perjuicio de lo anterior, el artículo cuarto transitorio del decreto en comento indica que el Congreso de la Unión deberá realizar las adecuaciones que correspondan en las leyes y ordenamientos de su competencia en un plazo máximo de un año contado a partir de la entrada en vigor del decreto en cita, con objeto de eliminar las referencias al salario mínimo como unidad de cuenta, índice, base, medida o referencia, y sustituirlas por las relativas a la UMA.

IMPUESTO SOBRE LA RENTA

El impuesto sobre la renta es uno de los más importantes en nuestro país en cuanto a recaudación se refiere, de ahí la enorme trascendencia de conocerlo, interpretarlo y aplicarlo correctamente, ya que el debido conocimiento de la ley que lo contempla se convierte en una necesidad imperiosa para los contadores que tienen que determinar los gravámenes que deben soportar tanto las personas físicas como las morales; y considerando el impacto económico que representa este impuesto para ambos tipos de contribuyentes, resulta todavía más importante su correcta aplicación.

A pesar de ser relativamente breve en comparación con otras legislaciones no fiscales, esta ley presenta dificultades de interpretación muy grandes; en ella se pueden apreciar conceptos contables, económicos y jurídicos, entre otros, lo que hace recomendar al interesado en la materia que profundice en el estudio no solamente de la ley, sino de las disposiciones reglamentarias que la complementan y de las reglas misceláneas que periódicamente da a conocer el Servicio de Administración Tributaria (SAT), con objeto de aclarar algunas disposiciones, o bien, crear nuevas opciones que faciliten el cumplimiento de las obligaciones fiscales. Por todo lo anterior, en el desarrollo de los temas que habrán de encontrarse a continuación, hemos analizado, desde un punto de vista simple, los aspectos, en nuestra opinión básicos, que deben ser dominados por los contadores para aplicar correctamente esta legislación tan importante.

PERSONAS MORALES

REGIMEN GENERAL

Factor de ajuste mensual

Concepto

El factor de ajuste mensual equivale a la inflación del mes calculado.

El cálculo del factor de ajuste mensual se hará hasta el diezmilésimo.

Determinación

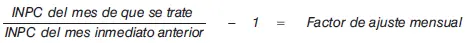

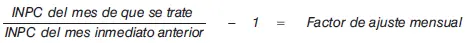

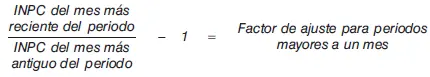

1. Fórmula para su obtención

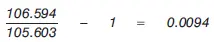

2. Ejemplo de su obtención

(INPC, supuestos)

Fundamento

LISR

6o.- Cuando esta Ley prevenga el ajuste o la actualización de los valores de bienes o de operaciones, que por el transcurso del tiempo y con motivo de los cambios de precios en el país han variado, se estará a lo siguiente:

I. Para calcular la modificación en el valor de los bienes o de las operaciones, en un periodo, se utilizará el factor de ajuste que corresponda conforme a lo siguiente:

a) Cuando el periodo sea de un mes, se utilizará el factor de ajuste mensual que se obtendrá restando la unidad del cociente que resulte de dividir el Indice Nacional de Precios al Consumidor del mes de que se trate, entre el mencionado Indice del mes inmediato anterior.

..................................................................................................................................

CFF

17-A.- ....................................................................................................................

Cuando de conformidad con las disposiciones fiscales se deban realizar operaciones aritméticas, con el fin de determinar factores o proporciones, las mismas deberán calcularse hasta el diezmilésimo.

Factor de ajuste para periodos mayores a un mes

Concepto

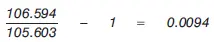

El factor de ajuste para periodos mayores a un mes, equivale a la inflación del periodo correspondiente.

El cálculo del factor de ajuste para periodos mayores a un mes se utilizará para determinar el ajuste anual por inflación acumulable y deducible.

Al igual que el factor de ajuste mensual, éste tendrá que calcularse hasta el diezmilésimo.

Determinación

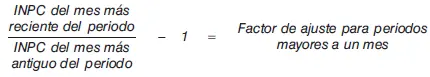

1. Fórmula para su obtención

2. Ejemplo de su obtención

(INPC, supuestos)

Fundamento

LISR

Читать дальше