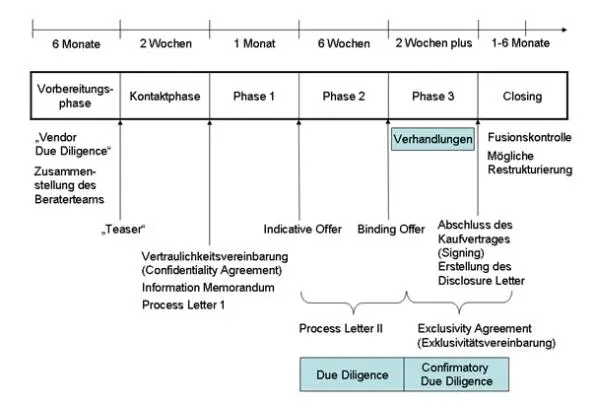

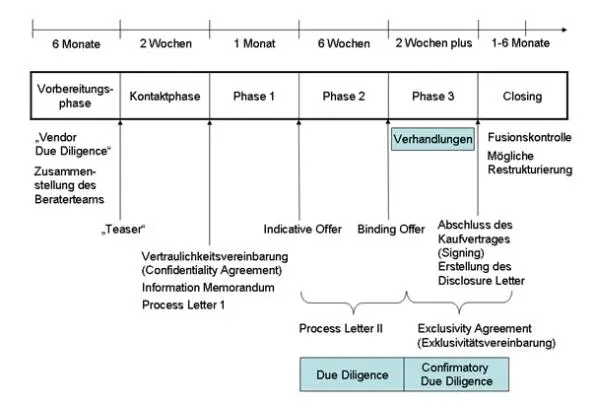

Abb. 2:

Überblick über das Auktionsverfahren

[Bild vergrößern]

4. Die einzelnen Phasen einer Auktion

98

Die Vorbereitungsphase umfasst den Zeitpunkt vor dem Beginn der nach außen tretenden Verkaufsaktivitäten und dient – wie beim herkömmlichen Unternehmensverkauf auch – der internen Planung und Vorbereitungder Transaktion. Die wesentlichen Aufgaben in dieser Phase sind vor allem:

| – |

Bildung des Projekt- und Verhandlungsteams und Benennung eines verantwortlichen Projektleiters: das Projektteam besteht in aller Regel aus Experten (i) des Verkäufers (und hier aus den Bereichen M&A-Abteilung, Finanzbereich, Personal-, Rechts- und Steuerabteilung), (ii) des Zielunternehmens (neben Finance/Accounting und Recht spielen hier vor allem die Spezialfunktionen des Zielunternehmens eine Rolle) sowie (iii) externen Beratern (also den bereits erwähnten Investmentbankern, Rechtsanwälten und Wirtschaftsprüfern/Steuerberatern), |

| – |

Festlegung auf die gewählte Art der Transaktion (also Ausgliederung vs. Verkauf; Share Deal vs. Asset Deal), |

| – |

Prüfung von Beschränkungen für den Verkauf (z.B. aus kartellrechtlichen Gründen oder wegen rückzuzahlender Beihilfen), |

| – |

steuerliche Strukturierung der Transaktion für den Veräußerer und mögliche Implikationen für die Bieter, |

| – |

Umstrukturierung des Transaktionsobjektes hinsichtlich Rechtsform, Organisation oder der Beziehungen zum Verkäufer und der Verkäufergruppe mit dem Ziel, dass eine eigenständige und transaktionsfähige „Einheit“ entsteht, |

| – |

Festlegung der Kommunikationsstrategie und auch der Strategie für die Fälle eines frühzeitigen Bekanntwerdens der Transaktion, |

| – |

Festlegung eines Zeitplans (wobei sich in vielen Fällen gezeigt hat, dass ein realistischer Zeitplan den Prozess beschleunigt, während ein unrealistisch kurzer Zeitplan den Prozess letzten Endes eher verzögert), |

| – |

vorläufige interne Bewertung des Transaktionsobjektes anhand der Finanzvorschau und des Businessplans, |

| – |

Festlegung von „Incentives“ für das Management des Zielunternehmens/Entscheidung über die Einbeziehung dieses Managements, |

| – |

Erstellung eines Teasers (Kurzwerbeprospekt) und Versendung des Teasers an potenzielle Investoren, |

| – |

Entwurf des Information Memorandums, |

| – |

Entscheidung über die Durchführung einer „Vendor Due Diligence“, |

| – |

Vorbereitung des Datenraums für die spätere Due Diligence. |

99

Während der Kontaktphase werden die unter Rn. 98(4.1.) genannten Maßnahmen weiter vorangetrieben, insbesondere das Information Memorandumfertig gestellt. Das Information Memorandum ist eine Art „Informationsbroschüre“, die in allgemein gehaltener Form Angaben über das zu veräußernde Unternehmen enthält, insbesondere über seinen Tätigkeitsbereich, die wesentlichen Finanzdaten und die zukünftige Geschäftsplanung.[3] Die Federführung für das Information Memorandum liegt in der Regel bei der eingeschalteten Investmentbank. Da der Inhalt des Information Memorandum jedoch mit den Fachabteilungen des Veräußerers und auch des Targets sowie den anderen externen Beratern abgestimmt werden muss, sollte hier ausreichend Zeit eingeplant werden. Am Ende der Kontaktphase erhalten die interessierten Bieter eine Kopie des Information Memorandum. Voraussetzung für die Zusendung des Information Memorandum ist in aller Regel der Abschluss einer Vertraulichkeits- und Geheimhaltungsvereinbarung (Confidentiality Agreement/Non Disclosure Agreement). Durch die Vertraulichkeitsvereinbarung verpflichtet sich der potenzielle Käufer, sämtliche Informationen, die er im Rahmen des Bieterverfahrens erhält, nur zum Zwecke der Transaktion zu nutzen und bei Scheitern der Transaktion zurückzugeben bzw. zu vernichten.[4] Die Reichweite und der Umfang der Vertraulichkeitsvereinbarung werden selbst in Auktionen hin und wieder verhandelt.

100

Zusammen mit der Vertraulichkeitsvereinbarung und dem Information Memorandum erhält jeder Bieter auch eine Kopie des Process Letter 1. Der Process Letter 1 regelt das Verfahren für die Phase 1, also bis zur Abgabe der unverbindlichen Angebote (Indicative Offer). Er enthält in der Regel genaue Informationen über den weiteren Zeitplan der Transaktion (Zeitpunkt für die Abgabe der Gebote, Beginn und Dauer der Due Diligence etc.). Daneben erläutert der Process Letter 1, welche Informationen von den Bietern im Rahmen ihres Indicative Offer erwartet werden.

101

Die nächste Phase, die mit dem Indicative Offer endet, nutzt der Interessent in aller Regel zu einer ersten Prüfung des Unternehmens. Neben den Informationen aus dem Information Memorandum bedient er sich hier regelmäßig öffentlich zugänglicher Quellen und greift auch nicht selten auf Informationsdienste zurück. Entscheidet sich der jeweilige Bieter für die Abgabe eines Angebots, so wird sein Indicative Offernach den Regeln des Process Letter 1 den vom Käufer angenommenen Kaufpreis bzw. einen Kaufpreisrahmen enthalten. Daneben stellen die Bieter kurz ihr eigenes Unternehmen und ihre Strategie für das Zielunternehmen vor. Regelmäßig enthalten die Indicative Offers auch Ausführungen zur Art der Finanzierung des Kaufpreises, zu den Due Diligence Informationen, die der Bieter als wesentlich erachtet und den gesellschaftsrechtlichen Genehmigungen, die er vor dem Signing der Transaktion einholen muss.

102

Der Veräußerer wird zusammen mit der Investmentbank und den weiteren Beratern die unverbindlichen Angebote würdigen und dann eine Vorauswahl treffen. Ernsthafte Gespräche werden in der Regel nur mit einer geringen Zahl von Erwerbsinteressenten geführt. Den in Betracht kommenden Käufern werden im Process Letter 2 die Regeln für das weitere Verfahren in der nächsten Phase mitgeteilt.

103

Der Process Letter 2enthält dabei detaillierte Informationen zum weiteren Vorgehen, insbesondere zur Due Diligence. Die Bieter werden informiert, ab welchem Zeitpunkt und für wie lange der Datenraum geöffnet sein wird.[5] Weiterhin informiert der Process Letter 2, wann der Kaufvertragsentwurf vorliegt und wann der Mark-up des Bieters erwartet wird. In aller Regel folgen Angaben zu weiteren Teilen des Bieterverfahrens, wie Management Presentations, Site Visits und physischen Q&A-Sessions für verschiedene Bereiche. Schließlich führt der Process Letter 2 den vom Bieter erwarteten Inhalt des Binding Offers detailliert auf.

104

Zusammen mit dem Process Letter 2 erhalten die verbleibenden Bieter die Gelegenheit zur Durchführung einer Due Diligence.

105

Gerade im Auktionsverfahren ist die gründliche Vorbereitung der Due Diligencedurch den Veräußerer von ganz grundlegender Bedeutung für den Erfolg der Transaktion. Eine gut organisierte Due Diligence verhindert Verzögerungen im Verfahrensablauf und erhöht die „Qualität“ der Angebote. Werden in einer Phase 1 der Due Diligence wichtige Fragen der Bieter beantwortet, reduziert sich der Umfang einer späteren „Confirmatory Due Diligence“ oder „Red Data Room Due Diligence“. Überraschungen werden so (insbesondere zu einem Zeitpunkt, in dem die Transaktion bereits weit fortgeschritten ist) vermieden.

Читать дальше