Парадокс: как продвигать инновации в экономике, если ведущие игроки вяжут вас по рукам и ногам? Инновации легко внедрять в областях, которые их не интересуют. Так, большинство банков считают охват финансовыми услугами благотворительностью, но, когда стартапы начинают угрожать бизнесу банков, отношение к ним в корне меняется.

Вот почему я считаю, что британский регулятор – Управление по финансовому регулированию и надзору (FCA) – занимается у себя в «инкубаторе» весьма полезным делом. Правда, компании, выходящие на рынок из этого инкубатора, работают обычно в одной из трех сфер:

• компенсируют недостатки существующей банковской системы (например, оптимизируют процесс идентификации клиента и установления его личности – обеспечивают принцип KYC [36] KYC ( англ. know your customer) – «знай своего клиента».

);

• уменьшают трудности, возникающие у клиента, облегчая доступ к банковским услугам через автоматически конфигурируемые программы;

• внедряют инновации в банковскую систему, задействуют технические возможности для расширения услуг (например, робоконсультирование).

Если стартап по-настоящему угрожает прибыльности банка и конкурирует с его продуктами, регуляторы не будут его продвигать.

Побеседовав с представителями банков и стартапов, понимаешь, насколько по-разному они смотрят на мир. Отличие не столь разительно, как между гибким инноватором и почтенным мастодонтом (многие любят именно так изображать это различие в подходах), но все равно существенно. Яснее всего его сформулировал банкир, которого я случайно подслушал: «Ведь это техфин, а не финтех?» Я задумался над его вопросом и понял, где пролегает граница. Инноватор выступает за финтех: он берет финансовые процессы и преобразовывает их с помощью технологий. А мастодонты считают технологии чем-то вторичным, что помогает обслуживать привычные процессы, но никак не менять их. Таков техфин.

Различие в мировоззрении, пусть и очень тонкое, заставляет их подходить к проблеме с разных сторон, поэтому и технологиями они пользуются по-разному. Я задался вопросом, чем обусловлено различие подходов, и понял, что получу ответ, лишь с головой погрузившись в проблему.

Для начала рассмотрим небольшой финтех-стартап. Сотрудники компании – инженеры до мозга костей. Они идут от технологии. Они мыслят исходя из приложений, API и аналитики. В самом сердце их культуры – открытый исходный код, открытые операции и открытое мышление. Эти люди приветствуют разнообразие, работают в глобальном масштабе, не привязаны к офисам и другим структурам – в этом их мастерство. Основные требования, которые они стремятся выполнить для запуска компании, связаны с поиском наставника, бизнес-ангела и инвестора.

Стартап начинается с размышлений о том, как технологии могут преобразовать финансовые процессы. Инженеры берут нечто существующее (кредиты, сбережения, инвестиции, платежи, трейдинг и пр.) и размышляют, как их переизобрести. Хороший пример – P2P-кредитование. В 2005 году, когда Zopa только появилась на рынке, ее основатели рассказали мне о своей бизнес-модели. Звучало довольно дико: «Мы eBay в области кредитования. Вы даете нам деньги, а мы ссужаем их с вашего разрешения. Вы получаете с ваших денег более высокий процент, чем от любой сберегательной программы, а люди меньше платят по своим кредитам. Хотите инвестировать £10 000?»

Бизнес, про который никто ничего не знает, возьмет мои деньги и станет управлять рисками кредитования, ссужая их заемщикам? eBay по займам? Звучит безумно, но так и мыслят стартапы. Десять лет спустя этот стартап собирает более £1,2 млрд у 53 000 клиентов и выдает эти деньги в кредит под самые привлекательные проценты в Соединенном Королевстве. Стартап-модель P2P-кредитования оказалась столь популярна, что ее начали копировать по всему миру, особенно активно в США. Там выдали кредитов на сумму более $8 млрд, причем годовые темпы роста этого рынка удваиваются. Вот почему Lending Club провел один из самых «горячих» в истории IPO в 2014 году, за ним последовала компания SoFi, привлекшая более $1 млрд инвестиций за цикл финансирования 2015 года.

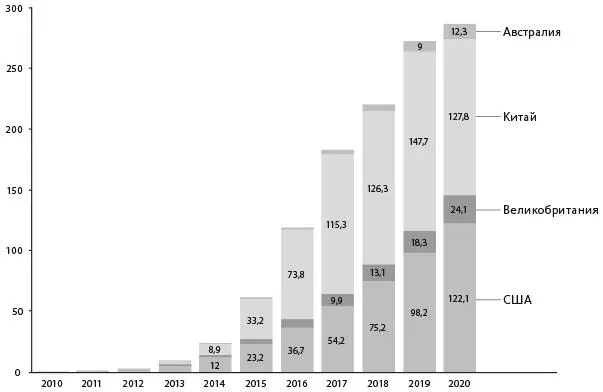

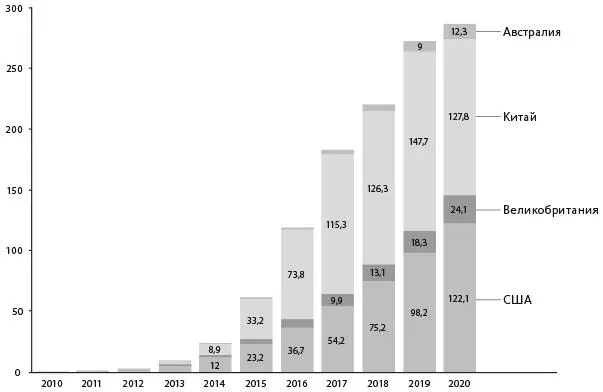

МИРОВОЙ РЫНОК P2P-КРЕДИТОВАНИЯ, $ МЛРД

Источник: Goldman Sachs

Это серьезные цифры, но они несравнимы с прогнозами Goldman Sachs и Morgan Stanley. Goldman Sachs полагает, что к 2020 году почти $11 млрд прибыли от кредитования, которые раньше получали банки, перейдут в новую «социальную экономику» – область, где работают стартапы. Это около 5 % нынешнего рынка. По оценке Morgan Stanley, мировой рынок P2P-кредитования к 2020 году достигнет $290 млрд при совокупном ежегодном темпе роста в 51 % с 2014 по 2020 год. Два крупнейших рынка – Китай и США.

Читать дальше

![Крис Скиннер - Цифровой банк [Как создать цифровой банк или стать им] [litres]](/books/397315/kris-skinner-cifrovoj-bank-kak-sozdat-cifrovoj-b-thumb.webp)