По Матарранцу, в эпоху финтеха 2.0 ключевая роль отводится кооперации и коллаборации. В какой-то степени я разделяю его точку зрения, но чувствую, что эти процессы обусловлены более фундаментальным трендом. Этот тренд – опенсорсность, или открытый исходный код.

Исторически банки были одержимы контролем. Они сами разрабатывали все свои системы, мало доверяли сторонним компаниям, допуская их разве что к третьестепенным задачам. Тотальный контроль над АБС всегда был сильной стороной банков. Теперь это фундаментальная слабость. Банки годами строились как системы, которые могли все контролировать и которым могли полностью доверять, поскольку они все построили сами, но в последние годы появляется все больше технологий, посягающих на эту закрытую прежде систему. Именно переход к открытому исходному коду знаменует собой переход к новому миру – и сильнее всего угрожает старому порядку.

Приложения, API, аналитика, искусственный интеллект, машинное обучение, облачные технологии, мобильные технологии, блокчейн и не только – все эти инновации делают финансовые услуги простыми в применении. Это заметно по многочисленным новым игрокам, среди которых уже немало довольно серьезных.

Я наблюдал, как первая волна финтеха накатывалась на области, которые упустили или недооценили банки: финансирование малого и среднего бизнеса, финансирование студентов, оптимизация мобильных платежей и онлайн-платежей. Финтех-стартапы первой волны можно разделить на три категории:

• ориентированные на обработку платежей;

• порождающие новые модели P2P-кредитования;

• предоставляющие банкам инструменты для управления частным капиталом и моделирования рисков.

С 2014 года ситуация изменилась. Три области по-прежнему в поле зрения, но сегодня мы имеем дело с робоконсультированием, новыми видами трейдинга и инвестиций, переосмыслением инфраструктуры с учетом блокчейн-протокола и принятием биткоина в качестве феномена более интересного, чем мыльный пузырь. Финтех 2.0 превратил мелкие компании-«кровососы», раньше лишь слегка жалившие крупные банки, в тучу саранчи, которая атакует банковских гигантов.

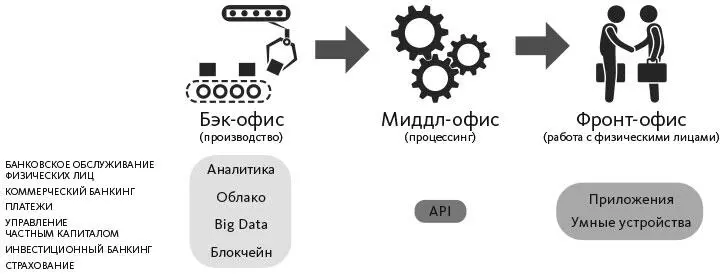

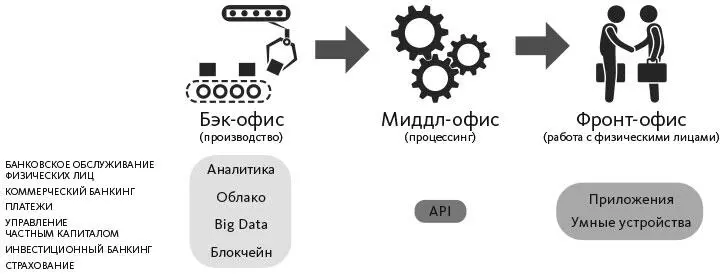

Финтех 2.0 разлагает финансовые структуры на их первоэлементы. Одни из них относятся к бэк-офису, другие – к миддл-офису, третьи – к фронт-офису, причем каждая область неплохо функционирует благодаря современным технологиям. Умные решения, начиненные искусственным интеллектом, интегрируемые через приложения, обеспечивают клиенту исключительно удобное взаимодействие с фронт-офисом. API и автоматически конфигурируемые интерфейсы миддл-офиса гарантируют связь между фронт- и бэк-офисом в режиме реального времени, а машинное обучение, искусственный интеллект, глубокий анализ данных и облачные технологии вместе с распределенными реестрами блокчейна помогают по-новому структурировать услуги на уровне бэк-офиса.

Это и есть фундаментальный сдвиг, происходящий сегодня в мире финтеха. Процесс продолжится и в следующем десятилетии: любой банк, не попавший в этот вихрь перемен (то есть не перестроивший свои ключевые сервисы на основе открытого исходного кода), потерпит крах.

В нынешней ситуации банку необходимы лидеры, осознающие структурный переход от вертикально интегрированных закрытых систем к системам на основе открытого исходного кода, ориентированным на сотрудничество. Обладают ли банки таким пониманием? Определенно нет, если всего 3 % крупнейших мировых банков сегодня руководят люди с техническим образованием, а в 77 % есть всего один инженер в высшем руководстве (в 43 % банков руководителей-технарей нет вообще).

С переходом к финтеху 3.0 банки будут гораздо сильнее напоминать финансовую коллаборацию, интегрирующую цепочки ценностей, а их закрытые уникальные АБС окажутся в руинах. Те банки, что будут пытаться изо всех сил поддерживать жизнеспособность безнадежно устаревших структур, погибнут.

Одолеют ли финтех-стартапы традиционные банки

Есть старый анекдот. Заехал как-то водитель в сельскую местность и заблудился. Видит – идет крестьянин. Он притормаживает и спрашивает: «Как доехать до города?» А тот ему отвечает: «Ох, если вам нужно в город, то стартовать лучше не отсюда». Именно в таком положении сегодня оказались банки. Они хотят достичь нирваны новых технологий, однако увязли в устаревших системах. Старые системы и устаревшие технологии не дают банку двигаться вперед, в стремительно меняющееся будущее, и финтех-стартапы собираются сыграть именно на этой слабости крупных банков.

Читать дальше

![Крис Скиннер - Цифровой банк [Как создать цифровой банк или стать им] [litres]](/books/397315/kris-skinner-cifrovoj-bank-kak-sozdat-cifrovoj-b-thumb.webp)