ДЕБЕТ 62 КРЕДИТ 90

– 169 920 руб. – осуществлена реализация товара;

ДЕБЕТ 50 КРЕДИТ 62

– 169 920 руб. – внесена в кассу выручка за реализованный товар;

ДЕБЕТ 90 КРЕДИТ 68 субсчет «Расчеты с бюджетом по НДС»

– 25 920 руб. – начислен НДС от реализации;

ДЕБЕТ 90 КРЕДИТ 41

– 120 000 руб. – списана покупная стоимость реализованного товара;

ДЕБЕТ 90 КРЕДИТ 99

– 24 000 руб. (169 920 – 25 920–120 000) – определен финансовый результат от реализации;

ДЕБЕТ 99 КРЕДИТ 68 субсчет «Расчеты с бюджетом по налогу на прибыль»

– 5 760 руб. (24 000 руб. Ч 24 %) – начислен налог на прибыль.

Разные партии товаров поступают по разным ценам. По какой же цене их списывать при их реализации?

Пункт 16 ПБУ 5/01 предусматривает несколько способов оценки выбывающих материально-производственных запасов, а значит, и товаров (кроме товаров, учитываемых по продажной стоимости), а именно:

– по себестоимости каждой единицы;

– по средней себестоимости;

– по себестоимости первых по времени приобретения материально-производственных запасов (способ ФИФО).

Аналогичные условия содержатся в пункте 58 Положения по ведению бухгалтерского учета и бухгалтерской отчетности в Российской Федерации № 34н.

Пункт 14 Типовых рекомендаций по организации бухучета малых предприятий указывает, что товары, приобретаемые малым предприятием для продажи, принимаются к бухгалтерскому учету по стоимости приобретения с дальнейшим их списанием при выбытии по методу средневзвешенной (средней) себестоимости.

При этом никакого выбора из предложенных методов сделать не предлагается. Если на предприятии и так хотят применять списание по средней себестоимости, то, как говорится, вопросов нет. Но если выгоден какой-то другой способ списания, можно ли применять его? На наш взгляд, несмотря на приведенный пункт Типовых рекомендаций, все-таки можно. Дело в том, что уравниловка малого бизнеса со всем остальным бизнесом в целом, отрицательно сказываясь на его развитии, в данном случае играет ему на руку. Формально мало какое фактически малое предприятие может считаться юридически малым, так как не соблюдается вся предусмотренная законодательством процедура, которую мы уже рассматривали на страницах данной книги. Это – во-первых.

Во-вторых, ПБУ 5/01, предлагая выбор метода списания товаров – по себестоимости каждой единицы; по средней себестоимости; по себестоимости первых по времени приобретения материально-производственных запасов (способ ФИФО), не делает каких-либо ограничений по их применению для малых предприятий. А любые неустранимые сомнения, противоречия должны решаться в пользу налогоплательщика.

Пример практического применения различных методик списания товаров (ФИФО, ЛИФО, по средней себестоимости, по себестоимости каждой единицы) приведен в разделе «Учет материалов».

ПРИМЕР

Учетной политикой ООО «Юность» предусмотрено следующее:

Выписка из Приказа об учетной политике предприятия:

При продаже (отпуске) товаров их стоимость списывается с применением метода оценки по средней себестоимости.

Бухгалтер малого предприятия, делая реализационные проводки, также должен придерживаться единых методологических основ и правил ведения бухгалтерского учета.

Так, например, при осуществлении реализации прочего имущества предприятия (основных средств, нематериальных активов) бухгалтер не должен забывать, что амортизация продолжает начисляться по первое число месяца, следующего за месяцем выбытия объекта.

ПРИМЕР

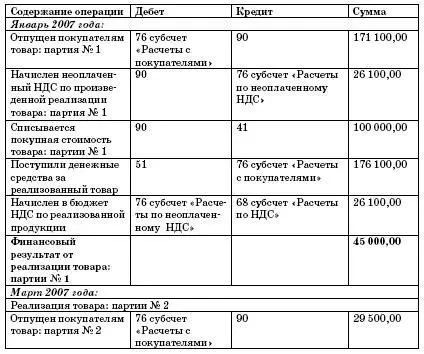

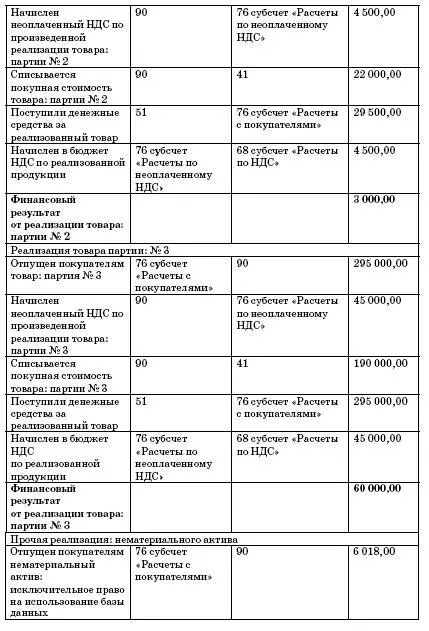

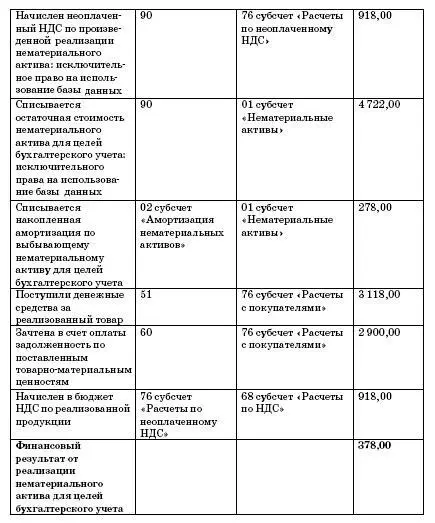

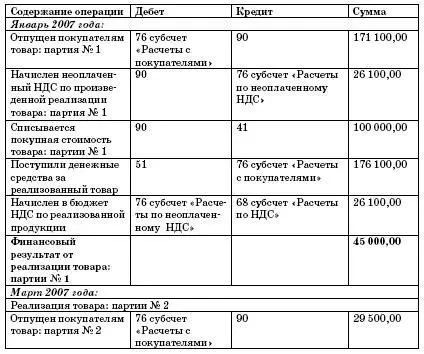

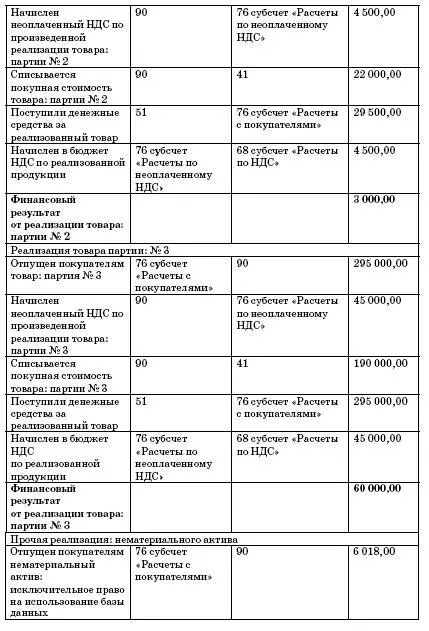

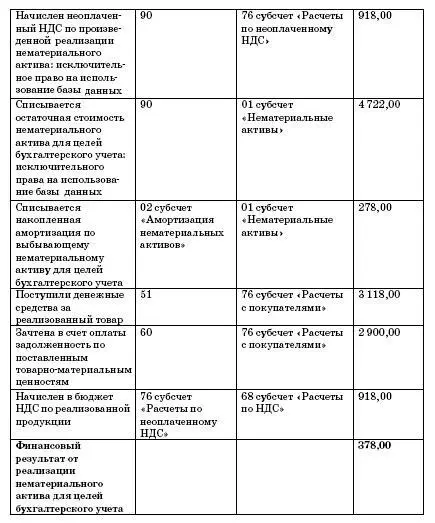

ООО «Юность» с января по март 2007 года реализовало товары и нематериальные активы, оплата за которые поступила в полном объеме:

Данные реализационные операции отражены в учете организации следующим образом:

Таким образом, доход предприятия от реализации за I квартал без учета расходов для целей бухгалтерского учета составил в общей сумме 108 378 руб. ((171 100 – 26 100–100 000) + (29 500 – 4 500 – 22 000) + (295 000 – 45 000–190 000) + (6 018–918 – 4 722)).

Читать дальше