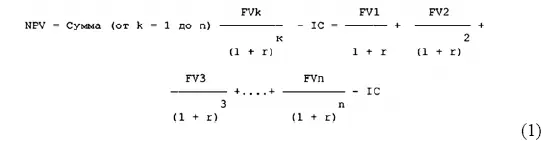

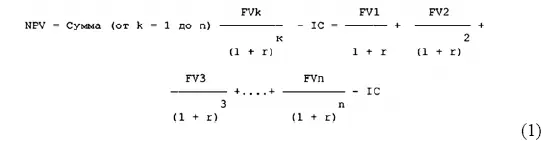

Где FVn – предполагаемые к получению доходы от реализации проекта за n лет;

IC – затраты на проект;

r – норма доходности на вложенный капитал;

n – число лет вложений.

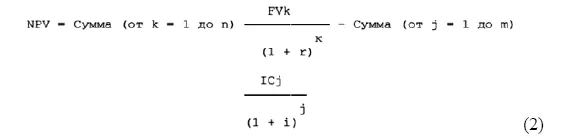

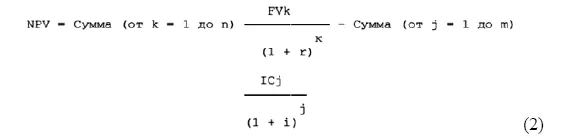

Если банк предполагает осуществить не единовременные вложения, а последовательные вложения денежных ресурсов с течение ряда лет (m), то NPV рассчитывается по следующей формуле:

где i – прогнозируемый средний темп инфляции.

Решение о капитальных вложениях принимается руководством, исходя из следующих предпосылок:

• если NPV больше 0, то капиталовложения являются целесообразными, поскольку доходы от проекта превысят затраты на реализацию;

• если значение NPV равно 0, то решение должно приниматься из оценки других критериальных оценок, поскольку реализуя данный проект банк покрывает сделанные затраты;

• если NPV меньше 0, то от проекта целесообразно отказаться, поскольку он приведет к потенциальным убыткам.

Другим методом оценки капиталовложений является оценка по внутренней норме доходности (internal rate of return – IRR), при которой также принимается во внимание временная стоимость денег. Внутренняя норма доходности представляет собой ставку процента (r), полученного от вложений дохода в течение срока их вложений. Данная ставка используется для дисконтирования всех потоков поступлений денежных средств в результате капиталовложения, для того чтобы приравнять приведенную стоимость этих поступлений к приведенной стоимости первоначальных денежных расходов. Иными словами, это ставка дисконтирования, при которой NPV капиталовложений равна нулю. Внутренняя норма доходности может быть также выражена через максимальный размер капитала, который может быть использован для финансирования проекта. Внутреннюю норму доходности можно определить, если найти значение из r формулы (1), перегруппировав члены и приняв значение NPV нулю.

Если внутренняя норма доходности больше альтернативных издержек на капитал, то вложения целесообразны. И наоборот, если внутренняя норма доходности меньше альтернативных издержек, результатом будет отказ от капиталовложений.

Во многих ситуациях метод внутренней нормы доходности приводит к тому же решению, что и метод чистой приведенной стоимости. Однако, при получении различных результатов оценки предпочтительным является метод NPV, так как основной проблемой, связанной с методом IRR, является то, что в ней результат показывается в виде процентов, а не денег.

Третьим способом оценки целесообразности капиталовложений является «индекс рентабельности». Этот метод, по сути, является разновидностью метода чистой приведенной стоимости. Для его определения необходимо разделить приведенную стоимость поступлений денежных средств на первоначальные затраты. Если индекс рентабельности меньше 1, то проект следует отвергнуть. Если индекс больше 1, проект следует принять.

Еще одним методом оценки капиталовложений является метод окупаемости, сущность которого в определении времени, необходимого для поступления денежных средств от вложенного капитала в размерах, позволяющих возместить первоначальные денежные расходы. При использовании метода окупаемости игнорируется такой важный факт, что будущие поступления денежных средств нельзя обоснованно сравнивать с первоначальными затратами до тех пор, пока будущие поступления не будут дисконтированы до их приведенной стоимости.

Метод на основе расчета окупаемости часто применяется совместно с метод чистой приведенной стоимости или с методом внутренней нормы доходности капиталовложений. Он является своеобразным индикатором, выявляющим проекты, нуждающиеся в более основательном анализе.

Другим распространенным в банковской практике методом оценки капиталовложений, в котором не используется временная стоимость денег, является прибыль на вложенный капитал. Этот метод отличается от других тем, что для расчетов используются данные о прибыли, а не о поступлениях денежных средств. При этом оценка капиталовложений производится на основании деления средней ежегодной прибыли проекта на средние затраты. При исчислении среднегодовой прибыли в расчет включаются только величины доходов и расходов, связанных с анализируемым капиталовложением. Средняя величина затрат на капитальные вложения зависит от метода начисления амортизации. Если начисление амортизации равномерное, то предполагается, что стоимость инвестиций будет уменьшаться с течением времени также равномерно. Средняя стоимость капитальных вложений при этом подходе равна половине суммы первоначальных затрат плюс половина ликвидационной стоимости в конце срока проекта.

Читать дальше

Конец ознакомительного отрывка

Купить книгу