Пример 1.Акционерное общество зарегистрировало 10 тыс. обыкновенных акций, из которых 9 тыс. было продано акционерам. Через некоторое время общество выкупило у инвесторов 500 акций. По окончании отчетного года собранием акционеров принято решение о распределении в качестве дивидендов 1,7 млн руб. прибыли. Определить дивиденд на одну акцию и ставку дивиденда при номинальной стоимости акции в 10 тыс. руб.

Решение . Рассчитаем число акций в обращении:

9000 – 500 = 8 500 акций.

На балансе общества 1500 акций (10 000 – 8500), и по ним дивиденд не выплачивается. Дивиденд на каждую акцию, находящуюся в обращении, составит:

Д = 1 700 000 / 8500 = 200 руб.

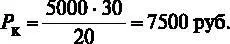

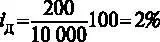

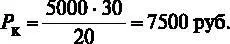

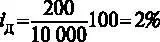

Ставка дивиденда:

.

.

Дивиденд по привилегированным акциям определяется при их выпуске в эмиссионном проспекте.

Дивиденд не выплачивается по акциям, находящимся на балансе общества.

Наличие нескольких этапов в жизни акций, их длительное обращение на рынке обуславливают многообразие цен: номинальную, эмиссионную, рыночную.

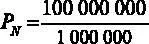

На акции указывается номинальная стоимость, которая определяется делением величины уставного капитала общества на количество акций:

. (5)

. (5)

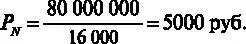

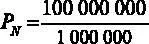

Пример 2.Определить номинальную цену акций, выпущенных инвестиционным фондом, при условии что уставный капитал фонда составляет 100 млн руб., а в выпуске – 1 млн простых именных акций.

Решение . Номинальная цена акции:

.

.

Номинальная стоимость выступает как некоторый ориентир ценности бумаги на первичном рынке капитала и является базой расчета ряда оценочных показателей.

На основе номинальной стоимости определяется эмиссионная цена, по которой осуществляется первичное размещение акций. Эмиссионная цена может совпадать с номинальной или отличаться от нее.

При размещении бумаги по цене выше номинальной считается, что бумага размещается с премией (ажио). Премия является чистым эмиссионным доходом эмитента. Бумага может продаваться и дешевле номинальной стоимости, т. е. с дисконтом.

На вторичном рынке акции реализуются по рыночной цене, определяемой соотношением спроса и предложения. Цену предложения устанавливает продавец, цену спроса – покупатель. Разница между двумя этими ценами образует маржу (от фр. marge – край). Термин «маржа» применяется на рынке ценных бумаг для оценки возможного дохода участников сделки.

Внутри маржи находится цена исполнения сделки, т. е. продажи акции, называемая курсовой. Она рассчитывается по следующей формуле:

, (6)

, (6)

где P K– курсовая стоимость ценной бумаги, руб.;

i БУП– безопасный уровень прибыльности.

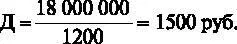

Пример 3.Определить ставку дохода и курс обыкновенных акций, если уставный фонд корпорации составляет 80 млн руб., при условии что он разделен на 16 000 акций, четвертая часть которых является привилегированными и имеет фиксированную ставку дивиденда 22 % годовых. Сумма объявленных дивидендов составляет 22 400 тыс. руб. Безопасный уровень прибыльности – 20 % годовых.

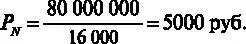

Решение. Определяем номинальную стоимость акций:

Количество привилегированных акций:

16 000 · 0,25 = 4000 шт.

Количество обыкновенных акций:

16 000 – 4000 = 12 000 шт.

Сумма дивидендов привилегированных акций равна

4 400 000 руб. (4000 · 0,22 · 5000).

Сумма дивидендов по обыкновенным акциям:

22 400 000 – 4 400 000 = 18 000 000 руб.

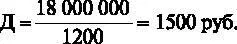

Размер дивиденда на одну обыкновенную акцию:

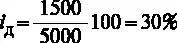

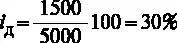

Ставка дивиденда по обыкновенным акциям:

.

.

Курс акции:

Участники рынка ценных бумаг, используя различные источники информации и имея неодинаковый опыт в инвестиционном бизнесе, по-разному оценивают требуемый уровень прибыльности, предполагая разную степень инвестиционного риска.

Читать дальше

.

. . (5)

. (5) .

. , (6)

, (6)

.

.