Asimismo, se deberán presentar copias certificadas por el secretario del consejo de administración o el administrador único, correspondientes al libro de registro de acciones nominativas y al libro de variaciones de capital, en su caso, que las personas morales se encuentran obligadas a llevar conforme a la Ley General de Sociedades Mercantiles.

Determinación de la parte deducible en el ISR correspondiente a los pagos a trabajadores que se encuentren exentos de este impuesto

Concepto

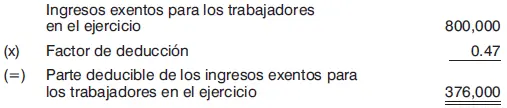

A partir del 1o. de enero de 2014 los pagos que a su vez sean ingresos exentos para los trabajadores no serán deducibles hasta por la cantidad que resulte de aplicar el factor de 0.53 al monto de dichos pagos; es decir, los referidos pagos se podrán deducir sólo en un 47%.

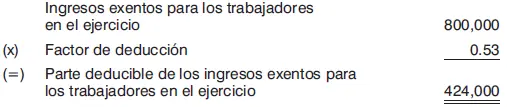

El factor a que se refiere el párrafo anterior será del 0.47 cuando las prestaciones otorgadas por los empleadores a favor de sus trabajadores que a su vez sean ingresos exentos para dichos trabajadores, en el ejercicio de que se trate, no disminuyan respecto a las otorgadas en el ejercicio inmediato anterior; es decir, en este caso, los referidos pagos se podrán deducir en un 53%.

Entre los ingresos exentos del pago del ISR más comunes para los trabajadores, podemos mencionar los siguientes:

1. Tiempo extra exento.

2. Aguinaldo exento.

3. Prima vacacional exenta.

4. Vales de despensa exentos.

5. Fondo de ahorro exento.

Determinación

1. Fórmulas para su obtención

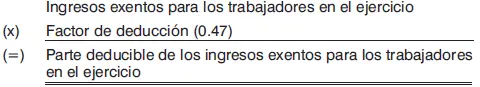

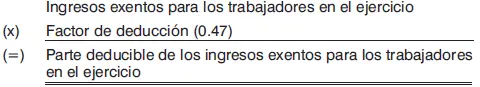

1o. Cuando las prestaciones otorgadas por los empleadores a favor de sus trabajadores que a su vez sean ingresos exentos para dichos trabajadores, en el ejercicio de que se trate, disminuyan respecto a las otorgadas en el ejercicio inmediato anterior.

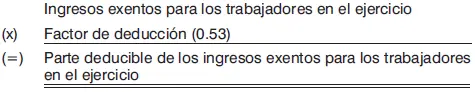

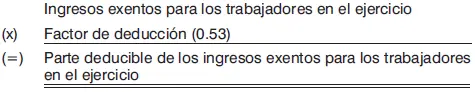

2o. Cuando las prestaciones otorgadas por los empleadores a favor de sus trabajadores que a su vez sean ingresos exentos para dichos trabajadores, en el ejercicio de que se trate, no disminuyan respecto a las otorgadas en el ejercicio inmediato anterior.

2. Ejemplo de su obtención

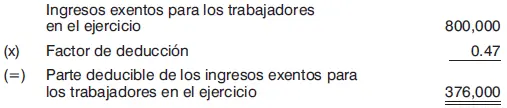

1o. Cuando las prestaciones otorgadas por los empleadores a favor de sus trabajadores que a su vez sean ingresos exentos para dichos trabajadores, en el ejercicio de que se trate, disminuyan respecto a las otorgadas en el ejercicio inmediato anterior.

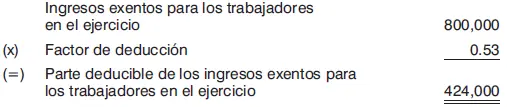

2o. Cuando las prestaciones otorgadas por los empleadores a favor de sus trabajadores que a su vez sean ingresos exentos para dichos trabajadores, en el ejercicio de que se trate, no disminuyan respecto a las otorgadas en el ejercicio inmediato anterior.

Fundamento

LISR

28.- Para los efectos de este Título, no serán deducibles:

....................................................................................................................................

XXX. Los pagos que a su vez sean ingresos exentos para el trabajador, hasta por la cantidad que resulte de aplicar el factor de 0.53 al monto de dichos pagos. El factor a que se refiere este párrafo será del 0.47 cuando las prestaciones otorgadas por los contribuyentes a favor de sus trabajadores que a su vez sean ingresos exentos para dichos trabajadores, en el ejercicio de que se trate, no disminuyan respecto de las otorgadas en el ejercicio fiscal inmediato anterior.

....................................................................................................................................

Costo de lo vendido deducible para las personas morales

Concepto

Es el costo de la producción o adquisición (según se trate de una empresa de transformación o de una comercializadora) de los artículos vendidos que generaron los ingresos reportados en las ventas.

El costo se deduce en el ejercicio en el que se acumulen los ingresos que se deriven de la enajenación de los bienes de que se trate.

Para determinar el costo de lo vendido de la mercancía, deberá aplicarse el sistema de costeo absorbente. En ningún caso se dará efectos fiscales a la revaluación de los inventarios o del costo de lo vendido.

Las personas morales podrán optar por cualquiera de los métodos de valuación de inventarios que se mencionan a continuación:

1. Primeras entradas primeras salidas (PEPS).

2. Costo identificado.

3. Costo promedio.

4. Detallista.

Una vez elegido el método, se deberá utilizar el mismo durante un periodo mínimo de cinco ejercicios. Cuando los contribuyentes para efectos contables utilicen un método distinto a los señalados anteriormente, podrán seguir utilizándolo para valuar sus inventarios para efectos contables, siempre que lleven un registro de la diferencia del costo de las mercancías que exista entre el método de valuación utilizado por el contribuyente para efectos contables y el método de valuación que utilice en los términos de la LISR. La cantidad que se determine conforme a este párrafo no será acumulable o deducible.

Cuando con motivo de un cambio en el método de valuación de inventarios se genere una deducción, ésta deberá disminuirse de manera proporcional en los cinco ejercicios siguientes.

Determinación

1. Fórmulas para su obtención

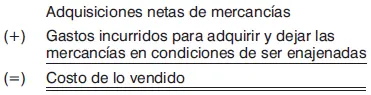

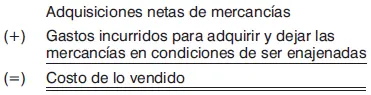

1o. Para empresas que se dedican a la compraventa:

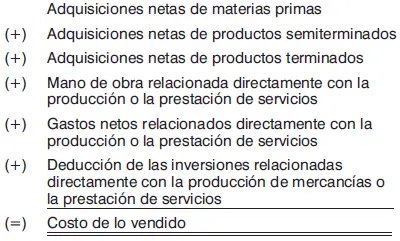

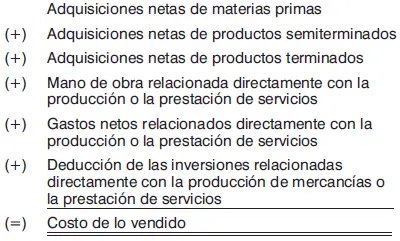

2o. Para empresas que realizan actividades distintas a la compraventa:

Notas

1. Cuando los conceptos mencionados en el numeral 2 guarden una relación indirecta con la producción, los mismos formarán parte del costo, en proporción a la importancia que tengan en dicha producción.

2. Para determinar el costo del ejercicio, se excluirá el correspondiente a la mercancía no enajenada en el mismo (inventario final), así como el de la producción en proceso, al cierre del ejercicio de que se trate.

2. Ejemplo de su obtención

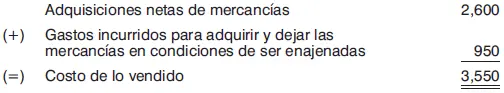

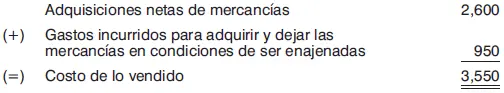

1o. Para empresas que se dedican a la compra venta:

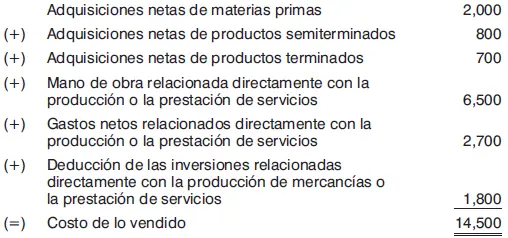

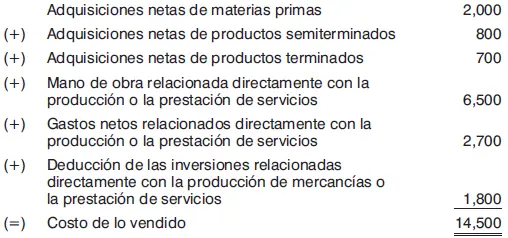

2o. Para empresas que realizan actividades distintas a la compraventa:

Notas

1. Cuando se opte por utilizar el método PEPS, deberá llevarse de manera individual por cada tipo de mercancías, sin que se pueda llevar en forma monetaria. Cabe señalar que en el Reglamento de la LISR se podrán establecer facilidades para no identificar los porcentajes de deducción del costo respecto de las compras por cada tipo de mercancías de manera individual.

Читать дальше