24.- Para efectos del artículo 22 de la Ley, cuando se esté en el supuesto de que el saldo de la cuenta de utilidad fiscal neta a la fecha de adquisición, adicionado del monto de los reembolsos pagados, de la diferencia pendiente de disminuir a que se refiere el artículo 77, párrafo quinto de la Ley y de las pérdidas fiscales pendientes de disminuir, señalados en el artículo 22, fracción II, inciso b) de la Ley, sea mayor que la suma del saldo de la cuenta de utilidad fiscal neta a la fecha de la enajenación adicionado de las pérdidas disminuidas a que se refiere el artículo 22, fracción III, párrafo primero de la Ley, por la diferencia que se determine conforme a este párrafo, los contribuyentes estarán a lo siguiente:

I. Cuando la diferencia determinada sea menor que el costo comprobado de adquisición, se considerará como monto original ajustado de las acciones a que se refiere el artículo 22, fracción I de la Ley, la cantidad que resulte de restar al costo comprobado de adquisición actualizado, la diferencia determinada en términos del párrafo primero de este artículo, y

II. Cuando la diferencia determinada exceda del costo comprobado de adquisición, las acciones que se enajenan no tendrán costo promedio por acción y dicho excedente, considerado por acción, actualizado, se deberá disminuir del costo promedio por acción que se determine en la enajenación inmediata siguiente o siguientes, en términos del artículo 22, fracción III, párrafo tercero de la Ley. Dicho excedente se actualizará desde el mes de la enajenación y hasta el mes en que se disminuya.

25.- Para los efectos del artículo 23, párrafo segundo de la Ley, el costo promedio por acción que se distribuirá entre las acciones de las sociedades escindente y escindidas, se efectuará en la misma proporción en la que se divida el capital contable del estado de posición financiera aprobado por la asamblea de accionistas que haya servido de base para realizar la escisión.

26.- Para efectos del artículo 24 de la Ley, los contribuyentes que realicen reestructuraciones de sociedades constituidas en México pertenecientes a un mismo grupo, deberán presentar la solicitud de autorización a que se refiere dicho precepto ante la autoridad fiscal competente, previamente a que se lleve a cabo la reestructuración correspondiente.

27.- Para efectos del artículo 24, párrafo primero de la Ley, la sociedad emisora de las acciones no requiere estar constituida en México, siempre que las sociedades enajenante y adquirente estén constituidas en México, acrediten pertenecer a un mismo grupo y se cumplan los requisitos a que se refieren la Ley y este Reglamento.

28.- Para efectos del artículo 24, fracción III de la Ley, los estados financieros consolidados a que se refiere dicho precepto, serán aquellos que se elaboraren de acuerdo con las disposiciones que regulen al contribuyente en materia contable y financiera o bien, que esté obligado a aplicar, entre otras, las normas de información financiera, los principios de contabilidad denominados “United States Generally Accepted Accounting Principles” o las normas internacionales de información financiera y, en general, cualquier otra disposición jurídica aplicable en materia de contabilidad, considerando los efectos de la reestructuración.

29.- Para efectos del artículo 24, fracción IV de la Ley, la información que deberá constar en el acta de asamblea que levante la sociedad emisora de las acciones que recibe el solicitante con motivo de la suscripción y pago de capital, será la siguiente:

I. Número de las acciones de las cuales era propietario el solicitante, señalando el costo promedio por acción, así como, el monto original ajustado que corresponda a las mismas determinado conforme al artículo 22 de la Ley,

II. Número de las acciones adquiridas por el solicitante por la enajenación de las acciones de las cuales era propietario, y

III. Número de las acciones representativas del capital social de la sociedad adquirente, que reciba cada suscriptor como consecuencia de la suscripción y pago del capital, y el costo comprobado de adquisición de las mismas para efectos de los artículos 22 y 23 de la Ley.

Para efectos del párrafo anterior, el costo comprobado de adquisición de las acciones que recibe el solicitante, será el que resulte de dividir el monto original ajustado a que se refiere la fracción I de este artículo, entre el número de acciones recibidas, considerándose que la fecha de adquisición de las mismas, es la fecha de enajenación de las acciones de las que era propietario el solicitante.

Asimismo, se deberán presentar copias certificadas por el secretario del consejo de administración o el administrador único, correspondientes al libro de registro de acciones nominativas y al libro de variaciones de capital, en su caso, que las personas morales se encuentran obligadas a llevar conforme a la Ley General de Sociedades Mercantiles.

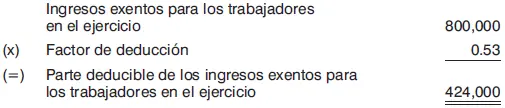

Determinación de la parte deducible en el ISR correspondiente a los pagos a trabajadores que se encuentren exentos de este impuesto

Concepto

A partir del 1o. de enero de 2014 los pagos que a su vez sean ingresos exentos para los trabajadores no serán deducibles hasta por la cantidad que resulte de aplicar el factor de 0.53 al monto de dichos pagos; es decir, los referidos pagos se podrán deducir sólo en un 47%.

El factor a que se refiere el párrafo anterior será del 0.47 cuando las prestaciones otorgadas por los empleadores a favor de sus trabajadores que a su vez sean ingresos exentos para dichos trabajadores, en el ejercicio de que se trate, no disminuyan respecto a las otorgadas en el ejercicio inmediato anterior; es decir, en este caso, los referidos pagos se podrán deducir en un 53%.

Entre los ingresos exentos del pago del ISR más comunes para los trabajadores, podemos mencionar los siguientes:

1. Tiempo extra exento.

2. Aguinaldo exento.

3. Prima vacacional exenta.

4. Vales de despensa exentos.

5. Fondo de ahorro exento.

Determinación

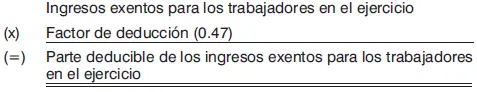

1. Fórmulas para su obtención

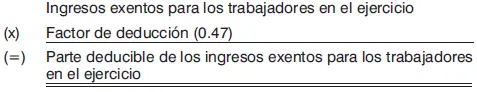

1o. Cuando las prestaciones otorgadas por los empleadores a favor de sus trabajadores que a su vez sean ingresos exentos para dichos trabajadores, en el ejercicio de que se trate, disminuyan respecto a las otorgadas en el ejercicio inmediato anterior.

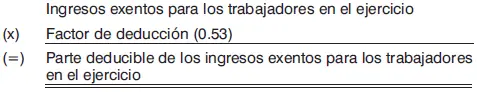

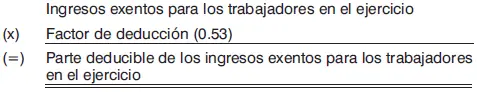

2o. Cuando las prestaciones otorgadas por los empleadores a favor de sus trabajadores que a su vez sean ingresos exentos para dichos trabajadores, en el ejercicio de que se trate, no disminuyan respecto a las otorgadas en el ejercicio inmediato anterior.

2. Ejemplo de su obtención

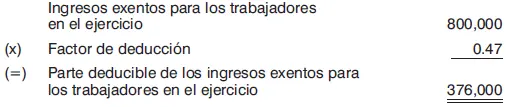

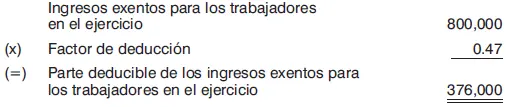

1o. Cuando las prestaciones otorgadas por los empleadores a favor de sus trabajadores que a su vez sean ingresos exentos para dichos trabajadores, en el ejercicio de que se trate, disminuyan respecto a las otorgadas en el ejercicio inmediato anterior.

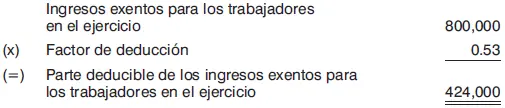

2o. Cuando las prestaciones otorgadas por los empleadores a favor de sus trabajadores que a su vez sean ingresos exentos para dichos trabajadores, en el ejercicio de que se trate, no disminuyan respecto a las otorgadas en el ejercicio inmediato anterior.

Fundamento

Читать дальше