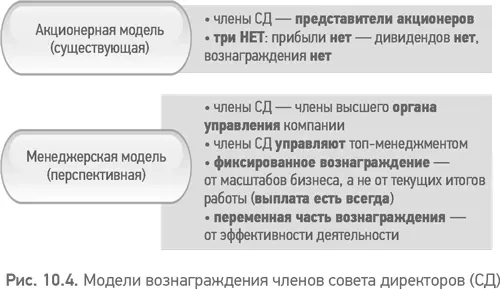

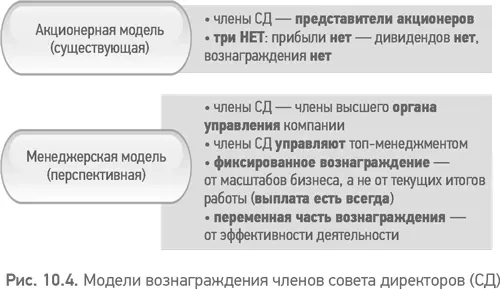

Как мы видели на рис. 10.1, одной из целей оценки совета директоров является определение дополнительного вознаграждения членам совета. Раз речь идет о дополнительном вознаграждении, то логично, что есть и основное, а значит, стоит вопрос о вознаграждении (мотивации) членов совета директоров в целом. Соображения об этом вопросе пришли мне не в процессе написания книги, а несколько раньше, и в 2013 г. они были изложены в нашей с коллегами статье «Вознаграждение членов советов директоров компаний с государственным участием… и не только»{86}. Исторически в России сложилась, как мы ее назвали, «акционерная» модель вознаграждения членов советов, сущность которой заключается в следующем (рис. 10.4): членами советов директоров становились крупные акционеры и их доверенные лица, находящиеся с ними в тесных деловых и личных отношениях, а также менеджеры управленческих структур этих акционеров, включая менеджмент компаний. В состав советов могли входить и миноритарные акционеры, сумевшие консолидировать необходимые пакеты акций. То есть фактически советы директоров состояли из представителей акционеров, и, как следствие, их функционал заключался в представлении интересов акционеров, делегировавших их в состав данного органа управления. Для таких членов советов вознаграждение за их работу именно в этом качестве не являлось значимым фактором и мотивацией их деятельности; их главная мотивация лежала, как правило, вне компании. Главным для них были те финансовые выгоды, которые получали делегировавшие их акционеры. Эти выгоды могли быть не только в виде доли прибыли, идущей на дивиденды акционерам, но и в контроле над финансовыми потоками от деятельности компаний, в советы директоров которых они входили, а также иных форматов выгод для контролирующих предприятие акционеров.

В рамках акционерной модели вознаграждение членов советов директоров – лишь производная от получаемых акционерами выгод. А учитывая, что тогда доминировал однофакторный подход в оценке деятельности управленцев, в качестве единственного фактора была выбрана чистая прибыль. И, как следствие, даже государство в своем налоговом законодательстве фактически закрепило эту логику – Налоговый кодекс РФ указывает, что при определении налоговой базы по налогу на прибыль расходы в виде вознаграждения и иных выплат членам советов директоров не учитываются. В результате широкое распространение получила практика выплаты вознаграждений членам советов в форме единовременной суммы после проведения годового собрания акционеров и лишь в том случае, если по итогам отчетного периода компания получила чистую прибыль. А при отсутствии чистой прибыли вознаграждение чаще всего не выплачивается вообще. Многие компании не только в своих документах «увязали» размер вознаграждения с размером прибыли, но и, «для гарантии», указали, что источником выплаты вознаграждения членам советов директоров является чистая прибыль. Мы назвали такую акционерную модель как «модель трех “нет”» – прибыли нет , дивидендов нет , вознаграждения нет . В российских госкомпаниях такой проблемы тогда вообще не существовало ввиду того, что их советы директоров состояли только из чиновников, которым по закону нельзя было выплачивать вознаграждение за эту деятельность.

Но время шло, и с начала 2000-х гг. в составы советов директоров частных публичных российских компаний в значительной мере стали избираться независимые директора, а с 2008 г. заметное число профессиональных директоров (и независимых и профессиональных поверенных), то есть не чиновников, стали избираться в госкомпании. И поначалу острота проблемы устаревания и несоответствия реальностям акционерной модели вознаграждения не замечалась. Это было вызвано тем, что на начальной фазе привлечения независимых директоров их избирали устойчиво успешные частные и крупные госкомпании, чистая прибыль у которых была практически всегда. Хотя уже здесь появляется основание несколько глубже задуматься над темой вознаграждения членов советов директоров, то есть над определенным несоответствием акционерной модели вознаграждения и роли независимых директоров. Дело в том, что независимые директора по своей сути не представляют никаких акционеров, ни их выдвинувших, ни за них проголосовавших. И они не могут получать иное вознаграждение, кроме как от компании, то есть акционеры не могут оплачивать их работу в интересах компании и своих лично, что вполне допускается и широко практикуется при оплате труда представителей акционеров при акционерной модели вознаграждения.

Читать дальше

Конец ознакомительного отрывка

Купить книгу