Экономический статус фонда

Объем финансирования пенсионной программы с установленными выплатами определяется актуарием. Актуарий основывает свои оценки на прогнозе разных факторов: уровня заработной платы, возраста выхода на пенсию, средней ожидаемой продолжительности жизни, текучести кадров (рабочей силы), инвестиционной отдачи активов фонда, уровня гарантированных выплат.

Из-за сложности прогнозирования таких переменных при системах установленных выплат в фондах часто возникают либо дефицит, либо избыток средств.

Например, для финансируемой схемы, соответственно, дефицит или избыток могут быть установлены при сопоставлении текущей рыночной стоимости активов программы (справедливая рыночная оценка) с текущей стоимостью обязательств. Исследование данного вопроса приведено ниже.

4.2.3. Пенсионные обязательства

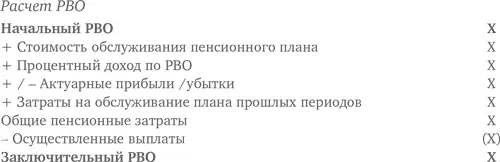

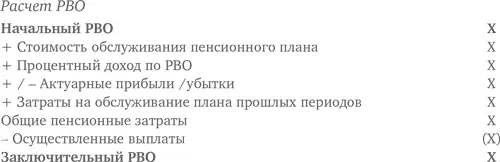

Уровень заработной платы на момент выхода на пенсию оказывает значительное влияние на размер установленных пенсионных обязательств. Существует два способа их расчета: аккумулированные пенсионные обязательства (АВО) и обязательства прогнозируемых выплат (РВО). Фундаментальные принципы обоих методов расчета одинаковы. Единственное различие состоит в том, что первый способ не учитывает будущий рост заработной платы. Стандартом МСФО (IAS) 19 предписан второй метод расчета.

Примечания

1. МСФО (IAS) 19 использует термин DBO (обязательства по плану с установленными выплатами), но это то же самое, что и более распространенное РВО.

2. АВО и РВО идентичны в схемах, не отражающих уровень зарплаты (с плоской шкалой выплат).

3. АВО и РВО основаны на текущей стоимости, поэтому их оценка очень чувствительна к применяемой ставке дисконтирования. Требуемая ставка дисконтирования равна ставке высококачественных корпоративных облигаций с эквивалентными сроками оплаты и в той же валюте. МСФО (IAS) 19 рекомендует использовать корпоративные облигации, имеющие рейтинг АА (так называемый рейтинг двойного «А»).

4. МСФО (IAS) 19 требует применять метод РВО. Однако в US GAAP, несмотря на требование использовать этот метод, важное место в установлении так называемого минимального обязательства занимает АВО. В МСФО (IAS) 19 не предусмотрены резервы на реализацию минимальных обязательств.

4.2.4. Активы пенсионных программ

Они могут быть рассчитаны как активы на начало года плюс доходы и взносы минус выплата пенсий. Активы (акции, облигации, недвижимость и денежные инструменты) являются рыночными и предназначены для расчета фондового статуса пенсионной схемы. Напомним, что если система не основана на фонде, то не может быть активов, остается только расчет по методу РВО.

4.2.5. Учет и отчетность по пенсионным программам с установленными выплатами

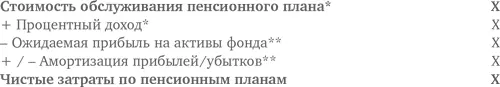

План с установленными выплатами отражается в финансовой отчетности. Текущая стоимость обеспечения плана с установленными выплатами в том или ином году определяется как рост обязательств минус рост активов фонда. Это положение отражается в отчете о прибылях и убытках.

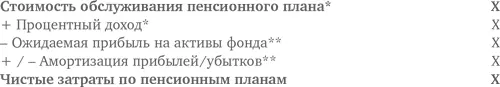

Данный показатель в US GAAP рассматривается как единственный чистый (нетто) показатель. Стандарт МСФО (IAS) 19 не определяет, должны эти показатели представляться одной строкой или должны дезагрегироваться, как считают большинство аналитиков (см. ниже).

Примечания

* Действительные события.

Эти два факта просто отражают то, что уже произошло.

** Усредненные (сглаженные) события.

1. Ожидаемая доходность активов (ROA) основана на оценке долгосрочной нормы прибыли. Затраты на пенсионное обеспечение учитывают этот ожидаемый уровень, а не фактическую доходность. Все разницы отложены и накоплены.

2. Амортизация предыдущих затрат наступает после истечения оставшегося срока службы работников (вместо учета в момент начисления). Это имеет место в случае, когда руководство компании пожелает внести произвольные улучшения в пенсионный резерв для существующих пенсионеров.

3. Амортизация прибылей и убытков относится, например, к изменению предпосылок и разницы между действительными и ожидаемыми прибылями/убытками.

Тем не менее влияние таких прибылей/убытков обычно не признается в отдельно взятом периоде. Вместо этого отдельные показатели усредняются. Это делается с целью избежать чрезмерной волатильности. МСФО (IAS) 19 использует несколько странное понятие «коридор» для такого усреднения. Предприятие может усреднить прибыли/убытки, превышающие большее из:

Читать дальше

Конец ознакомительного отрывка

Купить книгу