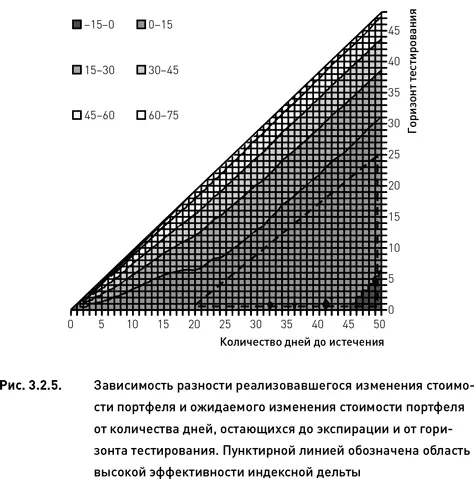

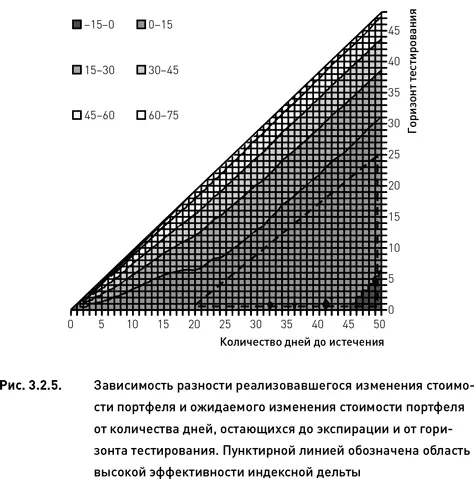

Полную информацию об эффективности индексной дельты и характере ее зависимости от двух исследуемых параметров (момента оценки и горизонта тестирования) дает представление данных в виде топографической карты. В двумерной системе координат будем откладывать по горизонтальной оси количество дней, остающихся до экспирации, а по вертикальной – горизонт тестирования. С помощью разных оттенков изобразим изолинии, отражающие средние разности реализовавшихся и ожидаемых изменений стоимости портфелей. Топография такой поверхности показана на рис. 3.2.5. Легко заметить, что область высокой эффективности индексной дельты располагается в правом нижнем углу диаграммы (показана на рисунке пунктирной линией). В целом можно заключить, что (1) индексная дельта позволяет довольно точно оценивать риск в первые 25–30 дней с момента создания портфеля; (2) эффективность этих оценок сохраняется в течение 20–25 дней с момента оценки. Треугольная форма зоны высокой эффективности указывает на то, что, с одной стороны, по мере приближения экспирации необходимо снижать горизонт прогнозирования. С другой стороны, использование больших горизонтов прогнозирования возможно лишь на начальном этапе существования портфеля.

Применимость индексной дельты

Оценка риска сложно-структурированного опционного портфеля с помощью индексной дельты достаточно эффективна на ранних этапах существования портфеля, однако снижается по мере его «старения» и приближения даты экспирации. Являясь величиной локальной, индексная дельта способна качественно прогнозировать риск лишь на относительно короткие промежутки времени. Существует прямая зависимость между количеством дней, остающихся до экспирации, и горизонтом прогнозирования – чем ближе экспирация, тем короче должны быть горизонты прогнозирования. В противном случае риск может оказаться существенно недооценен.

Поскольку все результаты, полученные в настоящем исследовании, были достаточно стабильны (имели низкую стандартную ошибку, см. рис. 3.2.4), проблема недооценки риска может решаться путем введения поправочных коэффициентов. Значения коэффициентов можно получать методом построения диаграммы, аналогичной представленной на рис. 3.2.5. Необходимо лишь оптимизировать глубину исторического периода и правильно подобрать значения других параметров, используемых при построении диаграммы.

3.2.3. Коэффициент асимметрии

Этот показатель выражает меру асимметричности платежной функции портфеля относительно определенного индекса (например, S&P 500). Основная идея состоит в том, что большинство стратегий, связанных с продажей непокрытых опционов, базируется на принципе маркет-нейтральности. Если портфель действительно нейтрален по отношению к рынку, то его платежная функция будет симметричной – это означает, что как при росте, так и при падении рынка стоимость портфеля будет изменяться приблизительно одинаково (разумеется, при равных величинах роста и падения). Если же нейтральность нарушена, то платежная функция будет смещенной относительно текущего значения индекса, а коэффициент асимметричности будет выражать меру этого смещения.

Поскольку стоимость портфеля P равна сумме стоимостей входящих в его состав опционов, то зависимость стоимости портфеля от изменений индекса I можно выразить суммой:

где O i – стоимость i -го опциона, δ – относительное изменение индекса (например, δ = 0,12 означает, что индекс вырос или упал на 12 %), другие символы имеют тот же смысл, что и в предыдущих разделах. Зависимость A i от I × δ и можно выразить с помощью беты β i , которая представляет собой коэффициент линейной регрессии доходностей базового актива и доходностей индекса. Зная бету, можно приблизительно определить стоимость базового актива при условии, что индекс изменится на заданную величину:

Используя модель Блэка−Шоулза, можно вычислить стоимости всех входящих в портфель опционов при условии, что цены их базовых активов равны значениям, рассчитанным по формуле 3.2.6. Суммируя полученные значения, получаем стоимость портфеля, соответствующую формуле 3.2.5. Нам необходимо рассчитать две стоимости портфеля – для случая роста индекса на величину I × δ и для случая его падения на такую же величину. Обозначим эти стоимости P(A i(I,δ)) и P(A i(I, − δ)) соответственно. Имея эти значения, можем рассчитать коэффициент асимметрии портфеля по следующей формуле:

Читать дальше

Конец ознакомительного отрывка

Купить книгу