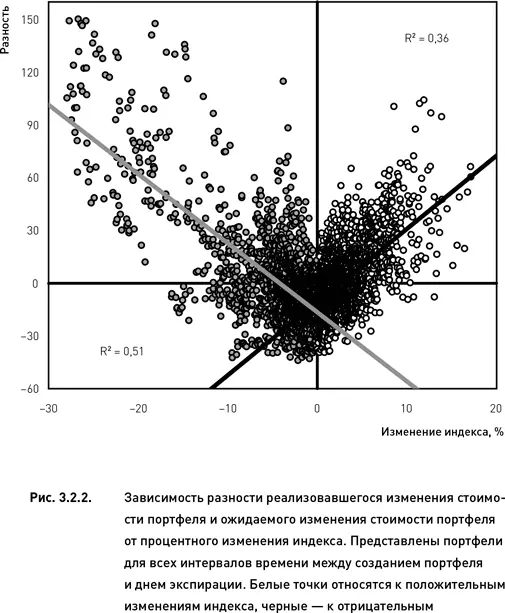

В предыдущем исследовании мы ограничились случаями, когда риск оценивается только один раз – в момент создания портфеля. Эффективность этой оценки тестировалась также единожды – на дату истечения входящих в состав портфеля опционов (предполагается, что все опционы истекают одновременно). Теперь мы исследуем ситуации, когда риск оценивается регулярно в течение всего периода существования портфеля, а эффективность оценки тестируется на разных временных интервалах.

Мы будем оценивать эффективность индексной дельты так же, как в предыдущем исследовании (путем сравнения оценки риска, выраженного через индексную дельту, со значениями, реализовавшимися на практике). Чтобы проанализировать качество прогноза на разных этапах существования портфеля, следует (1) вычислять значения индексной дельты каждый день на протяжении всего инвестиционного периода и (2) оценивать изменения стоимости портфеля в течение разных периодов времени (будем называть их горизонтами тестирования или прогнозирования). Необходимо протестировать все периоды от первого дня до максимально возможного (49 дней в нашем исследовании). Эти данные позволят всесторонне оценить расхождения между прогнозами и реальностью.

Для каждой даты экспирации был сформирован портфель, состоящий из коротких стрэддлов для всех 500 акций, входящих в S&P 500. Момент создания каждого портфеля отстоял от даты истечения формирующих его опционов на 50 торговых дней. Всего было создано 90 таких портфелей. Страйк стрэддлов выбирался по принципу наименьшей удаленности от текущей цены базового актива. Объем позиции по каждому стрэддлу рассчитывался как округленная до лотов (1 лот = 100 опционов) величина, где U – цена акции, являющейся базовым активом для данного стрэддла.

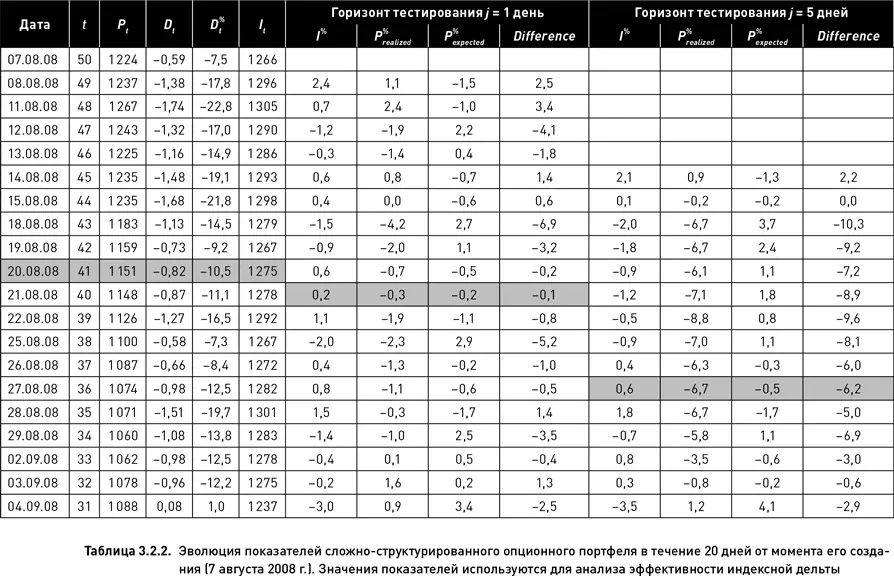

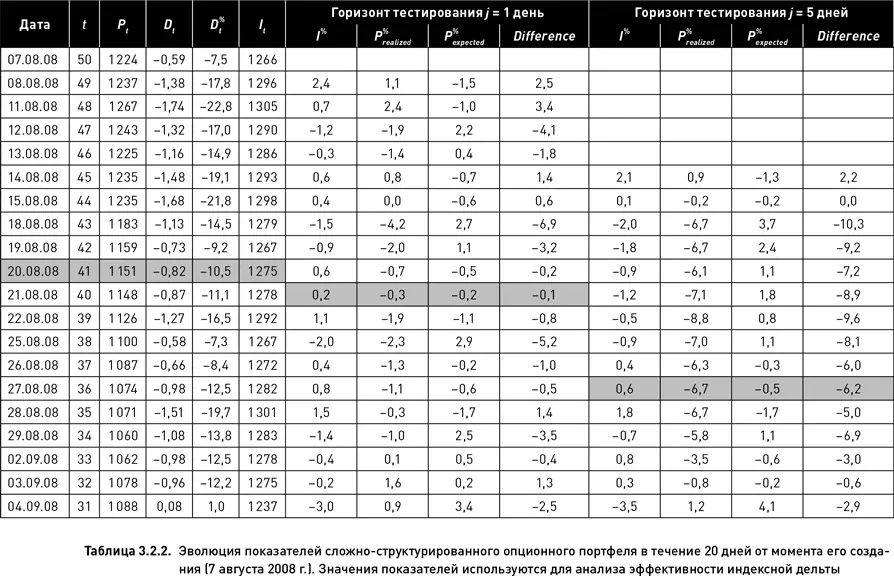

В таблице 3.2.2 представлен пример такого портфеля и показана эволюция его показателей. В момент создания портфеля (7 августа 2008 г., первая строка таблицы) оставалось 50 рабочих дней до даты экспирации опционов (17 октября 2008 г.). Во второй строке таблицы приведены характеристики этого же портфеля на следующий день после его создания, в третьей строке – на третий день и т. д. вплоть до экспирации (в целях экономии места в таблице 3.2.2 показаны только первые 20 дней существования портфеля).

В таблице приводятся значения следующих показателей, необходимых для оценки разности между прогнозным и реализовавшимся значением риска.

• Количество дней, остающихся до экспирации t (используется для индексирования моментов оценки и тестирования).

• Рыночная стоимость портфеля P i на момент оценки t ; вычисляется как сумма стоимостей всех входящих в состав портфеля опционов.

• Индексная дельта D i, рассчитанная на момент t с помощью формулы (3.2.1).

• Процентная индексная дельта D % t = I tD t / 100, рассчитанная на момент t ; прогнозирует изменение стоимости портфеля при изменении индекса на 1 %.

• Значение индекса I t на момент оценки t и процентное изменение индекса I % = 100( I t−j − I t ) / It − где I t−j – значение индекса на момент тестирования; j выражает количество дней между двумя датами t и t-j и является горизонтом тестирования.

• Процентное изменение стоимости портфеля P % realized = 100( P t−j − P t ) / P t , где P t – рыночная стоимость портфеля на момент оценки t, P t−j – стоимость портфеля на момент тестирования. Этот показатель выражает изменение стоимости портфеля, произошедшее в течении j дней, и является, по сути, риском портфеля, реализовавшимся на определенном горизонте тестирования. Напомним, что рост стоимости опционов короткого портфеля (то есть положительное изменение его стоимости) приносит убыток, а снижение их стоимости дает прибыль.

• Ожидаемое процентное изменение стоимости портфеля P % expected = 100 I % D % Portfolio / P t . Этот показатель выражает оценку риска сложноструктурированного портфеля при условии, что в течении j дней индекс изменится на величину I % .

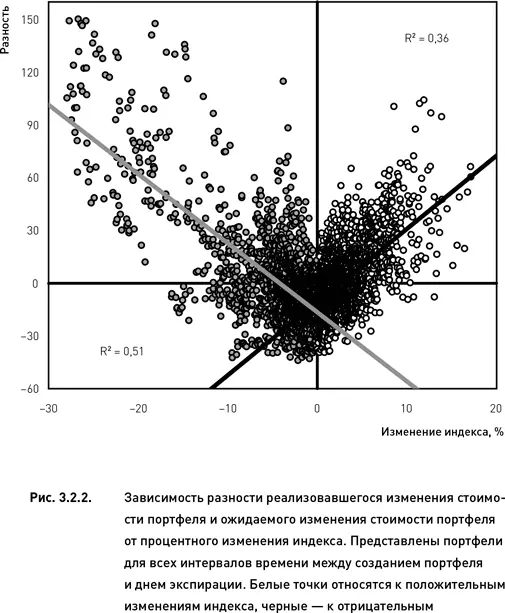

• Разность реализовавшегося изменения стоимости портфеля Difference = P % realized − P % expected и ожидаемого изменения стоимости портфеля. Положительные значения разности указывают на недооценку риска индексной дельтой; отрицательные разности свидетельствуют о переоценке риска. Соответственно, чем ближе к нулю этот показатель, тем точнее индексная дельта позволяет прогнозировать будущие колебания стоимости портфеля.

Читать дальше

Конец ознакомительного отрывка

Купить книгу