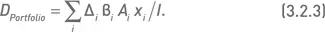

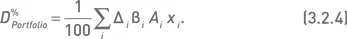

Индексную дельту, рассчитанную по формуле (3.2.3), можно интерпретировать как изменение стоимости портфеля при изменении значения индекса на один пункт. Более удобно выражать изменение стоимости портфеля при изменении индекса на некую процентную величину. Это позволит оценить чувствительность портфеля к относительным изменениям индекса. Например, простое преобразование формулы (3.2.3) позволяет вычислять «процентную индексную дельту» для изменения индекса на 1 %:

Пример расчета индексной дельты

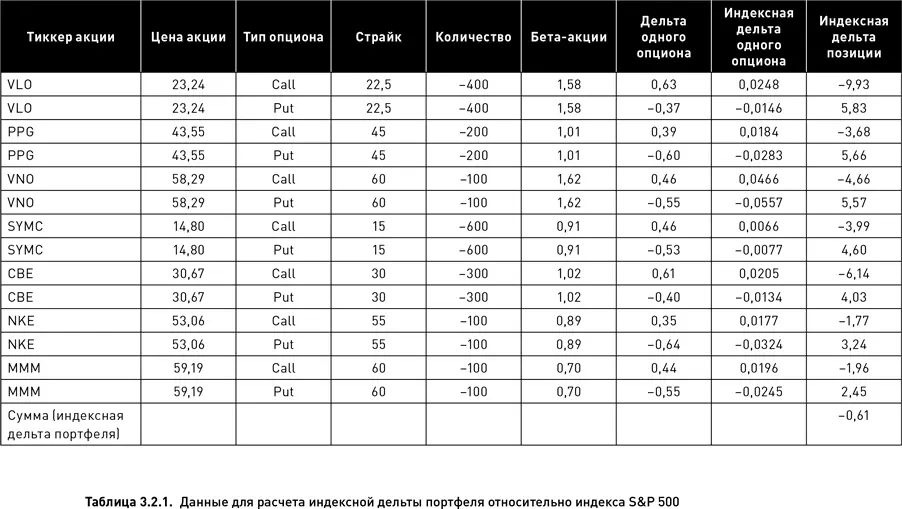

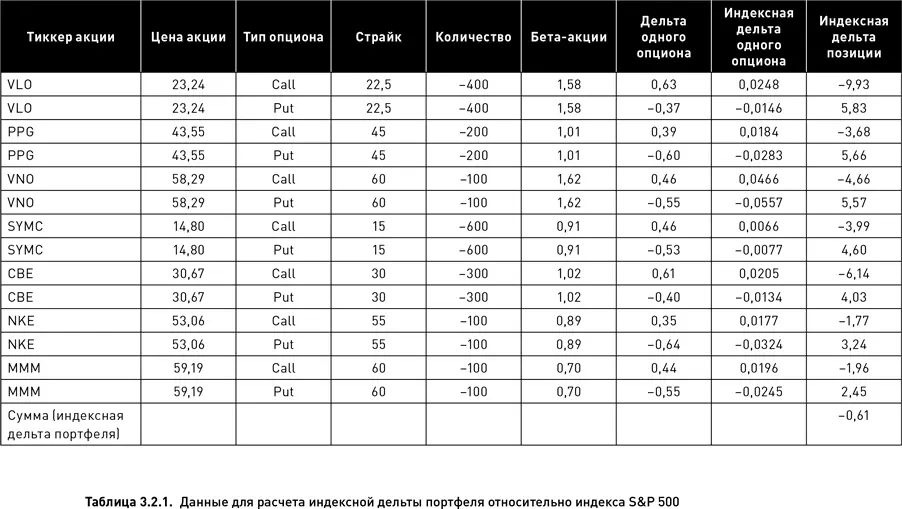

В качестве примера рассчитаем величину индексной дельты небольшого портфеля, состоящего из опционов на американские акции. Вычисления будем производить относительно индекса S&P 500, хотя для этих целей может использоваться любой другой индекс. В таблице 3.2.1 представлен портфель, состоящий из семи коротких стрэддлов, взятых в разных количествах (приблизительно обратно пропорциональных ценам соответствующих акций). Портфель был создан 2 января 2009 г. из опционов с ближайшей датой экспирации (16 января 2009 г.). Текущее значение индекса на 2 января 2009 г. составляло 931,8. Коэффициенты бета акций рассчитаны по ценам дневного закрытия на горизонте истории, равном 120 торговым дням. Дельты опционов вычислены по формулам Блэка – Шоулса с безрисковой ставкой, равной 3,3 %.

В предпоследней колонке таблицы 3.2.1 приведены индексные дельты одного опциона, рассчитанные по формуле (3.2.2). Например, для колл на акцию VLO получаем D i = (23,24 × 1,58 × 0,63)/931,8 = 0,0248. Произведение индексной дельты одного опциона на его количество в портфеле дает индексную дельту позиции по данному контракту (последняя колонка таблицы). Так, индексная дельта позиции по контракту VLO 22,5 колл равна D i = −400 × 0,0248 = −9,93. Суммирование индексных дельт всех позиций (то есть всех значений, приведенных в последней колонке таблицы) дает индексную дельту портфеля, соответствующую формуле (3.2.3). В данном примере D Portfolio = −0,61. Используя формулу (3.2.4), это значение легко преобразуется в процентную индексную дельту:

Анализ эффективности использования индексной дельты для оценки риска

Для исследования эффективности индексной дельты нами проведены статистические исследования на исторической базе данных, содержащей восьмилетнюю историю цен опционов и их базовых активов. В качестве базовых активов были задействованы акции, составляющие индекс S&P 500.

На историческом горизонте с начала 2001 г. по начало 2009 г. для каждой даты экспирации была сформирована серия портфелей. Момент создания каждого портфеля отстоял от даты экспирации на разное количество торговых дней. Так, самый «дальний» из портфелей был удален от даты истечения на 60 дней, следующий за ним – на 59 дней и так далее вплоть до последнего портфеля, отстоящего от момента экспирации всего на два дня. Таким образом, на каждую дату экспирации было создано 59 портфелей, отличающихся друг от друга продолжительностью времени, остающегося до дня истечения опционов. Всего было создано от 30 (для 60 дней) до 90 (для двух дней) портфелей для каждого «количества дней до экспирации».

Каждый портфель состоял из коротких стрэддлов для всех акций, входящих в состав указанного индекса. Страйк стрэддлов выбирался по принципу наименьшей удаленности от текущей цены БА. Объем позиции по каждому стрэддлу вычислялся как округленная до лотов (1 лот = 100 опционов) величина N = 10 000/ U , где U – цена акции, являющейся БА для данного стрэддла. Бета каждой акции вычислялась по 120-дневной выборке доходностей акции и индекса. Дельты опционов Δ i рассчитывались по модели Блэка – Шоулса; процентные индексные дельты D % Portfolio – по формуле (3.2.4). Кроме того, для каждого портфеля вычислялись следующие величины:

• Процентное изменение индекса I %= 100 × ( I e – I t )/ I t , где I t – значение индекса на момент t создания портфеля, I e – значение индекса на момент истечения опционов.

• Процентное изменение стоимости портфеля P % realized = 100 × ( P e− P t )/ P t где P t – рыночная стоимость портфеля на момент t создания портфеля, P e – стоимость портфеля на момент истечения опционов (премии опционов брались в середине спреда цены спроса и предложения). Этот показатель выражает «реализовавшийся» риск портфеля.

Читать дальше

Конец ознакомительного отрывка

Купить книгу