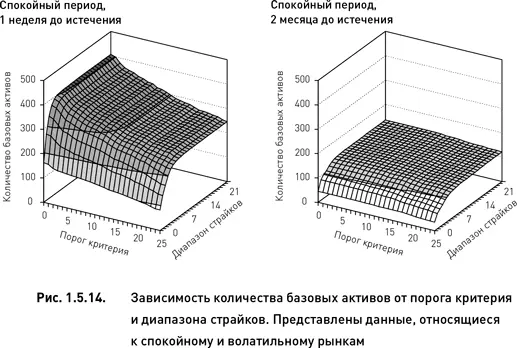

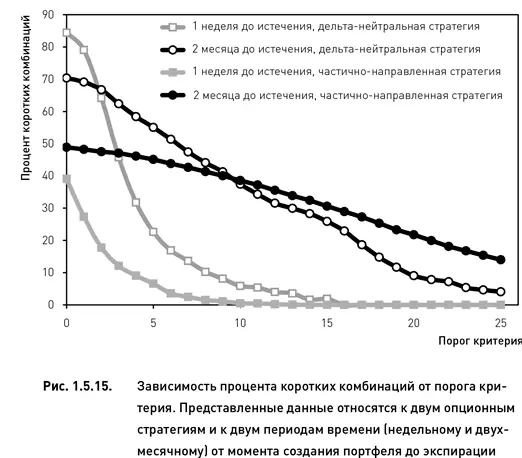

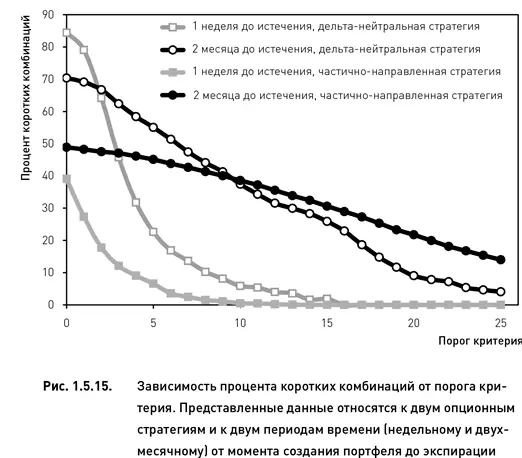

Соотношение длинных и коротких комбинаций. Как и в случае дельта-нейтральной стратегии, в период высокой волатильности все портфели, построенные в рамках частично-направленной стратегии, состоят преимущественно из коротких комбинаций. В период спокойного рынка процент коротких комбинаций от общего количества комбинаций в портфеле зависит от величины порога критерия и не зависит от ширины диапазона страйков (это также совпадает с паттернами, наблюдавшимися для дельта-нейтральной стратегии, см. рис. 1.4.13). Поэтому, чтобы лучше отобразить зависимость доли коротких комбинаций от порога критерия и сравнить между собой две стратегии, мы усреднили данные, относящиеся к разным диапазонам страйков (что позволяет свести поверхности графиков к линиям). Независимо от периода времени, остающегося до истечения опционов, доля коротких комбинаций в портфеле падает по мере роста порога критерия. Причем в портфелях, сформированных из ближайших опционов, это падение происходит более быстрыми темпам, а доля коротких комбинаций ниже, чем в портфелях, состоящих из дальних опционов. Такие же тенденции наблюдались и для дельта-нейтральной стратегии (рис. 1.5.15). Основное отличие двух стратегий состоит в том, что при использовании краткосрочных опционов, доля коротких комбинаций в портфелях, сформированных в рамках частично-направленной стратегии, всегда ниже, чем в дельта-нейтральных портфелях (независимо от величины порога критерия). При использовании долгосрочных опционов доля коротких комбинаций в частично-направленных портфелях ниже для низких значений порога критерия, но становится выше, чем в дельта-нейтральных портфелях, когда порог критерия превышает 10 %.

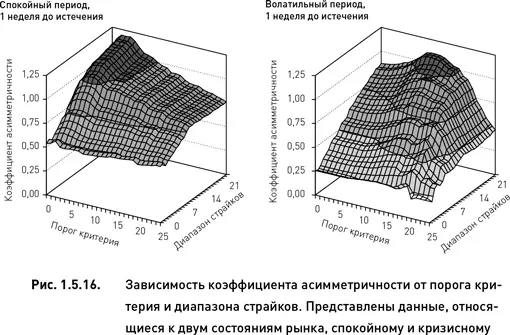

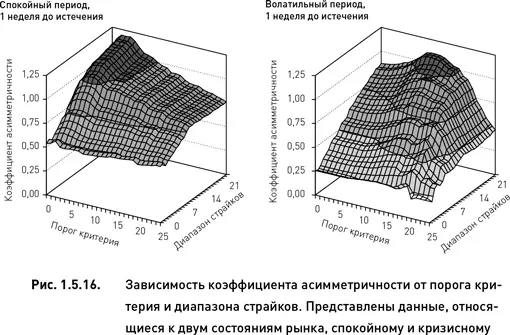

Асимметричность портфеля.Этот показатель выражает степень асимметричности платежной функции портфеля относительно текущего значения индекса. Поскольку концепция, лежащая в основе частично-направленной стратегии, включает в себя элемент прогноза и не требует нейтральности по отношению к рынку, коэффициент асимметричности может достигать достаточно больших значений. Если в случае дельта-нейтральной стратегии коэффициент асимметричности не превышал 0,35 (для всех значений порога критерия, диапазона страйков, волатильности рынка и периода времени до истечения опционов, см. рис. 1.4.16), то для частично-направленной стратегии этот показатель находится в диапазоне 0,4–1,4. Тем не менее сведение асимметричности к минимуму (при сохранении элемента прогноза) является важной задачей при разработке частично-направленных стратегий. Поэтому необходимо производить поиск таких сочетаний параметров, которые позволяют снизить асимметричность портфеля. Пример зависимости коэффициента асимметричности от значений порога критерия и диапазона страйков для двух уровней волатильности (при построении портфеля из краткосрочных опционов) представлен на рис. 1.5.16. Во время спокойного рынка асимметричность портфеля достигает максимума при наименьших ограничениях, накладываемых на параметры (низкий порог критерия и широкий диапазон страйков). В период высокой волатильности максимум асимметричности смещается в область более высоких значений порога критерия. Наибольшее значение имеет тот факт, что как во время спокойного рынка, так и в периоды кризиса существует достаточно большое количество сочетаний (порог критерия × диапазон страйков), для которых асимметричность портфеля находится на приемлемо низком уровне.

Вероятность убытка.Зависимость вероятности убытка от порога критерия и диапазона страйков похожа по форме на зависимость, описанную для дельта-нейтральной стратегии. Такое подобие наблюдается для обоих уровней волатильности (рис. 1.4.17). Единственное отличие (наблюдаемое только в спокойный период и лишь при построении портфелей из долгосрочных опционов) состоит в том, что если для дельта-нейтральной стратегии вероятность убытка увеличивается по мере расширения диапазона страйков, то для частично-направленной стратегии данный параметр не влияет на вероятность убытка. Для всех вариантов сочетания (диапазон страйков × порог критерия) абсолютное значение вероятности убытка частично-направленных портфелей несколько выше по сравнению с дельта-нейтральными.

Читать дальше

Конец ознакомительного отрывка

Купить книгу