Во время спокойного рынка наименьшее количество комбинаций получается для портфелей, создаваемых вблизи экспирации. При использовании более далеких опционов происходит значительный рост количества комбинаций. Во время волатильного рынка нами была отмечена похожая тенденция. Однако разница между портфелями, формируемыми вблизи экспирации, и портфелями, состоящими из далеких опционов, не столь существенна, как в спокойный период (рис. 1.4.11). Кроме того, портфели, создаваемые из ближайших опционов, во время спокойного рынка содержат меньше комбинаций, чем в кризисный период. Обратная тенденция наблюдается для портфелей, формируемых из более далеких опционов: в спокойные периоды они состоят из большего числа комбинаций по сравнению с волатильными периодами (рис 1.4.11). Эти тенденции наблюдаются для всех значений порога критерия и диапазона страйков, однако наиболее ярко они проявляются при низких порогах критерия и широких диапазонах страйков.

Количество базовых активов

Данная характеристика является важным показателем диверсификации портфеля. Поскольку ценовые движения базовых активов являются одним из основных факторов, определяющих прибыли и убытки дельта-нейтральных опционных портфелей (наряду с колебаниями подразумеваемой волатильности), диверсификация позволяет существенно снизить уровень несистемного риска. Вместе с тем избыточная диверсификация может оказать негативное влияние, так как она, принося лишь незначительное дополнительное снижение риска, требует большого количества операций по открытию и закрытию позиций (что увеличивает размеры потерь за счет проскальзываний и операционных издержек).

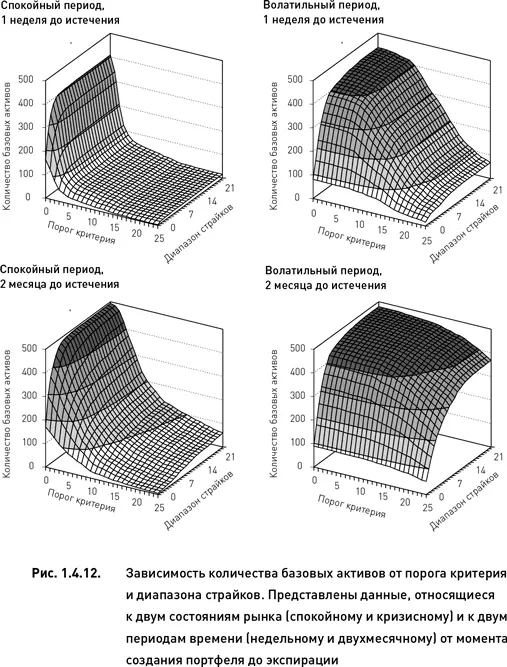

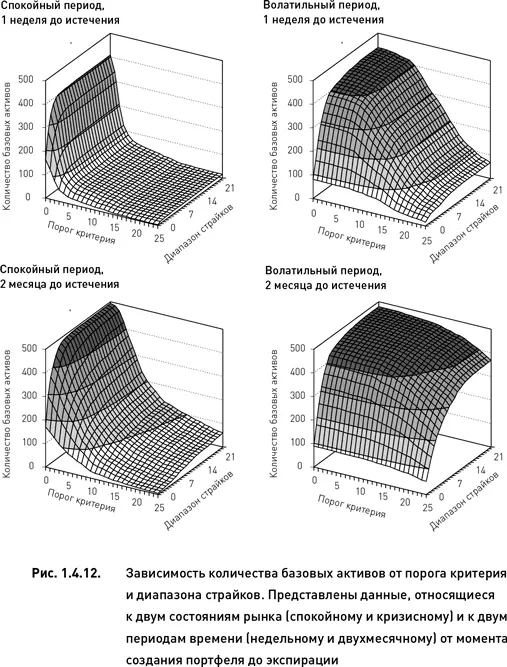

В спокойные периоды количество базовых активов в портфеле зависит только от порога критерия и времени, остающегося до истечения опционов. Ширина диапазона страйков, используемых при построении комбинаций, никак не влияет на диверсификацию портфеля, состоящего из ближайших опционов и лишь незначительно влияет в случае использования дальних опционов (рис. 1.4.12). Если для формирования портфеля используются опционы с ближайшей датой истечения, то при самых низких значениях порога критерия количество базовых активов может быть очень большим. Для величины порога 1 % это количество достигает 400 из 500 возможных (напоминаем, что в данном исследовании выбор ограничен списком акций, входящих в индекс S&P 500). Однако даже незначительное увеличение порога критерия приводит к резкому нелинейному снижению количества базовых активов. Для порога 3 % число базовых активов падает до 50, а для порога 8 % – уже не превышает 20. Качественно схожая картина наблюдается и в том случае, когда портфель формируется из дальних опционов. Однако в этом случае несколько больше базовых активов приходится на каждое сочетание (порог критерия × диапазон страйков). На это указывает менее вогнутая форма поверхности графика на рис. 1.4.12. Также следует отметить, что при использовании двухмесячных опционов в спокойный период, расширение диапазона страйков способствует (хотя и очень незначительно) увеличению числа базовых активов.

В периоды высокой волатильности наблюдается иная картина. При формировании портфеля из ближайших опционов порог критерия и диапазон страйков оказывают приблизительно одинаковое влияние на количество базовых активов. Диверсификация достигает своего максимума при более низких порогах критерия и более широких диапазонах страйков. (Об этом свидетельствует плоское плато на соответствующем графике рис. 1.4.12.) Увеличение порога критерия и сужение диапазона страйков приводят к резкому падению количества базовых активов. В том случае, когда комбинации создаются из долгосрочных опционов, влияние порога критерия на диверсификацию очень незначительно. Зато ширина диапазона страйков является в этом случае основным параметром, определяющим количество базовых активов. Сужение диапазона приводит к резкому снижению диверсификации (рис 1.4.12).

Соотношение длинных и коротких комбинаций

Данный показатель выражает одну из основополагающих характеристик портфеля. С одной стороны, соотношение длинных и коротких позиций влияет самым непосредственным образом как на риск, так и на потенциал прибыльности портфеля. (Напомним, что потенциал прибыльности коротких комбинаций ограничен, а их потенциальный убыток безграничен. Для коротких комбинаций, наоборот, свойственны ограниченные убытки и безграничная прибыль.) С другой стороны, диапазон допустимых значений этого показателя определяется не только его потенциальным влиянием на соотношение риск/доходность, но зависит еще и от многих внешних факторов. К последним относятся лимиты, устанавливаемые финансовыми организациями и регулирующими органами (что можно условно отнести к объективным ограничивающим факторам), а также лимиты, определяемые психологическим комфортом разработчика стратегии (субъективный ограничивающий фактор).

Читать дальше

Конец ознакомительного отрывка

Купить книгу