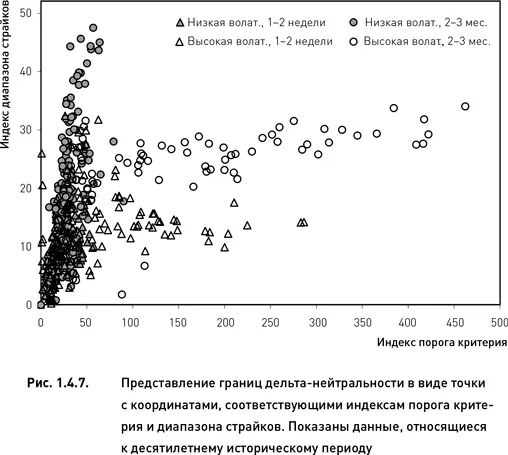

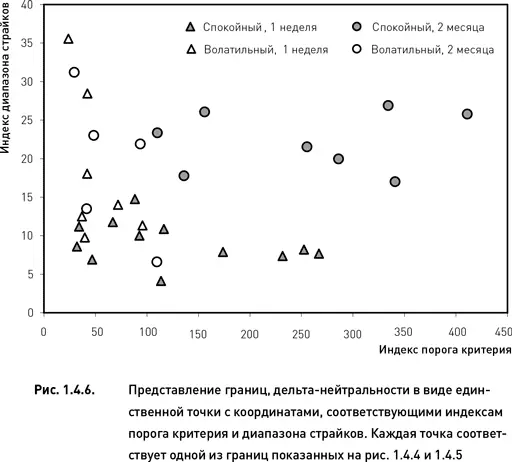

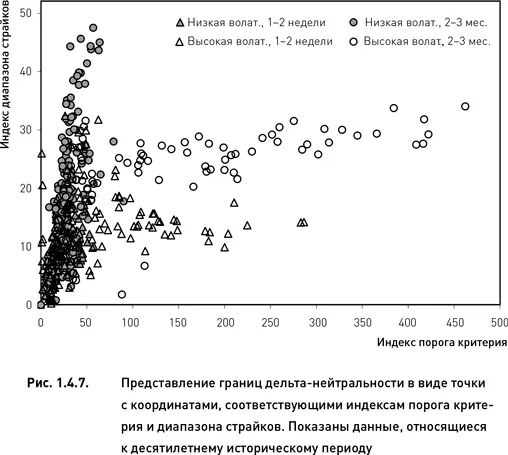

Индексы порога критерия и диапазона страйков для каждого полученного портфеля представлены на рис. 1.4.7. Анализ этих данных (мы здесь основываемся на визуальном анализе, но на практике он может быть заменен компьютерным алгоритмом) позволяет сделать целый ряд важных выводов относительно зависимости границ дельта нейтральности от волатильности рынка и от времени, остающегося до истечения опционов:

• В спокойные периоды границы дельта-нейтральности располагаются в области низких значений порога критерия (независимо от периода времени, остающегося до экспирации). Этот вывод основан на расположении заполненных кружков и треугольников в крайней левой части рис. 1.4.7.

• В периоды высокой волатильности границы дельта-нейтральности весьма изменчивы по величине порога критерия , но в большинстве случаев также тяготеют к области низких значений. Этот вывод основан на расположении контурных кружков и треугольников вдоль горизонтальной оси рис. 1.4.7 (с преобладанием в районе левой части данной оси).

• Время, остающееся до экспирации опционов, не влияет на положение границ дельта-нейтральности относительно оси порога критерия . Дельта-нейтральность может быть достигнута в самом широком интервале значений порога. Этот вывод основан на расположении кружков и треугольников вдоль горизонтальной оси рис. 1.4.7.

• Для портфелей, состоящих из опционов с ближайшей датой истечения, дельта-нейтральность достижима только при условии использования узкого диапазона страйков . Этот вывод (справедливый как для спокойного, так и для волатильного рынков) основан на расположении заполненных и контурных треугольников в области низких значений относительно вертикальной оси рис. 1.4.7.

• Во время волатильного рынка при формировании портфелей из далеких опционов границы дельта-нейтральности располагаются преимущественно в районе средних значений диапазона страйков . Этот вывод основан на расположении большинства контурных кружков приблизительно посередине вертикальной оси рис. 1.4.7.

• В период низкой волатильности дельта-нейтральными будут только те портфели (состоящие из далеких опционов), которые составлены с использованием широкого диапазона страйков . Этот вывод основан на расположении заполненных кружков в области высоких значений относительно вертикальной оси рис. 1.4.7.

Теперь рассмотрим протяженность границ дельта-нейтральности. Как было сказано выше, этот показатель выражает количество точек, составляющих границу. Чем длиннее граница, тем больше вариантов дельта-нейтрального портфеля можно построить, манипулируя значениями порога критерия и шириной диапазона страйков.

В первую очередь исследуем взаимозависимость протяженности и двух рассмотренных выше характеристик границы (индексов дельта-нейтральности и порога критерия). Рис. 1.4.8 демонстрирует зависимость протяженности границы от места ее расположения на топографической карте. Самыми длинными оказались границы, проходящие в области высоких значений порога критерия и низкого значения диапазона страйков. Это означает, что, используя узкий диапазон страйков и отбирая комбинации, имеющие высокие значения критериев, можно получить более протяженную границу дельта-нейтральности . Это обеспечит более широкий выбор вариантов дельта-нейтральных портфелей, что позволит выбрать такой вариант портфеля, характеристики которого наиболее соответствуют требованиям, предъявляемым разработчиком торговой системы.

Рассмотрим зависимость протяженности границ дельта-нейтральности от волатильности рынка и от времени, остающегося до истечения опционов. Из рис. 1.4.9 следует, что наибольшей длины граница достигает при высокой волатильности и относительно коротком промежутке времени до экспирации (около 20 дней). При использовании опционов, до истечения которых остается менее 20 дней, протяженность границы сокращается. Использование более долгосрочных опционов (более 20 дней до истечения) также приводит к сокращению границы дельта-нейтральности. Таким образом, в периоды волатильного рынка наибольшее количество вариантов дельта-нейтрального портфеля существует, когда от момента открытия позиций до экспирации опционов остается порядка 10–30 торговых дней .

Читать дальше

Конец ознакомительного отрывка

Купить книгу