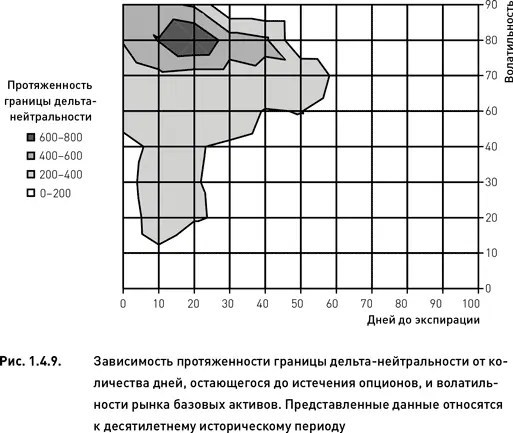

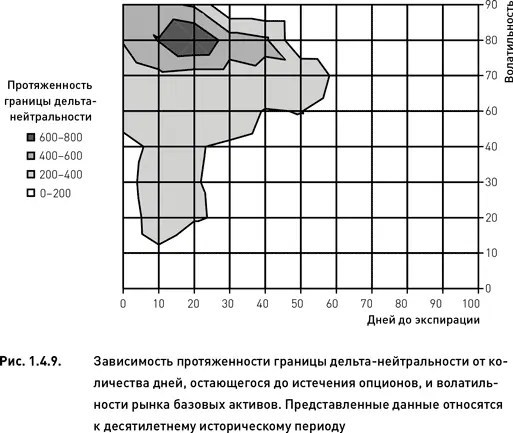

По мере снижения волатильности протяженность границы дельта-нейтральности сокращается (рис. 1.4.9). Это происходит независимо от количества дней до экспирации. Однако в тех случаях, когда позиции открываются незадолго до экспирации, сокращение границы происходит не столь быстрыми темпами. Даже в условиях, когда подразумеваемая волатильность снижается до 20 %, протяженность границ остается в пределах средних значений. При очень низкой волатильности границы дельта-нейтральности сокращаются до минимальных размеров на всем диапазоне значений периода времени до экспирации. Сокращение протяженности границ дельта-нейтральности приводит к тому, что в отдельных случаях вся граница может быть представлена лишь небольшой группой точек. Мы видели пример такой границы на нижнем графике рис. 1.4.5 (экспирация 19 декабря 2008 г.), когда портфель был сформирован в кризисный период с использованием долгосрочных опционов.

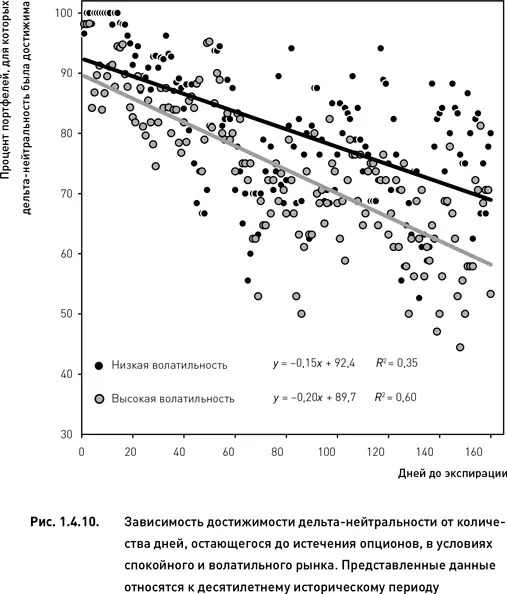

В предельных случаях границы дельта-нейтральности могут сокращаться до нуля. В таких случаях мы будем говорить, что дельта-нейтральность недостижима. Рассмотрим, насколько достижимость дельта-нейтральности зависит от количества дней до экспирации и от волатильности рынка. Для этого мы вновь воспользовались десятилетней базой данных, сделав из нее две выборки, одна из которых относилась к спокойному периоду (подразумеваемая волатильность < 15 %), а вторая – к периоду высокой волатильности (подразумеваемая волатильность > 40 %). В пределах каждой выборки были сформированы два варианта портфелей, состоящих из близких и далеких опционов (первая-вторая неделя и два-три месяца до истечения соответственно). Согласно данному выше определению достижимость дельта-нейтральности была рассчитана как процент случаев, когда дельта-нейтральность была достигнута хотя бы в одной точке от общего количества случаев.

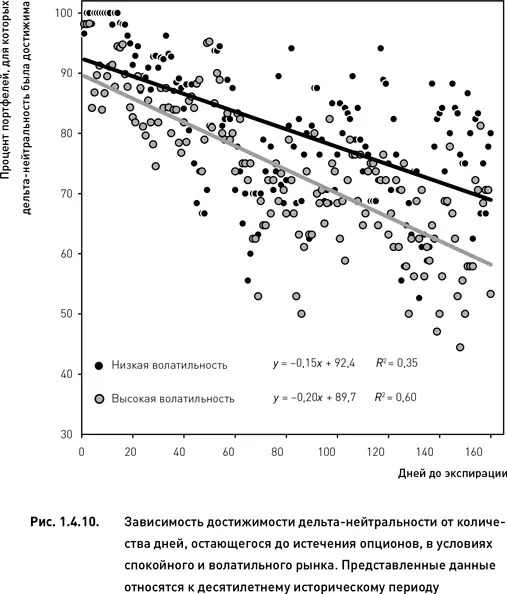

Нами были обнаружены статистически значимые зависимости достижимости дельта-нейтральности от количества дней, остающегося до истечения опционов (для спокойного периода t = 9,12, p < 0,0001; для волатильного периода t = 15,24, p < 0,0001; рис. 1.4.10). Дельта-нейтральность оказалась достижимой почти во всех случаях, когда портфели были сформированы за несколько дней до даты истечения. По мере удаления от экспирации достижимость дельта-нейтральности снижается. В тех случаях, когда для формирования портфелей использовались опционы, до истечения которых оставалось более 100 рабочих дней, дельта-нейтральность оказалась достижимой лишь в 40–80 % случаев (в зависимости от волатильности рынка). Полученные значения коэффициентов детерминации (0,60 для периода высокой волатильности и 0,35 для спокойного периода) указывают на то, что от 35 % до 60 % изменчивости в достижимости дельта-нейтральности объясняется промежутком времени остающегося от момента открытия позиций до истечения опционов. Таким образом, использование близких опционов гарантирует, что, как минимум некоторые из рассматриваемых вариантов портфеля будут обладать свойством дельта-нейтральности .

Волатильность рынка также влияет на зависимость достижимости дельта-нейтральности от количества дней до экспирации. На это указывает распределение данных в двумерной системе координат и несовпадение линий регрессии, относящихся к обеим выборкам данных (рис. 1.4.10). Угловой коэффициент, характеризующий рассматриваемую зависимость в условиях волатильного рынка, меньше коэффициента, соответствующего спокойному рынку. Данная разность наклонов линий регрессии статистически значима ( t = 2,76, p < 0,0065). Следовательно, достижимость дельта-нейтральности зависит от состояния рынка : при высокой волатильности достижимость дельта-нейтральности менее вероятна. При этом влияние волатильности на достижимость дельта-нейтральности усиливается по мере увеличения периода времени, остающегося до истечения опционов.

Таблица 1.4.1 суммирует в сжатом виде все исследованные нами характеристики дельта-нейтральности, а также их зависимость от волатильности рынка и от промежутка времени от момента создания портфеля до экспирации опционов. Данную таблицу можно использовать следующим образом. Например, если на текущий момент рынок находится в состоянии высокой волатильности и, по тем или иным причинам, портфель формируется из опционов с близкой датой истечения, то с большой долей вероятности можно предположить, что:

Читать дальше

Конец ознакомительного отрывка

Купить книгу