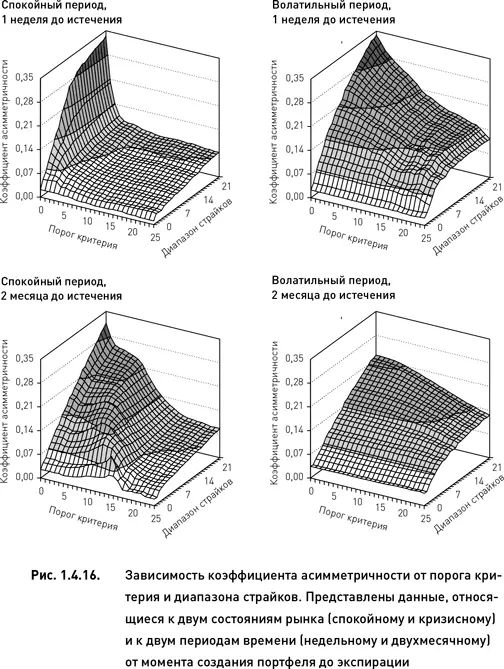

Этот показатель представляет собой специальный коэффициент (описанный в главе, посвященной оценке рисков). Он выражает степень асимметричности платежной функции портфеля относительно текущего значения определенного индекса. Симметричность платежной функции означает, что как при росте, так и при падении рынка, стоимость портфеля будет изменяться приблизительно одинаково (разумеется, при равных величинах роста и падения). Если же симметричность нарушена, то платежная функция будет смещенной относительно текущего значения индекса, а коэффициент асимметричности будет выражать меру этого смещения. Поскольку концепция, лежащая в основе дельта-нейтральных стратегий, основывается на принципах нейтральности по отношению к рынку, коэффициент асимметричности является важным показателем, характеризующим сбалансированность дельта-нейтрального портфеля.

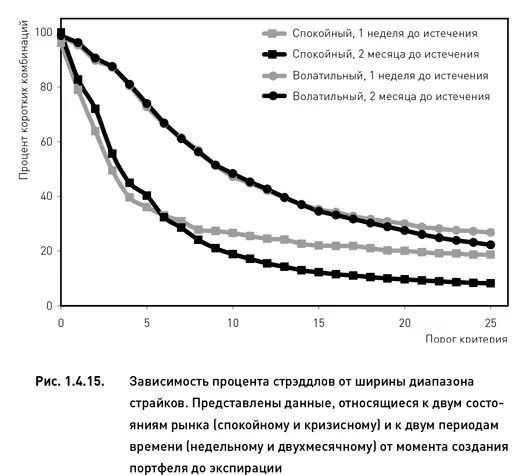

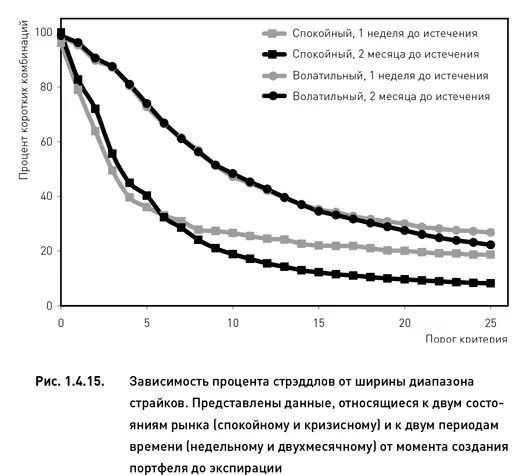

В период спокойного рынка асимметричность портфелей, построенных из ближайших опционов, была достаточно низкой почти для всех сочетаний (порог критерия × диапазон страйков). Однако при низком значении порога критерия и широком диапазоне страйков коэффициент асимметричности оказался очень высоким (рис. 1.4.16). При переходе к более долгосрочным опционам поверхность графика превращается из вогнутой в выпуклую. Это означает, что асимметричность портфелей становится высокой и при средних значениях порога критерия и диапазона страйков. В этом случае низкая симметричность сохраняется в двух областях: (1) почти на всем интервале порога критерия (при условии, что диапазон страйков достаточно узок) и (2) почти при всех значениях диапазона страйков (при условии, что порог критерия достаточно высок).

Во время высокой волатильности наиболее асимметричные портфели также получаются при минимальных значениях порога критерия и максимальных диапазонах страйков (рис. 1.4.16). Однако если во время спокойного рынка асимметричность портфелей, состоящих из ближайших опционов, была в целом ниже, чем у портфелей, построенных из долгосрочных опционов, то в период кризиса наблюдается иная картина. Портфели, формируемые из недельных опционов, менее симметричны, чем портфели, для построения которых использовались двухмесячные опционы.

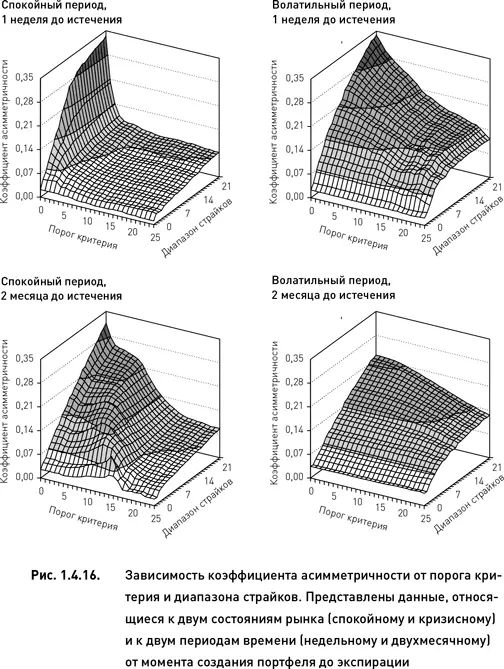

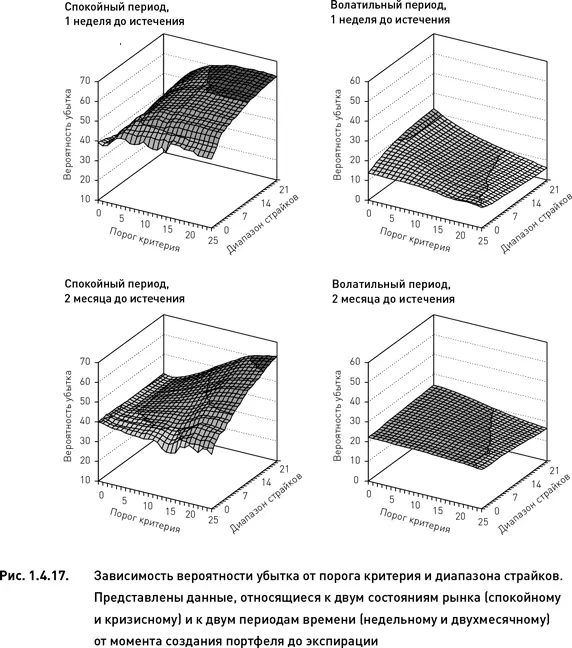

Данный показатель является важной характеристикой риска опционного портфеля (методика расчета и особенности применения описаны в главе, посвященной оценке рисков). Рассмотрим для начала портфели, сформированные во время спокойного рынка из ближайших опционов. На рис. 1.4.17 поверхность, соответствующая данным условиям, образует довольно широкое плато. Это указывает на высокую вероятность убытка для портфелей, составляемых из комбинаций с высокими показателями критерия (порог критерия > 15 %) и широким диапазоном страйков (более 18 %). По мере снижения порога критерия и сужения диапазона страйков вероятность получения убытка уменьшается. Однако, даже при наиболее благоприятных значениях параметров, вероятность убытка не опускается ниже 40 %.

Теперь сравним только что описанную поверхность с графиком, соответствующим спокойному рынку и опционам с далекой датой истечения. Несмотря на общую схожесть двух поверхностей, между ними существует одно важное отличие. Широкое плато, соответствующее области с наибольшей вероятностью убытка, превращается при использовании долгосрочных опционов в небольшой пик. Это означает, что в данном случае существует гораздо меньше сочетаний (порог критерия × диапазон страйков), для которых вероятность убытка максимально высока. «Спуск» с вершины наиболее вероятного убытка является более крутым, чем для портфелей, сформированных из ближайших опционов. В результате формируется достаточно широкая область относительно низких значений вероятности убытка. Эта область соответствует порогу критерия от 0 до приблизительно 8 % и диапазону страйков 0–5 %.

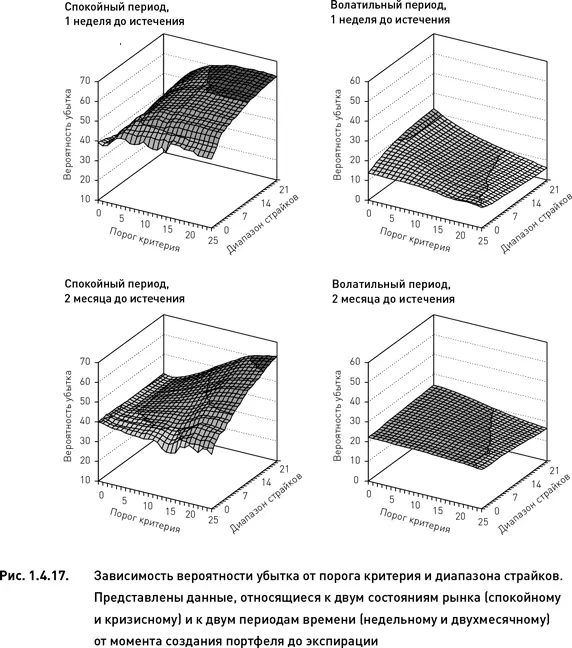

Особого внимания заслуживает тот факт, что в период кризиса вероятность убытка существенно ниже, чем во время спокойного рынка (рис. 1.4.17). На первый взгляд это противоречит логике и наводит на мысль о возможной ошибке в оценках вероятностей. Однако данный феномен объясняется тем, что во время кризиса портфель состоит преимущественно из коротких позиций. А для коротких опционных комбинаций вероятность убытка значительно ниже, чем для длинных (рис. 1.14.18). Кроме того, из рис. 1.14.18 следует, что вероятность убытка коротких комбинаций зависит от величины порога критерия (чем выше порог, тем ниже вероятность) и не зависит от ширины диапазона страйков. Для длинных комбинаций нами были отмечены прямо противоположные закономерности: вероятность убытка не зависит от величины порога критерия, но зависит от ширины диапазона страйков (чем шире диапазон, тем выше вероятность убытка).

Читать дальше

Конец ознакомительного отрывка

Купить книгу