В первый квартал НДС к уплате в бюджет составит 1 273 тыс.руб. (894+894+894-470-470-470=1 273).

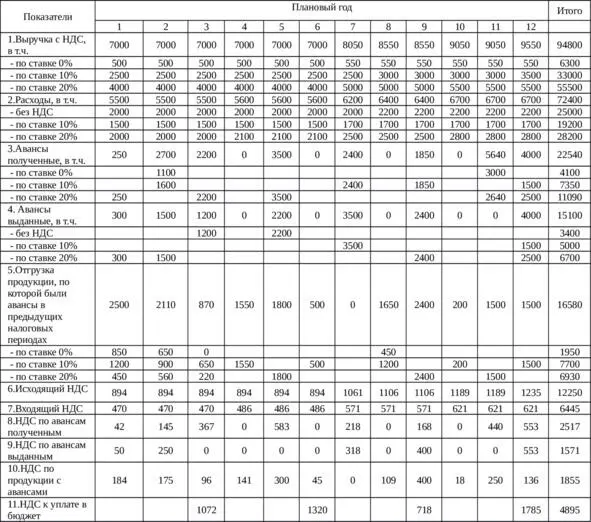

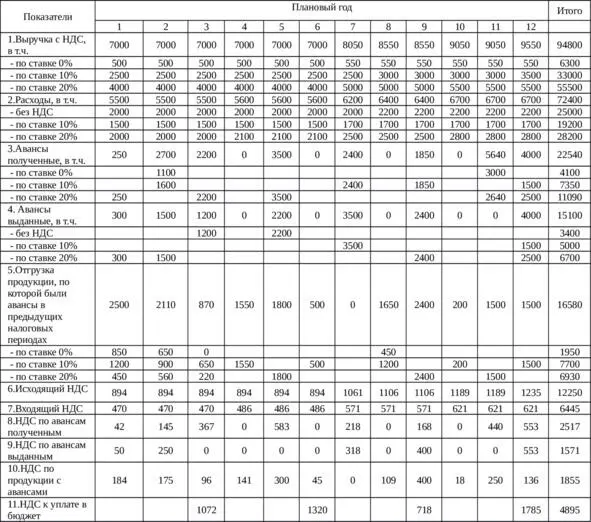

Как правило, организации осуществляют свою деятельность с авансами. Расчет НДС с учетом операций по авансам представлен в таблице ниже.

Таблица 2.2 – Налог на добавленную стоимость, тыс.руб.

В третьей строке представлена информация о полученных авансах. При этом к авансам отнесены платежи, поставка по которым будет осуществляться в следующем квартале.

В четвертой строке указаны авансы выданные, к которым отнесены платежи, поставки по которым будут в следующих кварталах. В целом за год сумма выданных авансов составит 15 100 тыс.руб.

В пятой строке отражены объемы реализации, оплата по которым была произведена в предыдущие периоды. Иными словами, это отгрузка продукции, по которой были авансы в предыдущих кварталах.

Исходящий и входящий НДС, НДС по авансам полученным и НДС по авансам выданным, НДС по продукции, по которой были авансы определены с учетом ставок налога. Например, НДС по авансам полученным в первом месяце составит 42 тыс.руб. (20×250/120=42), НДС по авансам выданным – 50 тыс.руб. (20×300/120=50), НДС по продукции с авансами -184 тыс.руб. (0×850/100+10×1 200/110+20×450/120=184).

НДС к уплате в бюджет за первый и последующие кварталы определен по формуле:

МАКС (СУММ (B42:D42) +СУММ (B44:D44) -СУММ (B43:D43) -СУММ (B45:D45) -СУММ (B46:D46);0)

где СУММ (B42:D42) – сумма исходящего НДС за квартал;

СУММ (B44:D44) – сумма НДС по авансам полученным за квартал;

СУММ (B43:D43) – сумма входящего НДС за квартал;

СУММ (B45:D45) – сумма НДС за квартал по авансам выданным;

СУММ (B46:D46) – сумма НДС за квартал по продукции с авансами.

Формула определяет НДС к уплате за квартал как максимум между нулем и суммой НДС исходящего и по авансам, уменьшенной на величину входящего НДС, НДС по выданным авансам и НДС по продукции, по которой были авансы в предыдущих периодах.

Например, в первый квартал НДС к уплате составит 1 072 тыс.руб. Исходящий НДС за квартал составит 2 682 тыс.руб., НДС по авансам полученным – 554 тыс.руб., входящий НДС – 1 409 тыс.руб., НДС по авансам выданным – 300 тыс.руб., НДС по продукции с авансами – 455 тыс.руб. (2 682+554—1 409-300-455= 1 072).

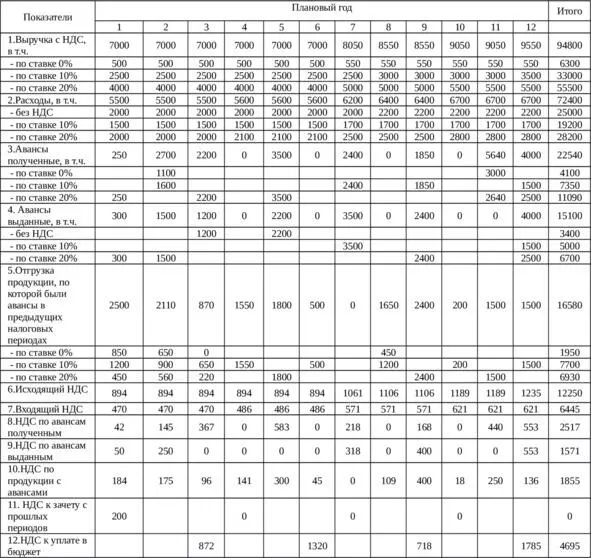

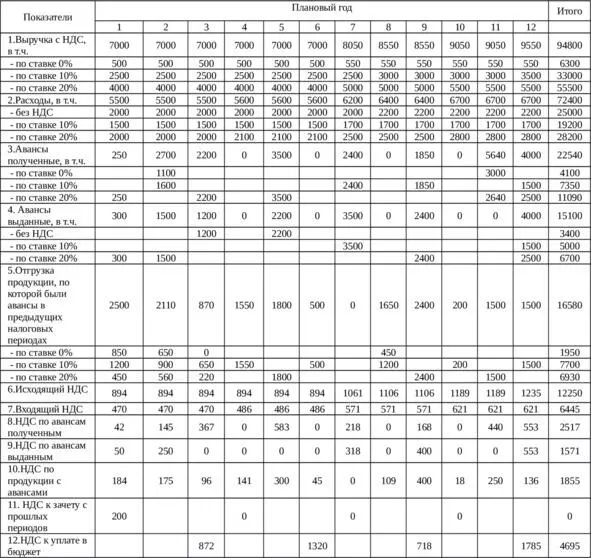

На практике иногда возникает ситуация, когда НДС к уплате меньше нуля (дебетовое сальдо по счету 68.02 «НДС»). Данная величина принимается к зачету в следующих налоговых периодах. Расчет НДС с учетом этого момента представлен в таблице ниже.

Таблица 2.3 – Налог на добавленную стоимость, тыс.руб.

НДС к уплате за первый квартал и последующие кварталы определен по формуле:

МАКС (СУММ (В73:D73;B75:D75) -СУММ (B74:D74;B76:D76;B77:D77) -B78;0)

где СУММ (B73:D73;B75:D75) – сумма исходящего НДС и НДС по полученным авансам;

СУММ (B74:D74;B76:D76;B77:D77) – сумма входящего НДС, НДС по выданным авансам и НДС по продукции с авансами.

B78 – ссылка на ячейку, в которой указан НДС к зачету с прошлых периодов.

Все исходные данные равны данным из предыдущей таблицы. НДС к уплате за первый квартал меньше величины предыдущей таблицы ровно на его величину к зачету, то есть на 200 тыс.руб. (1072—200=872).

НДС к зачету с прошлых периодов на начало второго и последующих кварталов определен по формуле:

ЕСЛИ (СУММ (B73:D73;B75:D75) -СУММ (B74:D74;B76:D76;B77:D77) <0;B78+СУММ (B74:D74;B76:D76;B77:D77) -СУММ (B73:D73;B75:D75);МАКС (0;B78-СУММ (B73:D73;B75:D75) +СУММ (B74:D74;B76:D76;B77:D77)))

где СУММ (B73:D73;B75:D75) – сумма исходящего НДС и НДС по полученным авансам;

СУММ (B74:D74;B76:D76;B77:D77) – сумма входящего НДС, НДС по выданным авансам и НДС по продукции с авансами.

B78 – ссылка на ячейку, в которой указан НДС к зачету с прошлых периодов.

Формула вычисляет НДС к зачету следующим образом. Если величина текущего НДС отрицательная, то НДС к вычету будет равен сумме НДС к зачету на начало периода и отрицательного НДС за квартал по модулю. Иначе формула выбирает между нулем и разностью НДС к вычету на начало периода и начисленного НДС за текущий квартал.

Так как текущий НДС (без учета зачета) за первый квартал равен 1 072 тыс.руб., то на начало следующего квартала НДС к зачету будет равен нулю (максимум между нулем и минус 872).

Стоит рассмотреть несколько ситуаций. Пусть в первом квартале выдан большой аванс. Расчет НДС представлен в таблице ниже.

Таблица 2.4 – Налог на добавленную стоимость, тыс.руб.

Читать дальше