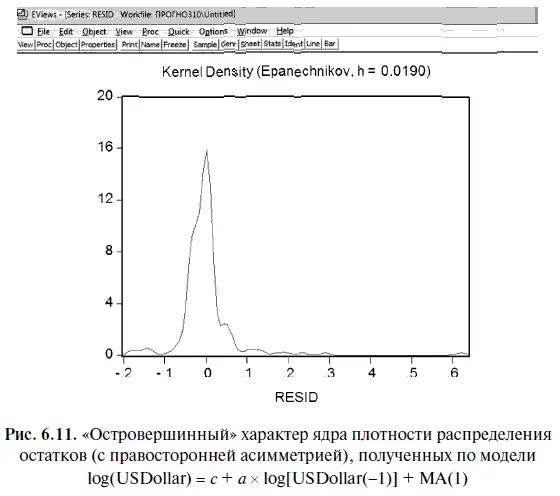

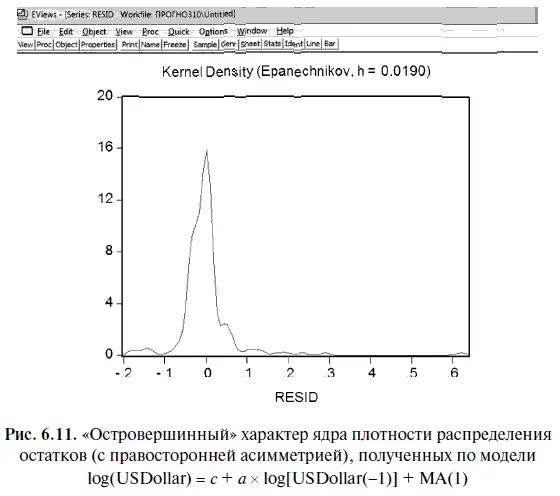

В EViews есть возможность посмотреть в графическом виде оценку ядра плотности распределения с помощью опций DISTRIBUTION/ KERNEL DENSITY GRAPHS… (распределение/графики ядра плотности распределения). В появившемся мини-окне KERNEL DENSITY (ядро плотности распределения) установим опцию EPANECHNICOV. В результате получим рис. 6.11, наглядно показывающий «островершинный» характер распределения остатков с правосторонней асимметрией.

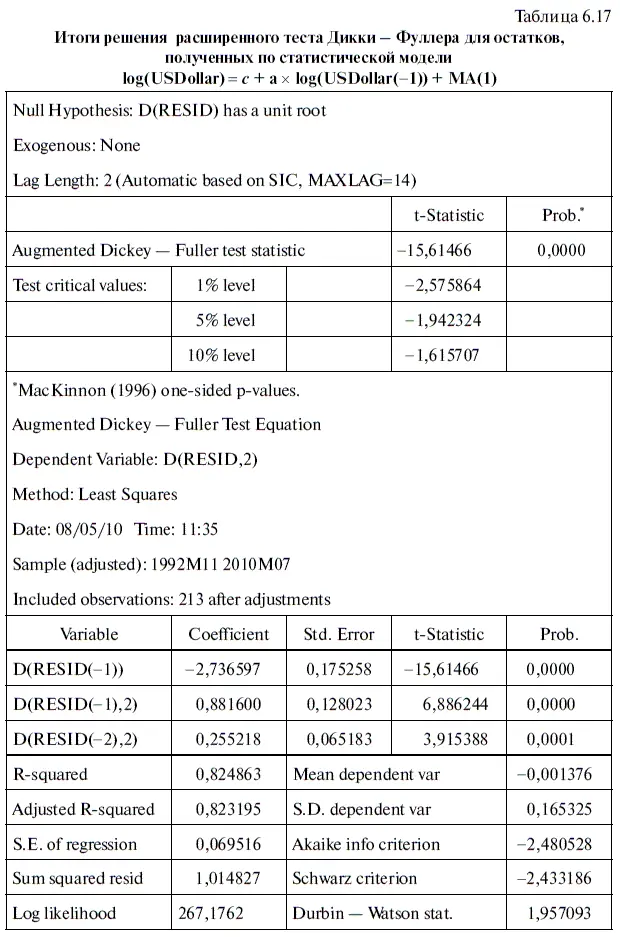

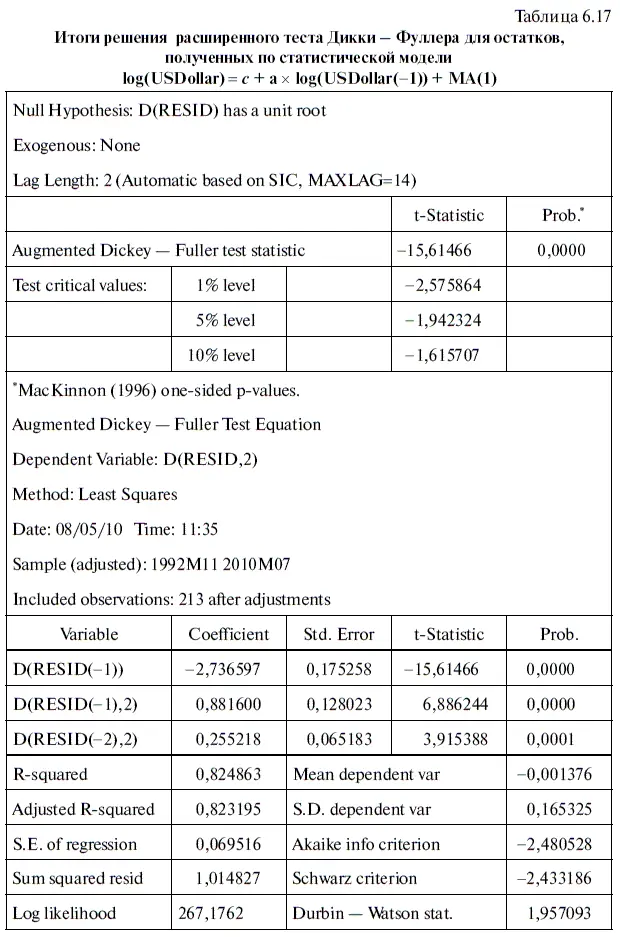

Для проверки остатков на стационарность воспользуемся расширенным тестом Дикки — Фуллера. Следует заметить, что проверку остатков на стационарность также целесообразно проводить относительно логарифмических остатков. После проведения тестирования мы убедились, что получили стационарные остатки (табл. 6.17). Поскольку статистика теста Дикки — Фуллера в этом случае составила -15,61466, а ее значимость (Probability) равна 0,0000, то нулевая гипотеза о том, что D(RESID) имеет единичный корень, отвергается. Следовательно, мы можем принять альтернативную гипотезу о стационарности полученных остатков.

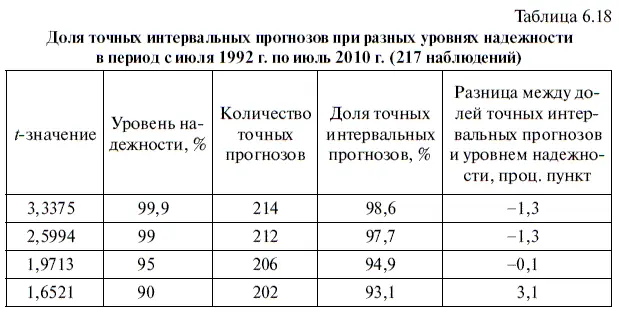

Несмотря на то что остатки, полученные по стационарной модели, нельзя считать нормально распределенными, мы тем не менее уже знаем, что при больших выборках можно строить интервальные прогнозы исходя из их нормального распределения. Поэтому нашим следующим шагом будет расчет интервальных прогнозов не только на июль 2010 г. (курс доллара по этому месяцу не включен в базу данных), но и для всех наблюдений, на основе которых составлена статистическая модель log(USDollar) = с + а × log(USDollar(-1)) + МА(1). Это поможет нам проверить соответствие составленных интервальных прогнозов нормальному распределению, поскольку уровень надежности для интервальных прогнозов рассчитывался исходя из предположения о нормальном распределении остатков. Попутно заметим, что интервальные прогнозы будут построены начиная с июля 1992 г., поскольку первое наблюдение во временном ряде нам потребовалось для создания факторной переменной log(USDollar(-l).

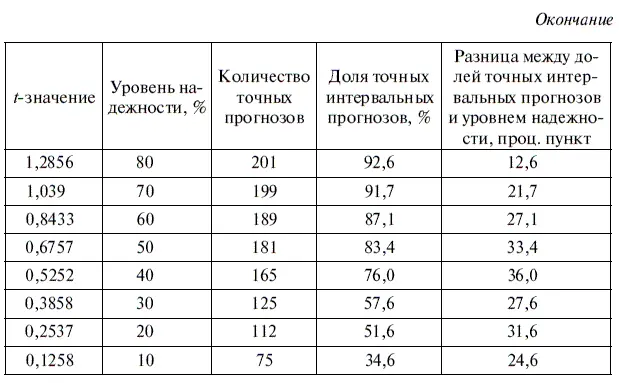

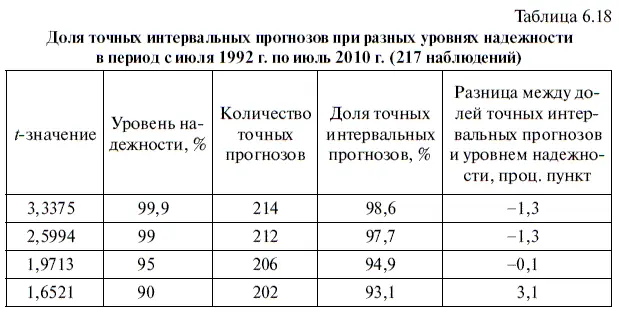

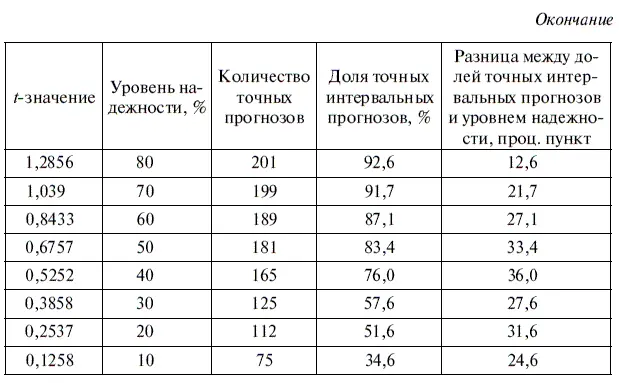

После того как на основе алгоритма действий № 12 будут составлены соответствующие интервальные прогнозы, у нас появится возможность сопоставить заданные уровни надежности с фактической долей точных интервальных прогнозов. Судя по табл. 6.18, доля точных прогнозов оказалась незначительно ниже заданного уровня надежности при 99,9 %-ном и 99 %-ном уровнях надежности и практически ему равна при 95 %-ном (отклонение на -0,1 процентного пункта). Однако при 90 %-ном уровне надежности и более низких уровнях доля фактических прогнозов становится выше заданного уровня. Причем эта положительная разница растет при снижении уровня надежности, достигая своего максимума при 40 %-ном уровне надежности, когда она равна 36 процентным пунктам.

Однако если сравнить табл. 6.18, характеризующую точность интервальных прогнозов для стационарной модели log(USDollar) = с + а × log(USDollar(-l)) + МА(1), с табл. 4.8, которая характеризует их точность для нестационарной модели USDOLLAR= а х USDOLLAR(-l) + а × USDOLLAR(-2), то выяснится, что последняя модель с этой точки зрения несколько точнее.

Еще более серьезным минусом интервальных прогнозов, составленных по стационарной модели log(USDollar) = с + а × log(USDollar(-l)) + + МА(1) за весь период наблюдений (т. е. на основе данных с июля 1992 г. по июнь 2010 г.), являются слишком широкие интервалы прогнозов для большей части временного ряда, начиная с октября 1999 г. Так, при прогнозе на июль 1992 г. общий диапазон интервального прогноза (верхняя граница интервального прогноза минус нижняя граница интервального прогноза) при 95 %-ном уровне надежности составил лишь 4 коп. (табл. 6.19), в то время как фактическое значение курса доллара было равно лишь 16,12 коп. В свою очередь при прогнозе на июль 2010 г. общий диапазон интервального прогноза был равен 8 руб. 32,27 коп., а фактический курс доллара составил 30 руб. 18,69 коп. При этом в июле 1992 г. диапазон интервального прогноза составлял 25,77 % от фактического курса доллара, а в июле 2010 г. его доля в стоимости курса американской валюты равнялась 27,57 %, в то время как для нестационарной модели доля интервального прогноза для последнего наблюдения равнялась 10,62 %.

Читать дальше

Конец ознакомительного отрывка

Купить книгу