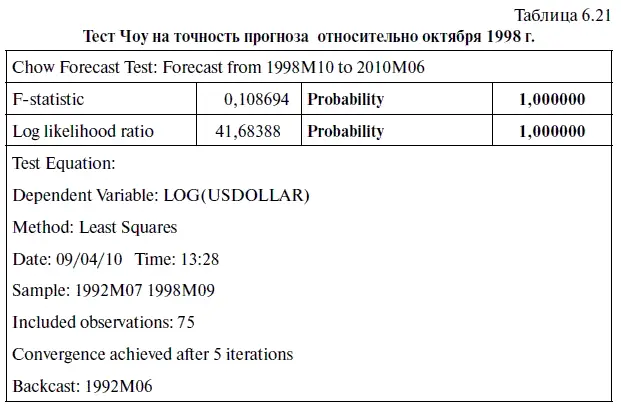

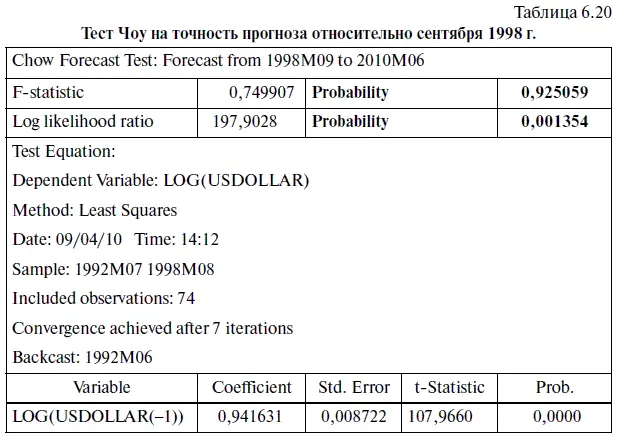

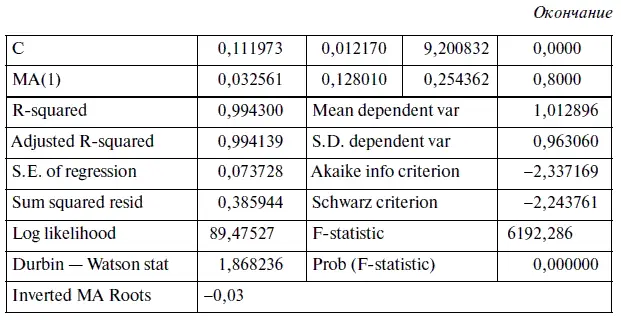

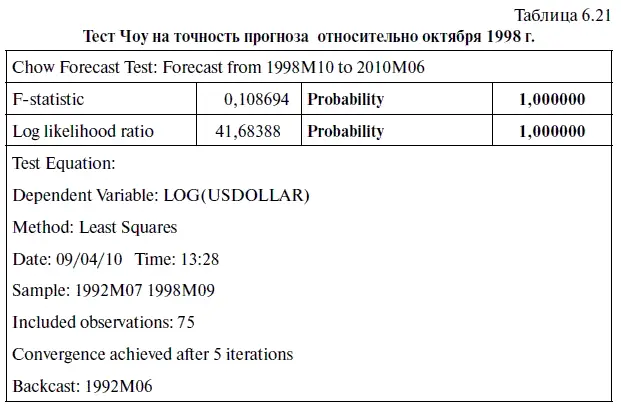

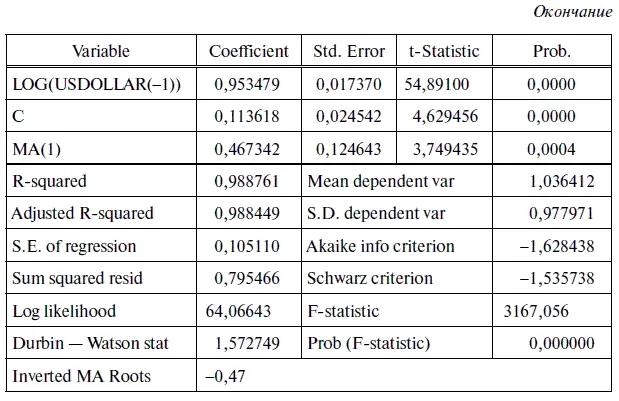

Далее проведем тест на точность прогноза относительно октября 1998 г. В результате получим табл. 6.21, согласно которой можно сделать однозначный вывод о структурной стабильности выделенного временного ряда. Поскольку уровень значимости ( Probability ) F -критерия получился больше 0,05 и уровень значения LR -статистики оказался равен 1,0, что однозначно говорит об отсутствии структурного изменения, нулевая гипотеза о стабильности временн o го ряда, включающего наблюдения с октября 1998 г. по июнь 2010 г., принимается.

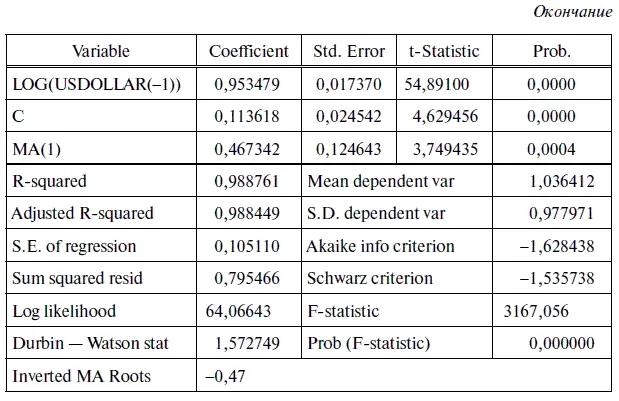

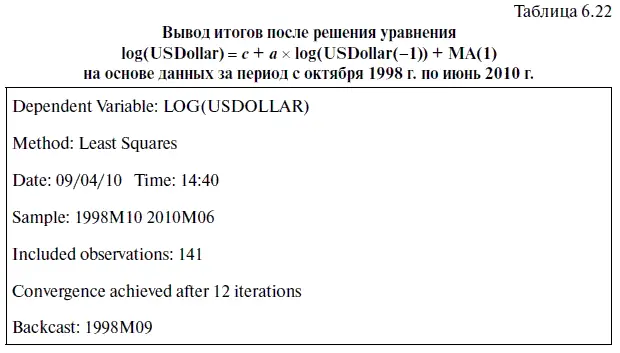

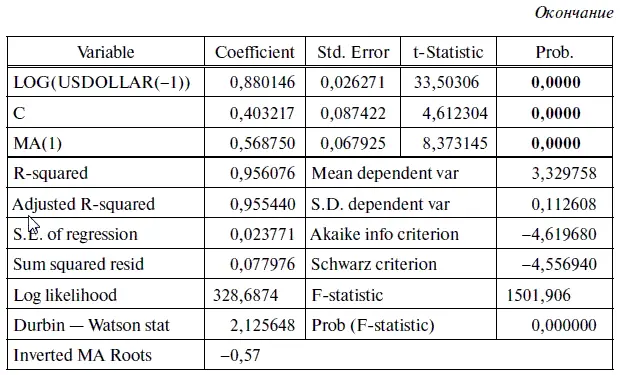

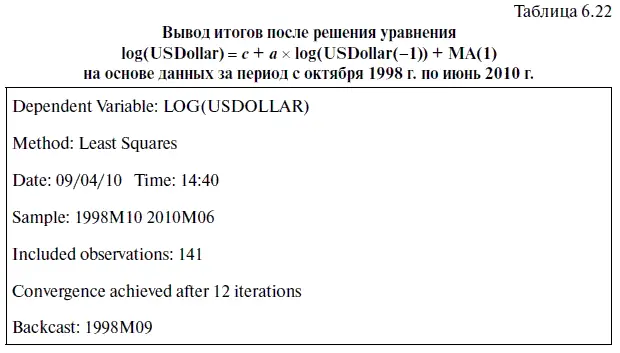

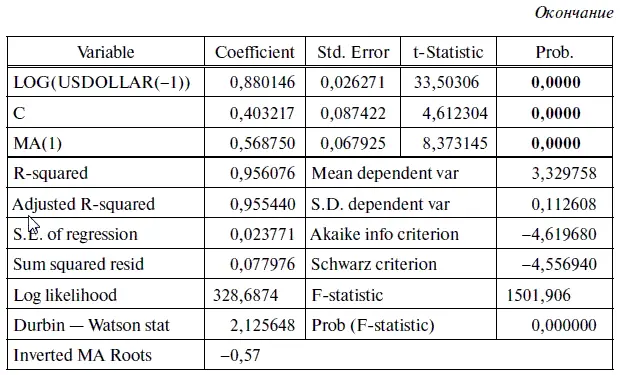

Исходя из результатов теста Чоу на точность прогноза построим статистическую модель log(USDollar) = с + а × log(USDollar(-l)) + МА(1) на основе данных за период с октября 1998 г. по июнь 2010 г. Вывод итогов после решения этого уравнения представлен в табл. 6.22, из которой следует, что уровень значимости у всех переменных, включенных в модель, оказался равен нулю и все они оказались статистически значимыми, как при 5 %-ном, так и при 1 %-ном уровне значимости.

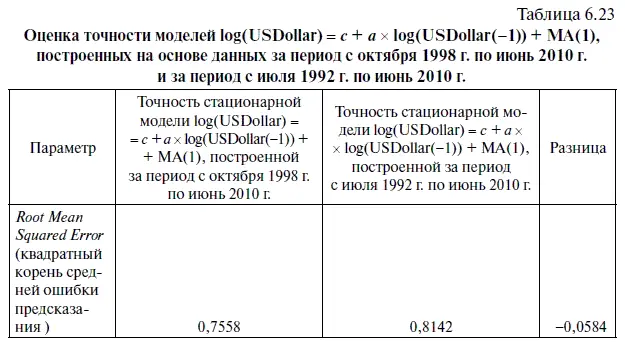

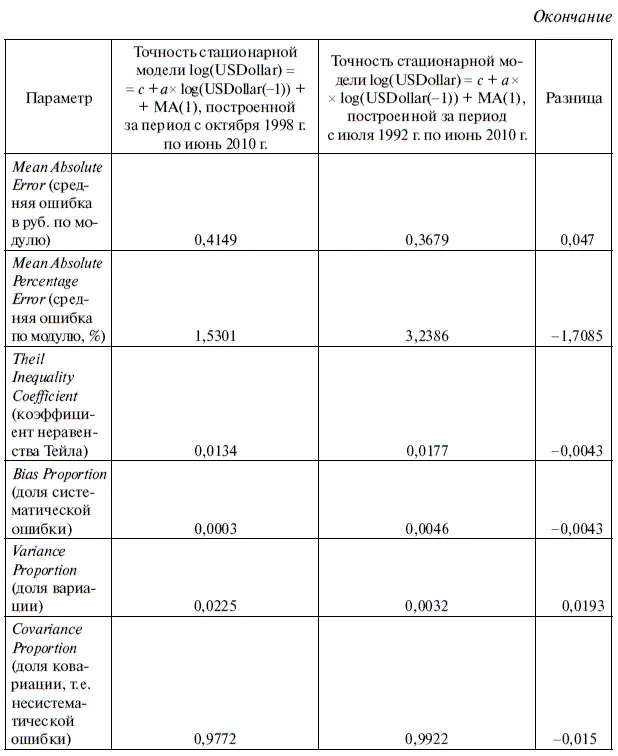

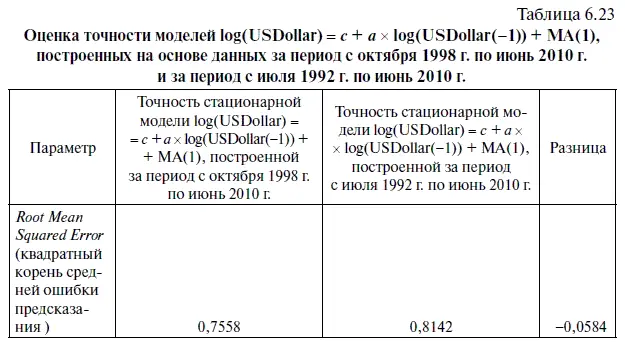

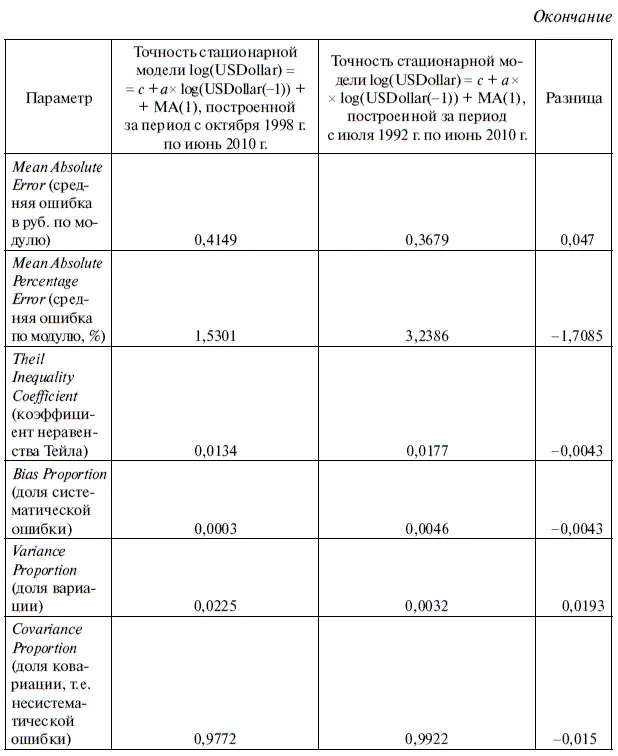

Судя по табл. 6.23, уменьшение базы данных способствовало росту точности стационарной статистической модели по ряду параметров. С точки зрения прогнозирования особое значение имеет тот факт, что средняя ошибка по модулю уменьшилась на 1,71 процентных пункта, т. е. весьма существенно. Правда, средняя ошибка по модулю, напротив, выросла на 4,7 коп. Но это объясняется тем фактом, что средний курс доллара за период с октября 1998 г. по июнь 2010 г. оказался равен 28,70 руб. и был в 7,41 раза выше среднего курса доллара за период с июня 1992 г. по сентябрь 1998 г., равного 3,87 руб.

Следующим шагом будет расчет точечных и интервальных прогнозов дня всех наблюдений, на основе которых составлена наша статистическая модель (за период с октября 1998 г. по июнь 2010 г.), а также на июль 2010 г. (курс доллара по этому месяцу не включен в базу данных). При этом точечный прогноз по курсу доллара на июль 2010 г., вычисленный по этой модели, оказался равен 31,02 руб. (фактический курс доллара в июле 2010 г. равнялся 30,19 руб.). Заметим, что этот прогноз оказался на 17 коп. точнее аналогичного точечного прогноза (31,19 руб.), рассчитанного по модели log(USDollar) = с +а × log(USDollar(-l)) + МА(1), построенной по данным за весь период (с июня 1992 г. по июнь 2010 г.).

Далее на основе алгоритма действий № 12 составим по модели log(USDollar) = с + а × log(USDollar(-l)) + МА(1), построенной по данным с октября 1998 г. по июнь 2010 г., соответствующие интервальные прогнозы с разными уровнями надежности. Назовем последнюю модель стационарной моделью с оптимизированным временным рядом.

Посмотрим, как у этой модели заданные уровни надежности соотносились с фактической долей точных интервальных прогнозов. После проведения соответствующих подсчетов удалось выяснить, что при 95 %-ном уровне надежности из 142 составленных по этой модели интервальных прогнозов в 138 случаях фактический курс доллара оказался в рамках интервального прогноза, т. е. получился точным. Следовательно, при 95 %-ном уровне надежности фактическая вероятность точного интервального прогноза у стационарной модели с оптимизированным временным рядом достигла 97,2 %, т. е. получилась на 2,2 процентного пункта выше заданного 95 %-ного уровня надежности. Судя по табл. 6.24, доля точных прогнозов по этой модели оказалась незначительно ниже заданного уровня надежности лишь при 99,9 %-ном уровне. В то время как при 99 %-ном уровне надежности и ниже доля точных фактических прогнозов становится выше заданного уровня. Причем эта положительная разница достигает максимума при 40 %-ном уровне надежности, когда она равна 26,2 процентного пункта.

Читать дальше

Конец ознакомительного отрывка

Купить книгу