Нечего и говорить, что многое в этой игре зависит от вас. Если вы отмахнетесь от моих советов и совершите все классические ошибки инвестора-новичка – будете игнорировать расходы, охотиться за популярными классами активов или менеджерами, недооценивать свою толерантность к риску и придавать слишком большое значение новостям и мнению родных и друзей, вы неизбежно окажетесь среди миллионов своих сограждан, которых на старости лет ожидает незавидная участь. Однако, если вы прислушаетесь к моим рекомендациям и постараетесь свести к минимуму расходы, вдумчиво выбирая индексные фонды и сохраняя присутствие духа, когда другие теряют головы, у вас появится шанс на победу.

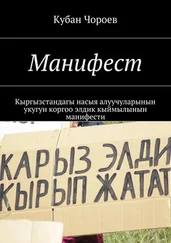

Чтобы помочь вам, я перечислил навыки, которыми должен овладеть любой грамотный инвестор. Составьте их список, повесьте его на холодильник и поглядывайте на него каждый раз, когда достаете еду, чтобы выучить этот манифест назубок.

Теория и история инвестирования: краткий курс

• Первое и самое главное: риск и доходность тесно связаны между собой. Чтобы получать низкую доходность, вам придется периодически терпеть убытки. Обеспечив себе абсолютную безопасность, вы обречены на высокую доходность в долгосрочной перспективе. Если вам обещают высокую доходность при низком риске, это верный признак мошенничества.

• Время от времени рынки охватывает настоящее безумие, как было во время их бурного роста в 1990-е гг. или при падении в 1930-е гг. и в течение последних нескольких лет. Основное средство защиты в такую пору – хорошее знание финансовой истории, которое позволяет сказать: «Я уже видел подобное и знаю, чем это кончится».

• Кроме того, история помогает держателям акций и облигаций получить представление о рисках. Однако еще более полезный навык – умение оценивать будущую доходность с помощью уравнения Гордона. Чтобы представить перспективы акций, достаточно сложить дивидендную доходность с ожидаемую доходность роста дивидендов; чтобы рассчитать ожидаемую доходность от облигаций, нужно вычесть из купонной доходности ежегодный процент убытков из-за банкротств и неплатежей. В обоих случаях прогноз долгосрочных результатов будет достаточно точным. Сегодня по результатам такого анализа реальная доходность акций составляет 4–8 % процентов, корпоративных облигаций – 2 %, а государственные облигации, особенно краткосрочные, показывают отрицательную реальную доходность.

• Заключая сделки по ценным бумагам, не забывайте, что рынок жесток. Всякий раз покупая или продавая акции или облигации, вы состязаетесь с умными, хорошо подготовленными профессионалами, которые трудятся в поте лица. В худшем случае вы вступаете в игру с представителем топ-менеджмента, который знает о своей компании больше, чем самый дотошный аналитик. Ваши шансы победить в этой борьбе не больше, чем получить главную роль в очередном фильме Спилберга.

Теория портфеля – все обо всем

• Решение, которое в первую очередь должен принять инвестор, касается распределения средств между акциями и облигациями – именно оно определяет соотношение риска и доходности для вашего портфеля.

• Поскольку нам не дано предугадать, какие акции и облигации дадут наилучшие результаты в будущем, мы прибегаем к диверсификации. Хотя в периоды резких спадов рынка практически все акции падают, распределение инвестиций между разными категориями акций часто дает неплохие результаты в долгосрочной перспективе.

• Главное – это портфель в целом. Не стоит зацикливаться на активах, которые показывают наилучшие или наихудшие результаты.

Ваш злейший враг – это вы сами

• Когда вы занимаетесь инвестированием, ваш злейший враг – это вы сами, а ваш самый тяжкий грех – самонадеянность. Упаси вас бог возомнить, что вы способны успешно отобрать акции и взаимные фонды или правильно определить момент для входа в рынок.

• Нередко инвесторы слишком болезненно реагируют на дурные новости, а также на страх и жадность окружающих. Чем лучше вам удастся абстрагироваться от этих эмоций, тем богаче вы станете. И наоборот, если вы обнаружите, что покупаете те же ценные бумаги, что ваши друзья и соседи, скорее всего, вы избрали неверный путь.

• Люди – это приматы, которые ищут закономерности. Однако бóльшая часть происходящего на финансовых рынках представляет собой случайный шум. Не ищите закономерностей там, где их, скорее всего, нет.

Читать дальше

Конец ознакомительного отрывка

Купить книгу

![Дин Лейпек - Немного о пушистых драконах и самую малость обо всем остальном [СИ]](/books/420961/din-lejpek-nemnogo-o-pushistyh-drakonah-i-samuyu-mal-thumb.webp)