По данным Банка России, за 2001–2002 гг. было предоставлено немногим более 10 тыс. ипотечных жилищных кредитов на общую сумму 5 млрд руб. Следует отметить, что объем выданных в 2002 г. кредитов практически удвоился по сравнению с 2001 г. В 2003 и 2004 гг. происходило дальнейшее увеличение темпов роста объемов ипотечного кредитования, и, по оценкам экспертов Института экономики города, объемы выданных ипотечных кредитов составили 9,5 млрд руб. в 2003 г. и 25–30 млрд руб. в 2004 г.

Особенно быстрое развитие ипотечное жилищное кредитование получило в 2005–2008 гг. в результате формирования благоприятной законодательной базы, принятия пакета федеральных законов, направленных на повышение доступности жилья для населения, стабилизацию макроэкономической ситуации и рост реальных доходов населения.

Начиная с 2005 г. государство стало оказывать активное содействие развитию рынка ипотечного кредитования, в частности через созданное Правительством РФ ОАО «Агентство по ипотечному жилищному кредитованию» (далее – АИЖК). В результате к середине 2008 г. практически во всех регионах России была сформирована инфраструктура, необходимая для успешного функционирования ипотечного жилищного кредитования.

В 2006 г. – первом полугодии 2008 г. банки активно выдавали населению жилищные кредиты, т. е. кредиты на приобретение и обустройство земли под предстоящее жилищное строительство, на строительство (реконструкцию) и приобретение жилья. При этом, по данным Банка России, 87 % из них являлись ипотечными, т. е. были выданы под залог недвижимости в порядке, установленном ФЗ «Об ипотеке (залоге недвижимости)».

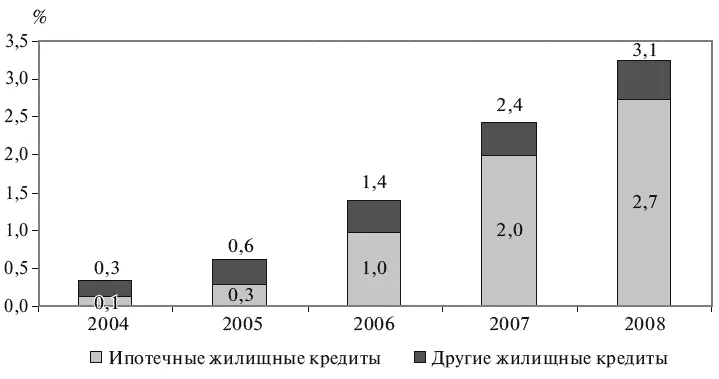

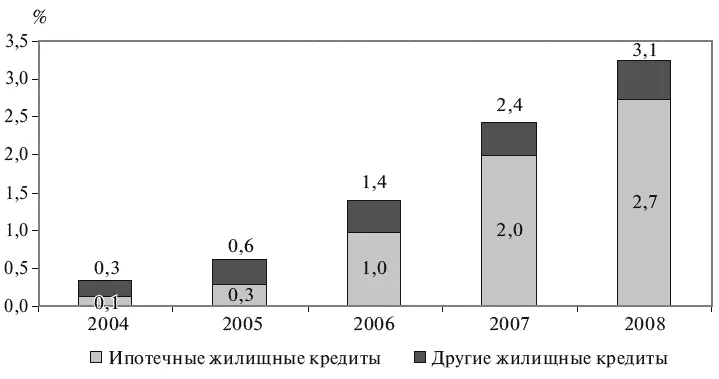

Источник : Банк России.

Рис. 1.3. Задолженность по жилищным кредитам, % ВВП

На 1 января 2009 г. задолженность по ипотечным жилищным кредитам составляла 1057 млрд руб., еще 82 млрд руб. (7,2 % общей задолженности) было сосредоточено на консолидированном балансе АИЖК. Совокупная задолженность по ипотечным жилищным кредитам достигла 2,7 % ВВП (на 1 января 2008 г. – 2,0 % ВВП) (рис. 1.3).

В 2008 г. каждая шестая (17 %) сделка на рынке жилья совершалась с использованием средств ипотечных кредитов, в то время как в 2006 г. – только каждая одиннадцатая (9 %).

В пяти субъектах Российской Федерации (Костромская, Тюменская, Омская области, Республики Татарстан и Тыва) доля сделок с ипотекой на рынке жилья превысила 30 % в 2008 г., а в 19 субъектах РФ составила 20–30 %. Менее 10 % сделок с ипотекой было зафиксировано в 20 субъектах РФ, а в 33 субъектах ее доля составила 10–20 %.

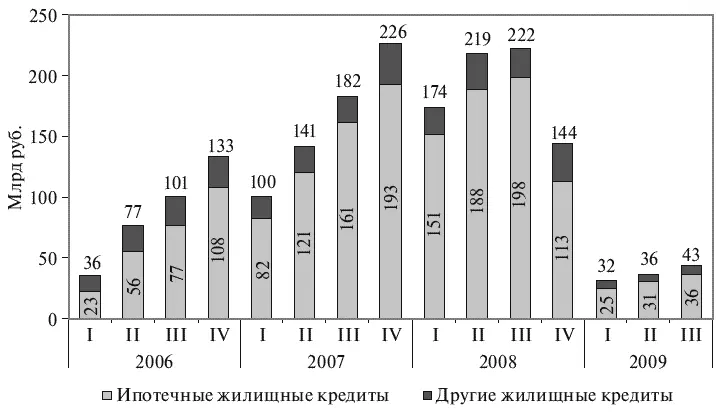

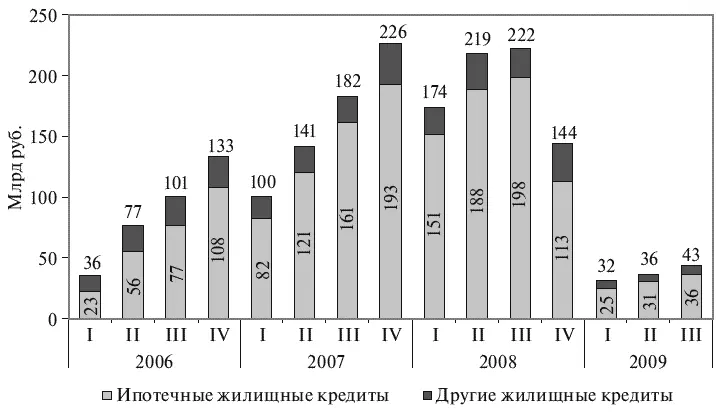

До середины 2008 г. объемы выдачи ипотечных кредитов динамично росли (рис. 1.4). При этом постоянно улучшались условия предоставления ипотечных кредитов: первоначальный взнос и ставка процента снижались, а срок кредита возрастал.

Источник : Банк России.

Рис. 1.4. Объемы ежеквартально выдаваемых жилищных кредитов, млрд руб.

Из всех институтов жилищного сектора наиболее сильное отрицательное влияние финансовый кризис, вызванный чередой неплатежей по ипотечным кредитам класса subprime в США, оказал на ипотечное жилищное кредитование. Его объемы резко снизились до уровня начала 2006 г., процентные ставки повысились до максимального уровня за период с III квартала 2006 г.

Если в 2007 г. объем выданных ипотечных жилищных кредитов увеличился на 87 % по сравнению с 2006 г. и составил 556 млрд руб., то в 2008 г. темп прироста снизился: было выдано кредитов на 651 млрд руб., что лишь на 17 % больше, чем в 2007 г. (В сопоставимых ценах 2007 г. объем выданных ипотечных жилищных кредитов в 2008 г. составил 578 млрд руб., что лишь на 4 % больше, чем в 2007 г.) При этом в III квартале 2008 г. по сравнению с предыдущим кварталом прирост составил лишь 5 % (в 2007 г. прирост в III квартале по отношению ко второму составил 33 %). В IV квартале 2008 г. объемы ипотечного кредитования уменьшились практически в 2 раза по сравнению с предыдущим кварталом, а в I–III кварталах 2009 г. выдавалось менее 20 % от объемов выдачи III квартала 2008 г. В среднем ежемесячно в январе – сентябре 2009 г. выдавалось ипотечных кредитов на 7 – 13 млрд руб. (6 – 12 тыс. ед.).

В первом полугодии 2009 г. доля сделок с ипотекой на рынке жилья уменьшилась и достигла уровня 12 %. Это свидетельствует о резком снижении уровня использования ипотечных жилищных кредитов для финансирования приобретения жилья.

Читать дальше