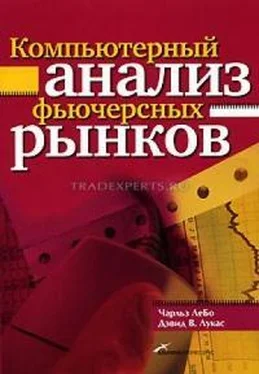

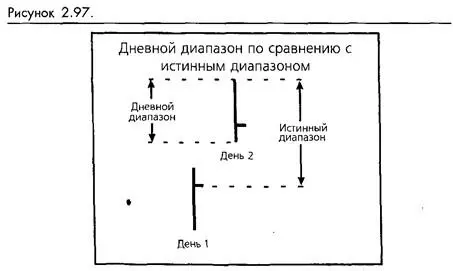

Уайлдер увидел эту проблему и ввел понятие "истинного диапазона" (TR -true range) как наибольшей величины из следующих:

1. Расстояние от сегодняшнего пика до сегодняшней впадины.

2. Расстояние от вчерашнего закрытия до сегодняшнего пика.

3. Расстояние от вчерашнего закрытия до сегодняшней впадины. (Смотрите рисунок 2-97.)

Сам по себе истинный диапазон - это все еще изолированное число. Чтобы сделать его осмысленным, мы должны взять определенное количество предыдущих дней и найти значение, дающее нам средний истинный диапазон (ATR - average true range). Это является непосредственным измерением рыночной волатильности. Если ATR возрастает, рынок становится более волатильным. Если ATR уменьшается, рынок становится менее волатильным.

Трудно ответить на вопрос о том, сколько дней необходимо для получения "лучшего" ATR. Авторская формула волатильности Уайлдера использовала 14 дней, но продавцы современных систем оптимизировали эту переменную и обнаружили, что любое число от 2 до 9 дней работает лучше.

Как работают системы волатильности

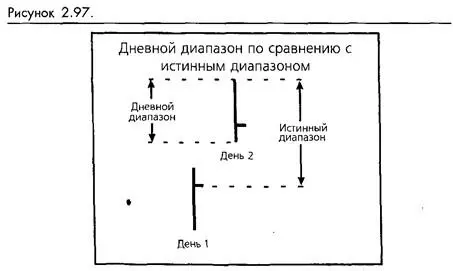

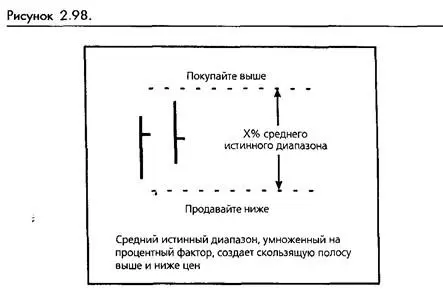

Все популярные торговые системы, основанные на волатильности, работают, основываясь на том принципе, что прорыв или ценовой шип, выходящий за пределы недавнего диапазона или среднего истинного диапазона, является значительным событием, и его следует использовать как точку для вхождения на рынок. Например, ATR на фьючерсах NYSE Composite за последние пять дней составил 1.00 пункт. Нам было бы интересно ценовое движение, выражающееся в процентном отношении от ATR, скажем 150 процентов, от цены закрытия предыдущего дня. Это означает, что мы бы покупали или продавали, если бы цены продвинулись на 150 процентов * 1.00, или 1.50 пунктов. Если закрытие предыдущего дня было на уровне 190.00, мы будем покупать на 191.50 или продавать на 188.50.

Двумя переменными системы являются: (1) количество дней, используемое для получения ATR, (2) процент движения по отношению к цене закрытия предыдущего дня, который составляет необходимый прорыв.

Эти переменные удобны для оптимизации, и вычисления волатильности могут быть просто настроены для удовлетворения прошлым данным любого конкретного рынка. Большинство из доступных сегодн^ пакетов программного обеспечения опирается на оптимизацию, чтобы определить точные значения, используемые для каждой переменной.

Как вы могли догадаться, системы прорыва, основанные на волатильности, представляют собой оборотные системы, всегда присутствующие на рынке. Каждый день после закрытия вычисляйте ATR и затем умножайте его на процент движения, необходимый для запуска торговли. Прибавьте результат к цене закрытия, и вы получите точку, на которой на следующий день будет запущена покупка. Вычтите результат из цены закрытия, и вы получите точку, на которой будет запущена продажа. Установите оба приказа на следующий день, и вы снова готовы к работе. (Смотрите рисунок 2-98.)

Комментарии и вариации

Один из важных моментов вышеописанной системы состоит в том, что не существует нейтральной зоны, так как вы находитесь либо в длинной, либо в короткой позиции- Риск на каждой торговле представляет собой разность между точкой вхождения и точкой разворота. Если они обе были запущены в один день или близко по времени одна к другой, то вы, очевидно, получите дергания. Риск по торговле целиком зависит от недавней рыночной волатильности, которая может согласовываться или не согласовываться с толщиной кошелька трейдера или его техникой управления денежными средствами.

Другим интересным аспектом систем волатильности является то, что точка вхождения и точка разворота будут отдаляться друг от друга с возрастанием краткосрочной волатильности. Очень просто увидеть, как это может произойти: рынок движется, диапазон возрастает, и остановки располагаются все дальше и дальше одна от другой. Это могло бы уменьшить дергания, но такая ситуация может также увеличить начальный риск по торговле уже после вхождения в нее. Все это может привести в замешательство и быть потенциально разрушительным для строгой схемы управления средствами, которая планирует риск в размере определенного фиксированного количества долларов на торговлю, а потом выясняется, что это количество увеличилось в то время, когда торговля уже запущена.

Читать дальше